Beberapa waktu terakhir, fintech lending alias layanan pinjaman online kembali mendapatkan sorotan publik. Masih dengan kasus yang sama, yakni penagihan utang secara tidak wajar. Hal seperti itu dipastikan dilakukan oleh para penyedia jasa ilegal, para pengembang aplikasi yang tidak mendapatkan izin dan pengawasan dari OJK.

Memang, dalam kegiatan promosinya layanan pinjaman ilegal tersebut kerap menawarkan sesuatu yang menggiurkan. Namun alih-alih menyelesaikan masalah, berurusan dengan mereka justru menambah beban baru.

Sebagai upaya preventif, DailySocial mencoba melakukan penamatan untuk membedakan antara layanan pinjaman online yang legal dan ilegal. Dari pengamatan tersebut, ada beberapa ciri yang dapat dijadikan rujukan, berikut ulasannya.

Perizinan OJK

Otoritas Jasa Keuangan (OJK) adalah lembaga independen yang memiliki tugas salah satunya memberikan izin dan pengawasan terhadap pinjaman online. Setiap perusahaan yang harus mengoperasikan layanannya di Indonesia, wajib untuk terdaftar dan diawasi oleh OJK. Terkait perizinan, berikut perbedaan antara pemain legal dan ilegal.

| Layanan Legal | Layanan Ilegal |

| Terdaftar dan diawasi OJK, untuk mengetahui bisa dicek di situs OJK, biasanya diterbitkan beberapa bulan sekali. Contoh publikasi bulan Mei 2019. | Tidak terdaftar di OJK. Nama perusahaan tidak tercantum dalam daftar yang dirilis oleh OJK. |

| Terdapat logo OJK di situs dan/atau aplikasi, beberapa layanan juga meletakkan logo Asosiasi Fintech untuk menunjukkan keanggotaannya. Biasanya terletak di bagian bawah situs. | Tidak terdapat logo OJK atau asosiasi yang mewadahi industri keuangan digital di situs dan/atau aplikasi. |

Contoh peletakan logo OJK dan Asosiasi Fintech di situs penyedia layanan pinjaman online:

Beberapa pemain ilegal mungkin turut menyertakan logo-logo tersebut, sehingga upaya pengecekan kembali ke situs OJK akan meningkatkan rasa aman.

Identitas Perusahaan

Fintech adalah bisnis yang diregulasi ketat, sehingga para penyelenggara harus transparan dalam memberikan informasi kepada publik, termasuk mengenai identitas perusahaan mereka. Terkait identitas bisnis, ada beberapa ciri yang dapat dijadikan rujukan untk membedakan antara pemain pinjaman online legal dan ilegal, berikut ulasan selengkapnya.

| Layanan Legal | Layanan Ilegal |

| Memiliki bentuk legal (PT atau CV) dan alamat kantor yang jelas di Indonesia. | Tidak memiliki legal bisnis dan alamat kantor operasional yang jelas di Indonesia. |

| Jajaran manajemen seperti Direktur atau CEO dipaparkan di situs atau dapat dengan mudah ditemukan di mesin pencari seperti Google. | Sulit ditemukan informasi mengenai jajaran manajemen perusahaan. |

| Memiliki layanan pengaduan konsumen dan media sosial yang aktif. | Tidak memiliki layanan pelanggan, termasuk media sosial. |

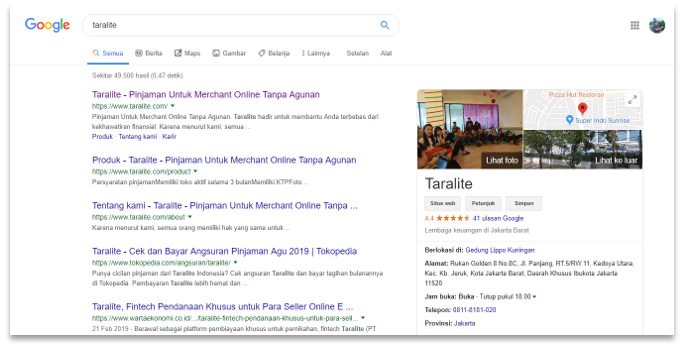

Contoh, ketika mengetik nama aplikasi atau perusahaan yang legal akan keluar informasi kantor yang cukup jelas:

Alamat kantor juga biasanya dipaparkan di situs mereka atau di akun-akun media sosial seperti Facebook, Twitter, Instagram atau LinkedIn.

Proses dan Informasi Pinjaman

Idealnya dalam proses pengajuan pinjaman ada beberapa tahapan yang harus dilalui. Proses tersebut dibutuhkan oleh perusahaan sebagai bahan analisis, agar meminimalkan risiko gagal bayar. Terkait dengan proses, ada juga beberapa karakteristik yang dapat dijadikan pembeda antara pemain yang memiliki izin dan tidak berizin.

| Layanan Legal | Layanan Ilegal |

| Terdapat proses seleksi yang cukup ketat, menanyakan mengenai identitas diri dan latar belakang profesi. Pertanyaan seperti pekerjaan dan penghasilan juga umum disuguhkan. | Proses pendaftaran sampai pencairan relatif mudah dan singkat, biasanya modal foto dan KTP. |

| Informasi biaya pinjaman disampaikan secara gamblang di aplikasi atau situs. Tidak ada biaya macam-macam yang disembunyikan. | Informasi pinjaman banyak yang tidak jelas, biasanya baru terlihat biaya macam-macam saat proses penagihan sudah berjalan. |

| Penawaran produk digulirkan melalui kanal-kanal yang kredibel, misalnya media masa, media sosial resmi perusahaan dan lain-lain. | Penawaran produk cenderung memaksa, paling sering menyebarkan promo melalui SMS secara acak dari nomor atau sumber yang tidak jelas. |

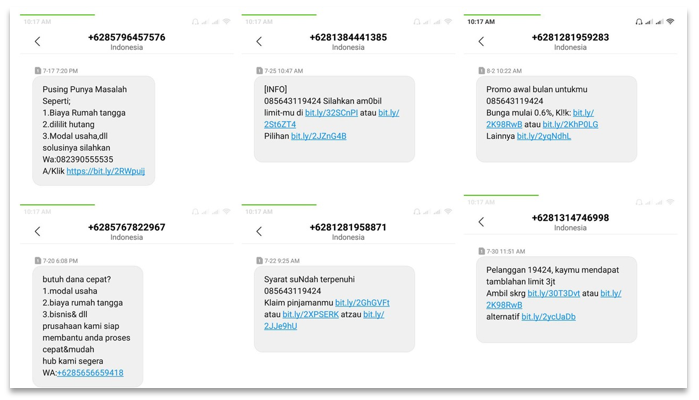

Contoh promo-promo produk pinjaman online via SMS yang sebaiknya diabaikan:

Bisa juga layanan ilegal tersebut menggunakan media lain untuk promosi, misalnya iklan baris, poster atau telepon. Pastikan cek informasi mengenai penyedia jasa.

Bunga Pinjaman

Kasus-kasus yang “tidak manusiawi” korban pinjaman online kebanyakan pasca dililit bunga utang yang menggelembung tinggi. Bagi penyelenggara layanan yang sudah terdaftar di otoritas dan asosiasi, pada umumnya memiliki kisaran bunga yang lebih rendah dan jangka waktu penagihan yang lebih terjangkau. Terkait bunga pinjaman, berikut karakteristik umum yang membedakan antara perusahaan fintech legal dan ilegal.

| Layanan Legal | Layanan Ilegal |

| Total bunga atau biaya pinjaman antara 0,05 s.d. 0,8 persen per hari; dengan maksimal denda adalah 100 persen dari pinjaman pokok yang diajukan. | Bunga pinjaman lebih besar dan tidak memiliki batas maksimal denda. Sehingga bunga pinjaman bisa sampai beberapa kali lipat dari pinjaman pokok. |

| Penagihan maksimal 90 hari sejak pencairan pinjaman. | Tidak memiliki batas waktu penagihan, telat beberapa hari dari tanggal pembayaran langsung ditagih. |

| Proses transaksi pencairan dana atau pembayaran melalui rekening resmi atas nama perusahaan terkait. | Kadang menerapkan uang muka dan proses transaksi menggunakan akun bank atas nama pribadi atau menggunakan layanan e-money. |

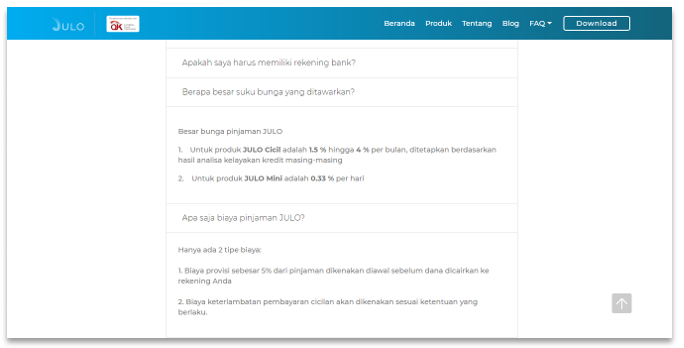

Contoh keterbukaan informasi yang mudah ditemukan di laman utama situs atau di bagian FAQ:

Jika pada situs tidak tertera detail bunga dan biaya pinjaman, jangan sungkan untuk menanyakan melalui layanan pelanggan yang tersedia. Pastikan informasi ini jelas sebelum lanjut meminjam.

Akses Perangkat

Kebanyakan layanan pinjaman online mengharuskan calon nasabah melakukan pengajuan melalui aplikasi mobile. Aplikasi pinjaman online itu kemudian akan meminta izin akses ke beberapa fitur di ponsel untuk proses validasi atau sekadar pengumpulan informasi. Terkait dengan akses perangkat, ada beberapa hal yang membedakan layanan fintech yang legal dan ilegal.

| Layanan Legal | Layanan Ilegal |

| Aplikasi meminta akses ke fitur kamera, lokasi, atau mikrofon. Tidak meminta akses secara keseluruhan ke perangkat ponsel. | Aplikasi meminta akses ke seluruh data pribadi yang ada dalam ponsel, termasuk merekam aktivitas pesan, kontak, hingga riwayat panggilan. |

| Aplikasi didistribusikan secara resmi melalui Google Play Store atau App Store. | Aplikasi didistribusikan dengan menyebar berkas APK, alias tidak melalui marketplace resmi. |

Informasi mengenai akses ke perangkat bisa dilihat di Play Store atau App Store. Caranya ketika masuk ke laman aplikasi, klik detail informasi, lalu pilih menu App Permision. Dari sana akan diinformasikan akses apa saja yang dibutuhkan aplikasi.

Rekam Jejak

Kredibilitas dibangun melalui rekam jejak. Tidak ada salahnya ketika hendak memilih aplikasi pinjaman online maka terlebih dulu mencari testimoni dari pengguna sebelumnya. Banyak kanal testimoni yang bisa didapat, bisa melalui ulasan media, komentar di Play Store, tulisan pribadi di blog dan lain-lain.

| Layanan Legal | Layanan Ilegal |

| Profil perusahaan atau pimpinan pernah diliput media yang kredibel. | Banyak ditemukan citra negatif di kanal berita atau forum online. |

| Memiliki prosedur baik terkait penagihan, dilihat dari testimoni pelanggan sebelumnya. | Melakukan intimidasi saat melakukan penagihan, dilihat dari testimoni pelanggan sebelumnya. |

***

Berikut rangkuman ulasan di atas dalam infografis: