Bukalapak mulai memperkenalkan layanan “BukaTabungan”. Ini merupakan realisasi atas kerja sama strategis yang dijalin bersama bank Standard Chartered (SC) — yang juga merupakan salah satu investor strategis mereka. Aplikasi bank digital ini memanfaatkan layanan nexus, yakni sebuah banking-as-a-service (BaaS) yang memungkinkan layanan digital untuk mendapatkan kapabilitas perbankan dari SC, khususnya terkait layanan simpanan.

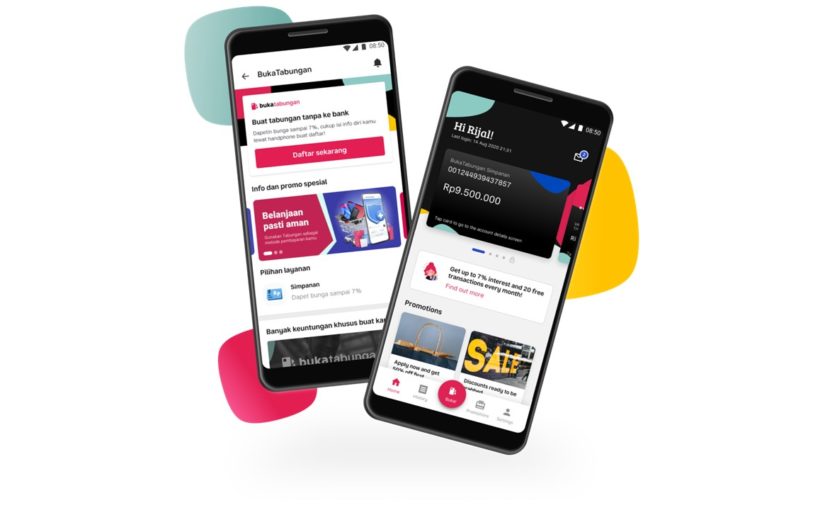

Saat ini aplikasi BukaTabungan sudah bisa diunduh pengguna dan dapat diintegrasikan ke Bukalapak sebagai salah satu medium pembayaran. Dalam promo awalnya, layanan perbankan digital ini menawarkan beberapa penawaran menarik, termasuk bunga tabungan sampai dengan 7%.

Khas layanan bank digital yang tengah melakukan penetrasi awal, BukaTabungan turut menawarkan gratis biaya transfer antarbank sampai 20x setiap bulan; bebas biaya admin tabungan; dan tidak ada minimal saldo.

Ditargetkan untuk ekosistem pengguna Bukalapak, termasuk jaringan UMKM di dalamnya, salah satu fitur BukaTabungan memungkinkan nasabah untuk melakukan penarikan melalui Mitra Bukalapak yang tersebar di berbagai kota. Adapun penarikan dana di merchant gratis 20x per bulan, selanjutnya dikenakan biaya Rp5.000 per transaksi.

Kendati bekerja sama dengan SC, dipastikan tidak ada transaksi terkait BukaTabungan yang bisa dilakukan di cabang Standard Chartered Bank. Seluruh pelayanan dilakukan secara daring melalui aplikasi.

Bukalapak dalam industri bank digital

Awal tahun ini sebenarnya Bukalapak bersama sejumlah perusahaan digital lainnya mendukung kehadiran Allo Bank sebagai bank digital baru di bawah naungan CT Group. Di aksi korporasi tersebut, Bukalapak sendiri mengakuisisi jumlah persentase saham terbanyak, yakni setara 11,49%.

Direktur Utama Bukalapak Willix Halim kala itu menyampaikan, “Bagi Bukalapak, melalui bisnis Mitra dan konektivitasnya dengan vertikal vertikal baru di pasar UMKM, kerja sama ini [dengan Allo Bank] dapat mengembangkan penawarannya serta aksesibilitas kredit bagi para pelaku usaha di area rural.”

Bahkan Allo Bank membawa dampak baik ke laporan keuangan Bukalapak. Di paruh pertama tahun ini, perseroan mengantongi laba bersih sebesar Rp8,59 triliun atau meroket 1.220%. Laba bersih ini adalah hasil dari nilai investasinya di PT Allo Bank Tbk (IDX: BBHI).

Kolaborasi startup dan perbankan

Bukalapak mempraktikkan dua model dalam masuk ke industri perbankan (digital), lewat sinergi BaaS dan akuisisi unit bank. Dua pendekatan tersebut memang telah lumrah dipraktikkan pemain industri. Untuk model BaaS, ada sejumlah inisiatif lain yang telah berjalan di Indonesia, seperti BRI berkolaborasi dengan Grab, Tokopedia dengan BRI Ceria, dan Shopback dengan TMRW (UOB Bank).

Sebagai sebuah sinergi mutualisme, kerja sama tersebut dinilai dapat menguntungkan kedua belah pihak. Dari sisi perbankan sebagai penyedia services, mengutip laporan firma riset Oliver Wyman, pengimplementasian BaaS dapat menjangkau lebih banyak pengguna baru dan menekan biaya akuisisi pelanggan dari kisaran $100-$200 per pelanggan menjadi $5-$35. Sementara bagi aplikasi digital, tujuannya adalah memperkaya fitur dan meningkatkan retensi pengguna.

Adapun model kedua, yakni melalui akuisisi bank dan menjadikannya sebagai unit digital, juga telah dilakukan sejumlah pihak. Misalnya kepemilikan 40% Akulaku atas Bank Neo Commerce, kepemilikan 19% Investree atas Amar Bank, kepemilikan 75% Kredivo atas Bank Bisnis Internasional, dan lain-lain.

Tujuan bank digital, selain memudahkan proses akuisisi nasabah karena tidak memerlukan investasi besar dalam persebaran kantor cabang, juga untuk menciptakan pengalaman keuangan yang terpersonalisasi. Dengan dihubungkan ke aplikasi digital, diharapkan nasabah bisa mendapatkan berbagai fitur dari ujung ke ujung.