Lembaga riset PwC merilis laporan survei bertajuk “Digital Banking in Indonesia 2018”. Survei tersebut dilakukan pada 43 institusi perbankan di Indonesia melibatkan 52 responden yang terdiri dari kalangan CEO, Vice CEO, C-Level dan pemegang kendali strategis bank lainnya. Secara garis besar, survei ini ingin menangkap tentang kepedulian perbankan di Indonesia dengan strategi digital guna menangkap peluang konsumen dan mengimbangi disrupsi teknologi yang tengah mengguncang dunia.

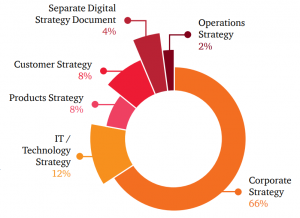

Umumnya strategi digital dielaborasikan ke dalam lini strategi lain yang sudah ada sebelumnya. Di perbankan Indonesia, kebanyakan dari responden (66%) menjawab bahwa strategi digital ditempatkan ke dalam bagian strategi korporasi. Respons tersebut dinilai menunjukkan arah baik, yakni penerimaan strategi digital sebagai strategi bisnis, bukan semata-mata inisiatif teknologi informasi.

Indikasinya, bank-bank besar telah memulai perjalanan transformasi digital terlebih dulu. Namun survei juga masih menemukan tantangan dalam mengembangkan pandangan umum tentang strategi digital. Tim produk, tim pelayanan, tim teknologi, dan tim digital khusus menciptakan strategi digital mereka sendiri-sendiri.

Fokus strategi digital

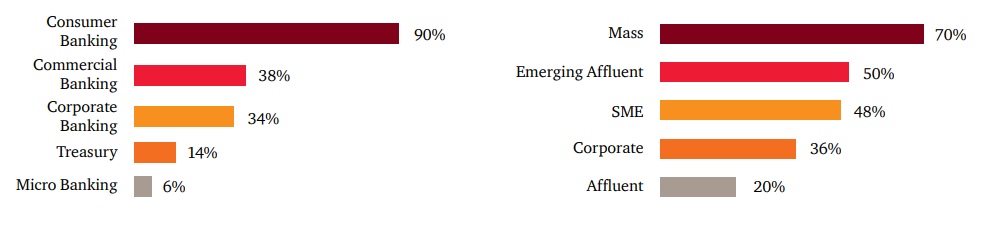

Sektor konsumen (90%) yang selama ini dipandang sebagai benteng stabilitas perbankan justru mendominasi jawaban terkait fokus strategi digital yang akan digulirkan perbankan. Pun demikian dengan segmentasi yang disasar, kalangan umum menjadi prioritas terbesar (70%). Pada responden menyatakan bahwa ada indikasi area tersebut akan mulai terganggu pemain fintech dalam kurun lima waktu mendatang, sehingga strategi digital yang digulirkan harus memastikan layanan bank akan tetap relevan di masa itu.

Dalam praktiknya masih banyak kalangan pelanggan yang lebih memilih interaksi langsung (dengan manusia) dengan proses bisnis yang sudah ada tatkala berurusan dengan finansial, namun pendekatan digital memang menjadi layak diprioritaskan untuk memastikan perbankan mampu bersaing di semua segmen konsumen. Melalui teknologi, fintech memberikan akses 24/7 terhadap layanan yang disediakan. Mereka mencoba untuk menjadi layanan yang konsumen-sentris.

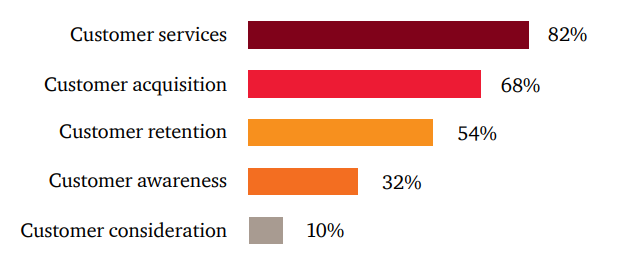

Temuan menarik lainnya dari responden survei, penerapan strategi digital yang sudah banyak diusung saat ini ialah untuk memfasilitasi layanan pelanggan (82%). Saat ini perbankan mulai aktif di media sosial menjawab berbagai keluhan atau pertanyaan dari pelanggan. Di lain sisi mulai ada perbankan yang mulai mengembangkan layanan berbasis chatbot sehingga dapat memberikan otomasi selama 24/7 dalam pelayanan pelanggan.

Akuisisi pelanggan juga menjadi hal yang dianggap penting (68%), mereka memanfaatkan inovasi digital untuk menggiring konsumen baru, menghadirkan pembeda dengan layanan dari institusi lain.

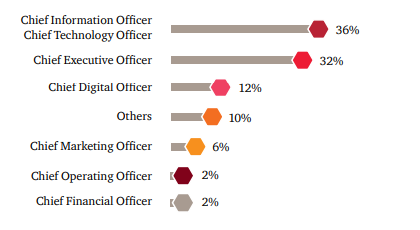

Strategi digital dikontrol CIO/CTO

Sekitar 64% responden percaya lingkungan teknologi informasi yang ada di perusahaan saat ini sudah cukup efektif mendukung strategi digital yang ada. Implikasinya persentase paling besar terkait kepemimpinan strategi digital dipikul CIO/CTO (36%), sebagai kepala unit teknologi di perusahaan. Peran mereka dianggap penting, pasalnya transformasi digital dalam perbankan dianggap akan berhasil jika telah diawali dengan transformasi di lingkungan perusahaan itu sendiri.

Kendati demikian ada beberapa hal yang menjadi tantangan organisasi dalam proses pengembangan perangkat lunak untuk mendukung transformasi digital. Beberapa yang umum dikeluhkan misalnya soal “Time to Market” cenderung lama atau terlambat sehingga menghilangkan beberapa fitur penting. Selain itu “Development Agility” juga menjadi hambatan lain, menjadikan perusahaan tidak bisa secara cepat memenuhi permintaan pasar. Faktor “Usability and Interoperabillity” turut masuk ke dalamnya, padahal ini menjadi salah satu landasan penting dalam mengikuti inovasi teknologi.

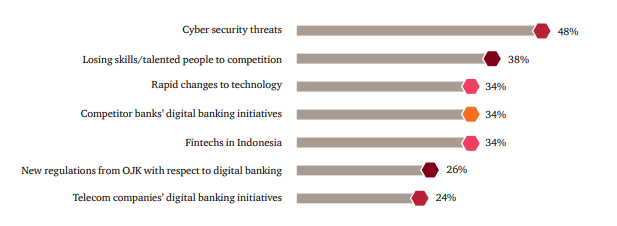

Beberapa faktor di atas ternyata juga berkorelasi pada kekhawatiran akan risiko yang terjadi dalam transformasi digital perbankan. Persentase terbesar menghawatirkan jaminan keamanan sistem (48%), sebagian besarnya lagi menghawatirkan ketersediaan talenta untuk menopang kebutuhan strategi digital tersebut (38%), dan dinamika teknologi yang sangat cepat turut menimbulkan kekhawatiran (34%) di tengah persaingan antar bisnis yang makin ketat.

Mendorong strategi digital

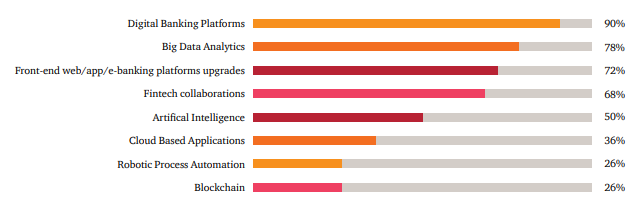

Esensi dari layanan bank tidak pernah berubah, digitalisasi layanan mengarahkan agar prosesnya menjadi lebih efektif memanfaatkan perangkat komputasi yang dimiliki pengguna. Pemain fintech dari menawarkan kemudahan dengan aspek digital tersebut, membuat perbankan tidak mau berdiam diri. Dari survei pun dikemukakan, bahwa inovasi platform digital perbankan menjadi yang paling digencarkan (90%). Kemudian yang kedua justru pada analisis big data (78%).

Aset terbesar bank adalah pada basis data pengguna yang sudah sangat besar. Digitalisasi yang sudah dimulai mengonversi pencatatan data manual ke sistem komputer. Data besar tersebut kini disadari dapat menjadi sebuah investasi dalam penyusunan strategi, sehingga platform berbasis analisis dinilai menjadi urgensi bank untuk dikembangkan. Tujuannya untuk menemukan tren yang dihimpun langsung dari basis nasabah perbankan itu sendiri, dikenal dengan istilah “Know Your Customer”.

Yang tak kalah menarik justru keterbukaan perusahaan terhadap teknologi baru. Dalam visualisasi persentase di atas, Artificial Intelligence dan Blockchain memiliki porsi cukup, dua pendekatan teknologi dini digadang-gadang akan banyak merevolusi sektor keuangan dalam beberapa waktu ke depan.

Persaingan dengan pemain fintech

Tidak dimungkiri bahwa fintech mulai mendapatkan porsi konsumen yang besar. Sehingga tidak mengherankan perkembangannya cukup memberikan kekhawatiran kepada bisnis perbankan. Dari hasil survei PwC, kebanyakan responden memberikan jawaban terkait pemain mana yang mulai banyak mempengaruhi sektor keuangan. Jawaban terbesar ialah GO-PAY, disusun Alibaba (AliPay), Grab, hingga Tokopedia. Keunggulan masing-masing platform yang disebutkan tadi selain mereka memiliki fitur finansial digital, mereka juga memiliki komoditas layanan dan produk yang sehari-hari dapat dipakai oleh konsumen.

Indonesia tengah mengalami booming e-commerce dan fintech. Memanfaatkan teknologi, mereka dapat berlari kencang melakukan akuisisi pengguna dan mempelajari tren kebutuhan yang ada. GO-JEK misalnya, dari basis data awal konsumen transportasi on-demand kini mulai berkembang dengan pelayanan lain. Belum lagi sektor lain, termasuk ritel, telekomunikasi, hingga perusahaan teknologi yang mulai melirik potensi pemanfaatan teknologi keuangan.