Rumor TikTok Shop kembali ke pasar e-commerce Indonesia mencuat pekan lalu, tepatnya sejak MenkopUKM Teten Masduki mengungkapkan bahwa raksasa teknologi asal Tiongkok tersebut tengah bernegosiasi dengan pemain e-commerce lokal untuk konsolidasi. Tokopedia, Bukalapak, Blibli, Lazada, dan Shopee adalah lima pemain yang dimaksud.

Ketika dikonfirmasi, perwakilan Tiktok maupun perusahaan e-commerce terkait memilih tidak memberikan komentar.

Di Indonesia, TikTok sebagai platftorm media sosial memiliki sekitar 125 juta pengguna. Data Compas Market Insight menyebutkan, di periode 1 September 2023 – 1 Oktober 2023 (sebelum ditutup), TikTok Shop mampu membukukan penjualan produk FMCG hingga Rp1,33 triliun. Diperkirakan platform tersebut telah berdampak kepada 7.000+ seller, 3900+ brand FMCG dan 118.000+ product listing pada kategori perawatan kecantikan, makanan minuman, ibu bayi, kesehatan, serta perlengkapan rumah.

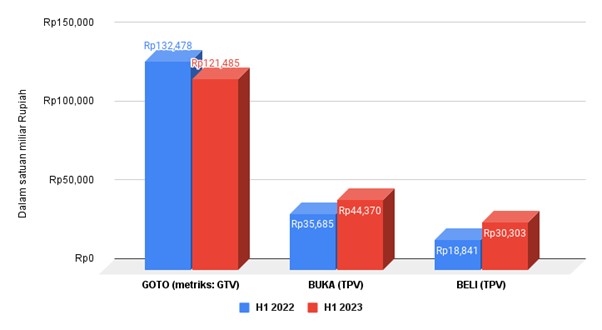

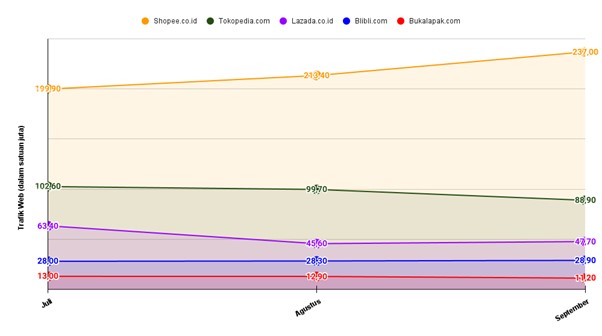

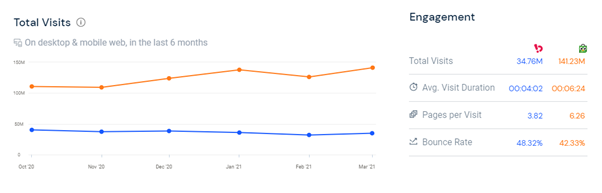

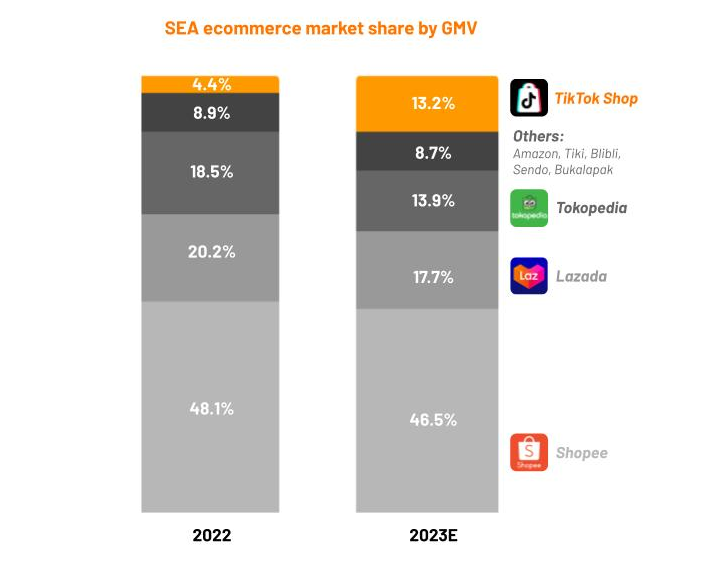

Firma riset MomentumWorks dalam publikasinya menyebutkan, sampai tahun Oktober 2023 layanan TikTok Shop mampu mengakuisisi 13,2% dari total GMV e-commerce di Asia Tenggara. Ini menjadi terbesar ketiga setelah Shopee (46,5%), Lazada (17,7%), dan Tokopedia (13,9%).

Data tersebut menjadi indikasi capaian mengesankan, apalagi di Indonesia sendiri TikTok Shop baru beroperasi sejak Q2 2021. Upaya untuk kembali ke pasar ini jelas diperjuangkan. CEO TikTok Shou Zi Chew terus mengupayakan komunikasi intens dengan pemerintah Indonesia, dalam hal ini Kemendag dan KemenkopUKM.

Apa yang membuat TikTok Shop unggul?

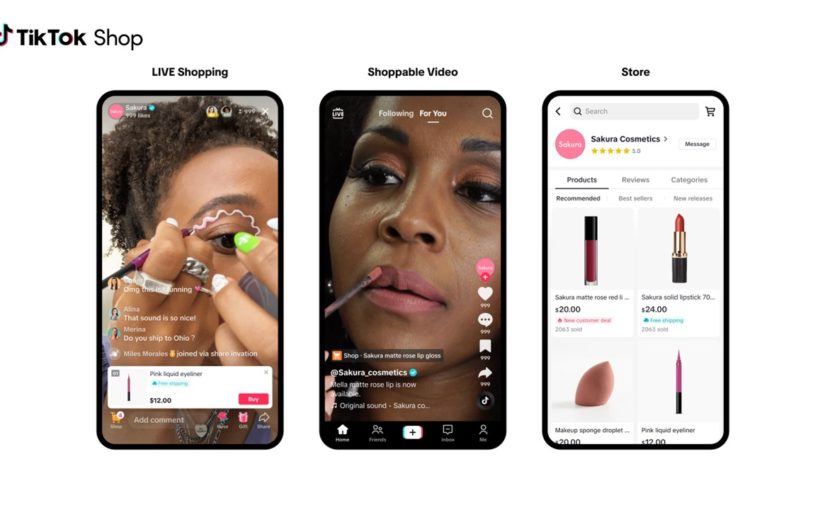

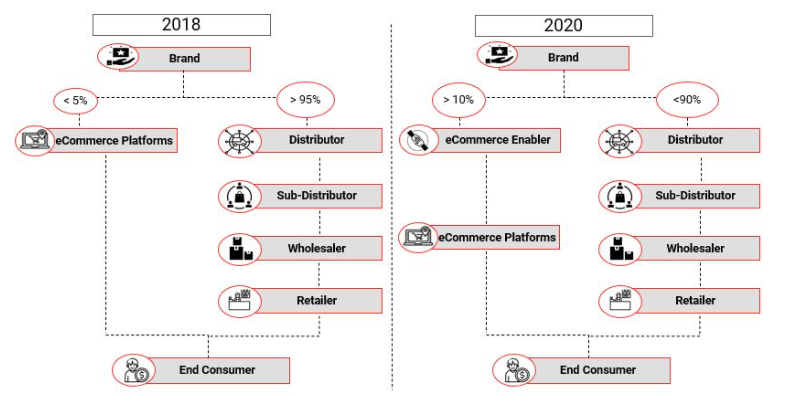

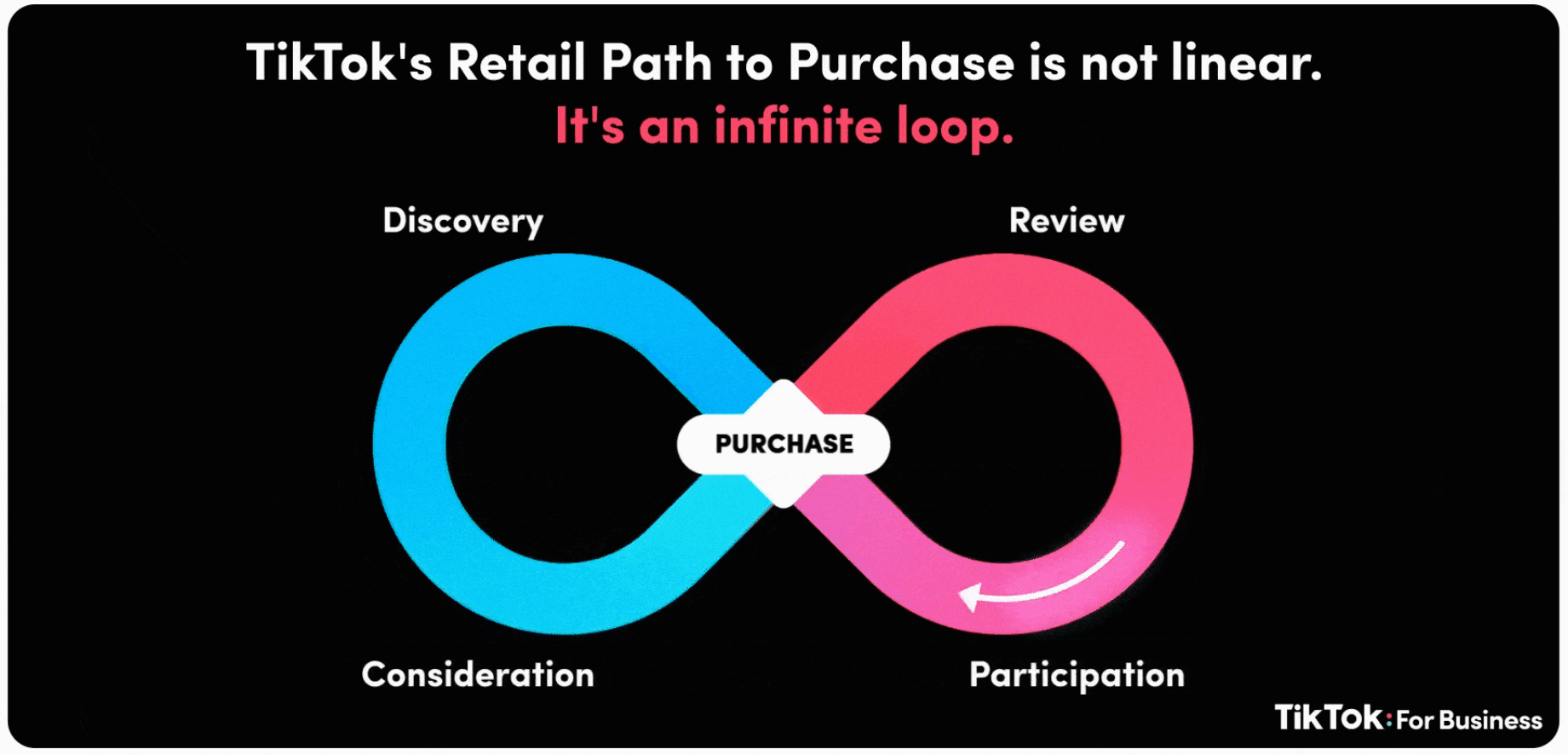

Pertumbuhan eksponensial TikTok Shop bukan sebuah keberuntungan belaka. Ada strategi matang yang telah diracik dan berhasil menyuguhkan proposisi nilai yang diapresiasi pasar. Strategi bisnis ritel mereka disebut “Infinite Loop“. Pendekatan ini berfokus untuk mempertemukan konsumen dengan berbagai tahap perjalanan/proses dalam belanja (online). Melalui kekuatan konten yang dipersonalisasi, mereka mendorong hubungan yang lebih bermakna antara brand dan konsumen.

Konsep tersebut membawa konsumen pada tiga tahapan penting, sebagai berikut:

- TikTok mempengaruhi setiap tahap perjalanan ritel—penemuan, pertimbangan, dan pembelian—lebih efektif.

- Pasca-pembelian, TikTok mempertahankan pengaruhnya melalui konten yang dihasilkan pengguna seperti video unboxing dan tutorial, yang mendorong loyalitas merek dan keterlibatan komunitas.

- TikTok menonjol dengan menciptakan pengalaman positif yang bergema dengan pengguna, mendorong mereka untuk mengaitkan kegembiraan dan euforia dengan pembelian mereka.

Hal ini didasari sebuah survei internal pada 2021 yang mengatakan bahwa 49% pengguna TikTok menggunakan media tersebut untuk menemukan hal baru, 35% untuk belajar hal baru, dan 29% mencari inspirasi. Menurut studi yang sama, pengguna TikTok memiliki kemungkinan 1,5x lebih besar untuk segera membeli sesuatu yang mereka temukan di platform tersebut dibandingkan dengan pengguna platform lain.

Hal ini hanya bisa dilakukan saat platform penjualan tersebut terintegrasi dengan layanan konten yang dimiliki TikTok – atau disebut sebagai social commerce. Menurut beleid terbaru yang diterbitkan di Indonesia, saat ini penyelenggara media sosial seperti TikTok ataupun Meta dilarang berjualan langsung menggunakan aplikasi yang sama – harus ada pemisahan antara aplikasi media sosial dengan layanan jual beli.

Studi lain menyebutkan, sejak diluncurkan tahun 2021, TikTok Shop telah merangkul 6 juta penjual di Indonesia. Tahun 2022 mereka menguasai sekitar 5% dari GMV e-commerce nasional yang mencapai $52 miliar.

Live commerce di pemain lokal

Menurut hasil penelitian SEA Ahead Wave 5, sebagian besar konsumen di Asia Tenggara mengakses live stream melalui platform media sosial (83%) seperti Facebook Live, Instagram Live, dan YouTube Live, platform e-commerce (64%) termasuk Shopee, Tokopedia, Lazada, dan lainnya, serta platform live stream atau aplikasi khusus untuk live streaming (11%) seperti Twitch dan Periscope.

Di pasar Indonesia, 78% konsumen telah mendengar dan mengetahui tentang alternatif belanja melalui live streaming, 71% di antaranya telah mengaksesnya, dan 56% mengakui telah membeli produk melalui live streaming selama pandemi.

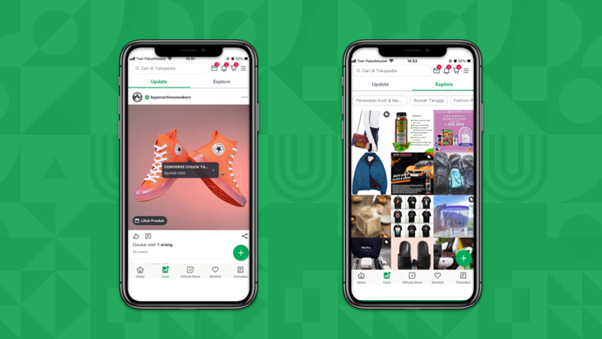

Tren ini mendorong sejumlah platform untuk memantapkan fitur live commerce, dengan menonjolkan fitur tersebut di aplikasi e-commerce masing-masing. Di Tokopedia misalnya, di tampilan utama mereka “Feed” menjadi salah satu menu utama. Bahkan secara rutin mereka menghadirkan promo khusus melalui siaran live yang dilakukan oleh seller – juga dengan menggandeng selebriti nasional untuk turut tampil saat sesi jualan live.

Hal serupa juga dilakukan pemain lain seperti Shopee. Shopee dikabarkan sempat bertarung sengit dengan TikTok Shop untuk memimpin pasar live shopping di Indonesia. Sejumlah rekor pernah dipecahkan, misalnya saat Raffi Ahmad live di Shopee selama 12 jam berhasil meraup omzet penjualan Rp7 miliar.

Dari sini bisa ditarik kesimpulan bahwa konsep yang dimiliki TikTok Shop sebenarnya sudah mulai diadopsi para pemain e-commerce lokal. Lantas pertanyaannya, jika TikTok berhasil konsolidasi dengan pemain tertentu, seperti apa integrasi yang akan dilakukan?

Peluang konsolidasi TikTok

Untuk bisa kembali hadir ke pasar e-commerce lokal, ada dua pilihan yang bisa diambil Tiktok: (1) membuat aplikasi TikTok Shop secara terpisah; (2) berkolaborasi dengan pemain lain.

Dengan rumor penjajakan di atas, opsi kedua sepertinya akan dipilih TikTok. Ini pilihan yang cukup masuk akal, mengingat ketika berbicara tentang bisnis e-commerce, dependensinya bukan hanya soal platform penjualan saja, melainkan juga terkait infrastruktur pendukung seperti fulfillment, logistic, payment, affiliate, hingga customer services.

Tentu tantangan selanjutnya adalah bagaimana integrasi TikTok dengan calon mitranya bisa dilakukan sehingga strategi infinity loop tersebut tetap bisa dilakukan.

Kami beranggapan ada beberapa skenario yang bisa dilakukan, yaitu:

- Embedded E-commerce; memungkinkan keranjang belanja di TikTok kembali aktif, memungkinkan pengguna secara langsung (tanpa pindah aplikasi) untuk melakukan transaksi pembelian. Namun yang berperan melakukan transaksi (di backend) adalah layanan e-commerce yang menjadi mitra. Sistem e-commerce terhubung secara mulus ke dalam layanan TikTok melalui sambungan API khusus antarsistem.

- Integrated Affiliation; memungkinkan TikTok menjadi medium promosi yang lebih terintegrasi. Setiap produk yang memungkinkan untuk dibeli akan memiliki tautan penjualan ke toko tertentu. Dan ketika toko tersebut dikunjungi, secara otomatis akan mengalihkan pengguna ke layanan e-commerce tertentu untuk menyelesaikan transaksi.

- Acquisition; TikTok mengakuisisi unit e-commerce tertentu untuk menyulapnya menjadi TikTok Shop generasi berikutnya.

Sebagai catatan, skenario tersebut adalah perkiraan dari kami – tidak didasari oleh pernyataan resmi pihak terkait. Tiga skenario di atas (jika dilakukan) setidaknya sudah mematuhi regulasi yang diatur pemerintah. Pada dasarnya ada dua unit bisnis yang dijalankan dalam dua entitas yang berbeda, kendati memiliki keterhubungan yang dekat satu dengan lainnya.

Dampak untuk pasar e-commerce lokal

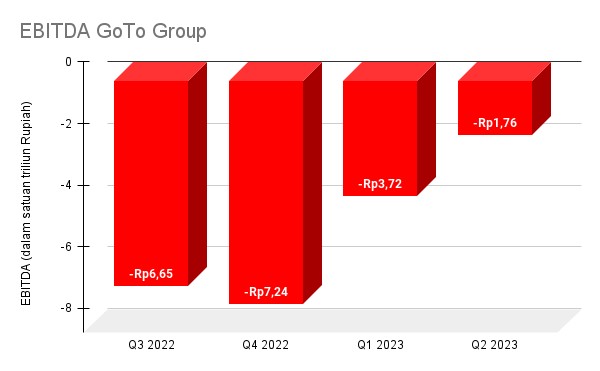

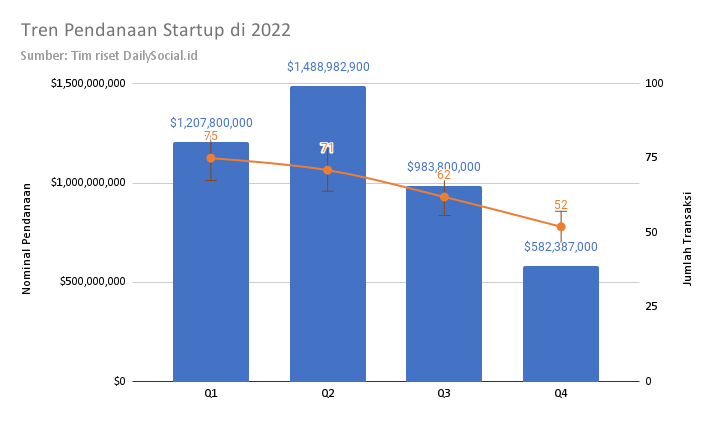

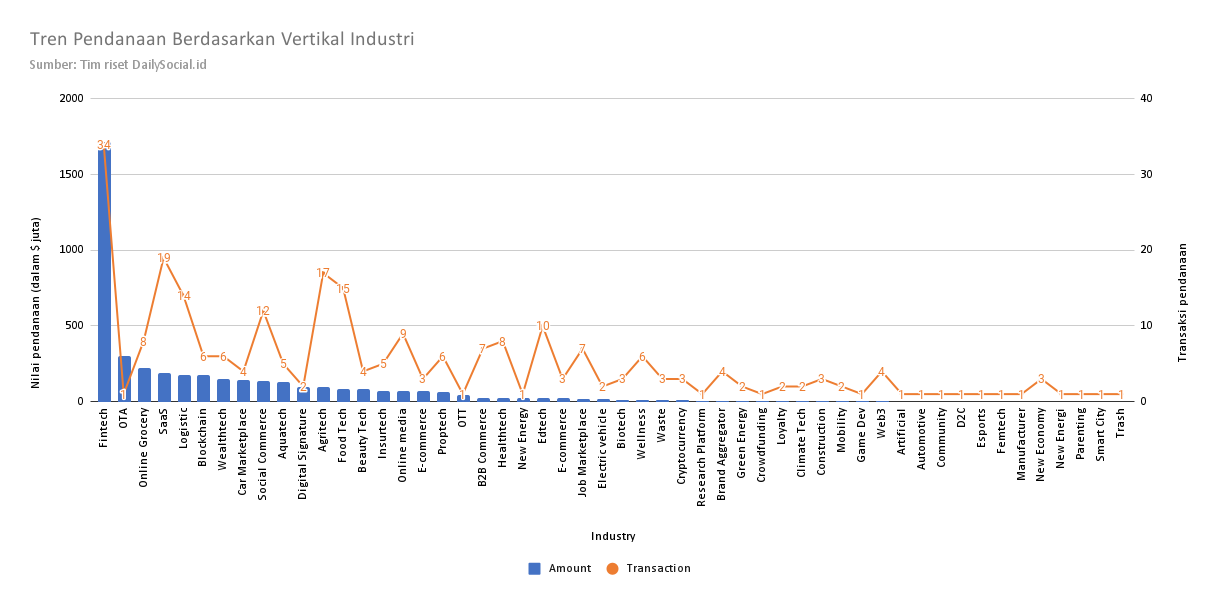

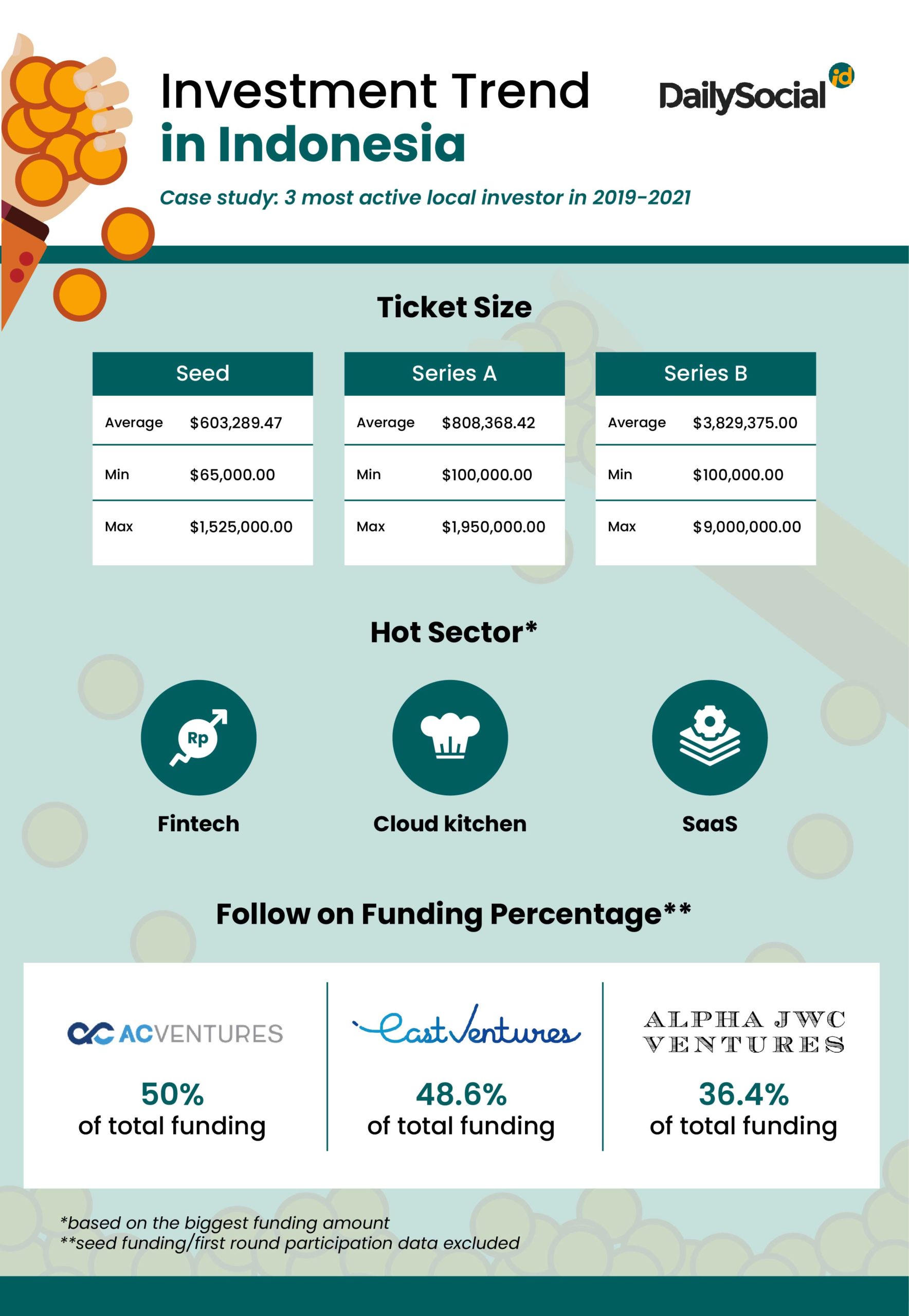

Laporan terbaru e-Conomy SEA 2023 memproyeksikan sektor e-commerce di Indonesia akan mencapai $62 miliar di tahun ini dan bertumbuh hingga senilai $82 miliar di tahun 2025. Jelas ini bukan nilai industri yang kecil, sehingga semua pemain industri terus berusaha untuk menjadi yang terdepan.

Keberhasilan TikTok melakukan konsolidasi dengan salah satu pemain e-commerce lokal berpotensi mengubah lanskap persaingan. Dengan basis pengguna besar yang sudah dimiliki, TikTok dapat mendorong keputusan pembelian ke suatu produk dengan lebih baik. Kebiasaan baru yang disuguhkan lewat TikTok Shop juga berpotensi dihidupkan kembali untuk mengalirkan keran-keran yang sebelumnya terhenti akibat penghentian operasional TikTok Shop.

Gegap-gempita penutupan TikTok Shop bulan lalu juga menunjukkan seberapa signifikannya pengaruh TikTok Shop untuk pasar jual-beli online di Indonesia. Awalnya TikTok Shop (dan platform social commerce lainnya) “dituduh” menjadi salah satu penyebab utama sektor ritel tradisional tertentu sepi dan membukakan pintu untuk produk impor (yang mana berpotensi membunuh UMKM lokal). Nyatanya pasca-penutupan, Tanah Abang masih saja sepi peminat.

Isu tersebut memang sensitif, sehingga saat nanti TikTok Shop come back –dengan skenario apapun—diharapkan membuktikan bahwa mereka justru berpihak dengan UMKM Indonesia.

Teknologi telah mendemokratisasi sektor ritel Indonesia. Secara bersamaan ia juga berhasil membuka berbagai peluang baru untuk mengangkat harkat perekonomian banyak orang di penjuru nusantara. Hadirnya layanan inovatif diharapkan dapat mengakselerasi perputaran ekonomi, sembari menghadirkan layanan inklusif agar bisa turut memeratakan kesejahteraan di seluruh penjuru negeri.