Untuk ‘memenangkan’ sebuah pasar, publikasi online akan berkata define your brand‘, tentukan keunggulan kompetitif brand Anda, pastikan produk Anda cocok dengan pasar, bangun database pelanggan, dan/atau pasarkan ke seluruh dunia. Dan meskipun bisnis Anda harus melakukan semua strategi ini, langkah pertama yang harus dilakukan setiap perusahaan, lama atau baru, adalah mengidentifikasi pemain kunci yang sudah ada di lapangan.

Asia Tenggara telah menjadi hotspot untuk saturasi berkat pertumbuhan yang fantastis – sektor online diperkirakan akan mencapai lebih dari $87 miliar pada tahun 2025 dan banyak pemain global seperti Alibaba and Amazon berebut untuk mendapatkan bagian dari kue ecommerce.

Namun yang pendatang baru sering abaikan atau terlambat mencari tahu ketika memasuki wilayah ini adalah sifat fragmentasinya. Setiap negara memiliki satu set keunggulan dan tantangan yang berbeda.

Bagi setiap pemain yang ingin merebut pangsa pasar Asia Tenggara, kunci untuk membuka potensi ini adalah pengetahuan lokal. Beberapa pemain berbeda hadir di beberapa segmen pasar dan beberapa mendominasi segmen niche tertentu, berharap untuk memecahkan masalah atau menangkap kesempatan yang belum dimanfaatkan, akan tetapi tantangan ecommerce berbeda-beda di setiap perbatasan.

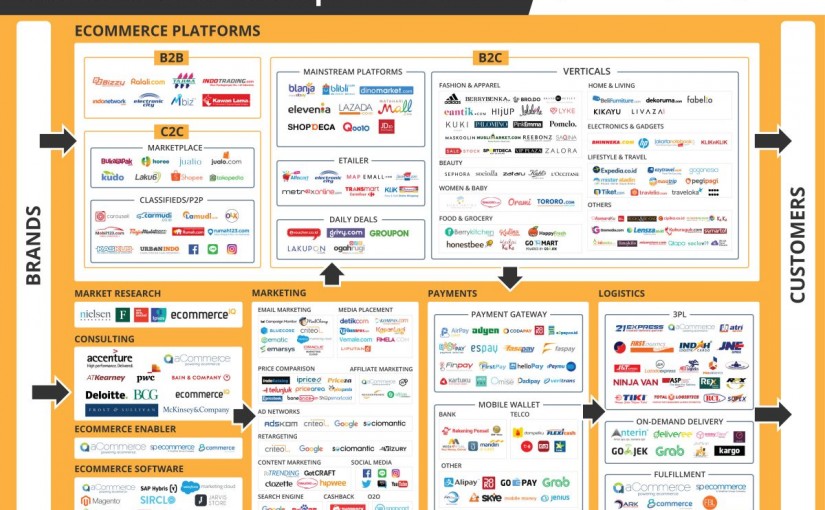

The ECOMScape Series oleh ecommerceIQ bertujuan untuk memberikan Anda gambaran lengkap dari ekosistem ecommerce di masing-masing negara Asia Tenggara dari bisnis yang berjualan, ke spesialis yang menyediakan solusi online untuk mereka, terus hingga ke konsumen akhir. Kami berharap ini akan membantu Anda menavigasi ruang yang sangat kompetitif ini. Mari kita mulai dengan pasar terbesar dan paling menjanjikan di kawasan ini, Indonesia.

Indonesia Ecommerce Landscape: 6 Poin Kunci yang Bisa Diambil dari Kondisi Pasar yang Sedang Berlangsung

Negara ini sedang berada di jalur untuk menjadi salah satu pasar terbesar di Asia dengan potensi untuk menguasai 52% dari seluruh nilai ecommerce di Asia Tenggara pada tahun 2025.

Meskipun valuasi ecommerce yang sebesar $46 miliar menjadikannya pusat perhatian investor dan perusahaan asing dan menarik mereka untuk berdatangan, pemain lokal tidak terintimidasi oleh kehadiran pemain global. Apa lagi yang bisa kita lihat dari ekosistem ecommerce di Indonesia?

1. Pemain lokal mendominasi pasar, terutama di sektor niche

Perusahaan yang dikelola oleh orang Indonesia terlihat bermunculan di setiap sektor ecommerce di Indonesia, terutama C2C, Lifestyle & Travel dan niche yang lebih kecil yang jatuh di bawah kategori ‘Others’. Ini termasuk marketplace seperti Cipika, Qlapa, dan KuKa yang menjual produk lokal dan buatan tangan, serta Limakilo, marketplace yang ditargetkan untuk memfasilitasi petani lokal.

Beberapa perusahaan lokal seperti Shoot Your Dream dan AkuLaku juga memahami titik lemah sistem pembayaran di pasar ini dan kemudian memungkinkan pelanggan untuk membeli produk menggunakan angsuran di situs mereka tanpa kartu kredit.

Menargetkan segmen konsumen yang lebih kecil untuk pemain lokal adalah salah satu cara untuk memberdayakan UKM lokal untuk merambah ranah online. Hal ini juga berarti kompetisi yang lebih sedikit karena pemain asing dan besar biasanya akan mencoba bersaing untuk mendapatkan pengguna yang lebih ‘mainstream’ seperti Lazada, Elevenia dan MatahariMall.

Salah satu alasan keberhasilan perusahaan yang dimiliki oleh orang Indonesia adalah karena keakraban mereka dengan tren dan perilaku lokal. Perusahaan-perusahaan ini, seperti Bukalapak, menyesuaikan kampanye marketing untuk mencocokkan dengan preferensi budaya dan mengidentifikasi lebih baik dengan pelanggan.

Di antara 20 situs top di Indonesia yang diambil dari SimilarWeb di bawah kategori ‘Shopping‘ ini, lebih dari setengahnya adalah perusahaan asli Indonesia.

Bahkan OLX and iProperty, yang memiliki keuntungan dari sumber daya yang luas dan berada di posisi teratas dari niche mereka seperti yang bisa dilihat di bagian ‘Classifieds’ dulunya adalah perusahaan lokal yang diakuisisi oleh pemain regional.

2. Brand.com dan munculnya omni-channel

Model ecommerce yang paling populer di Indonesia saat ini adalah marketplace seperti Tokopedia dan Lazada. Bahkan di sektor vertikal seperti Fashion & Apparels, Electronics & Gadgets dan produk Local & Handcrafted, pilihan yang dominan masih marketplace.

Model ini populer karena mengakomodasi tumbuhnya minat UKM dan brand yang ingin membawa bisnis mereka secara online namun kekurangan modal atau tidak mau mengambil risiko melompat online dengan kedua kaki.

Namun, dengan semakin dewasanya industri dan brand yang menyadari pentingnya memiliki saluran online, lebih banyak yang kemudian mengadopsi strategi brand.com untuk menjangkau pelanggan secara langsung.

Adidas, HP and Kiehl’s ini adalah beberapa nama-nama brand besar di bidang mereka masing-masing yang mengakui potensi online. Tidak hanya sebatas brand, peritel offline juga ikut loncat ke kereta ecommerce.

MatahariMall and MAPEmall hanya dua contoh dari peritel dengan modal besar yang baru saja bergabung dengan ruang online dan hal inipun terbayar. MAP, perusahaan induk dari MAPEmall, mengumumkan pertumbuhan laba 78% y.o.y pada bulan Agustus dan menyatakan usaha online mereka sebagai salah satu pendorongnya.

Dengan semakin banyaknya konsumer yang menuntut kenyamanan berbelanja di mana saja dan kapan saja, sangatlah penting bagi para peritel untuk melengkapi jaringan offline mereka dengan strategi online untuk menciptakan pengalaman omni-channel.

3. Sektor B2B perlahan-lahan mendapatkan momentum

B2C bukan satu-satunya sektor yang telah melihat peningkatan adopsi strategi online. Peritel industrial terbesar di Indonesia, Kawan Lama, adalah salah satu pemain awal yang membuat lompatan ke ecommerce di sektor ini.

Perusahaan ini meluncurkan situs shoppable yang memenuhi kedua pelanggan B2B dan B2C mereka, setelah melihat trafik yang tinggi dari konsumen yang mengunjungi katalognya, menunjukkan perubahan perilaku pelanggan. Peritel besar lainnya yang mengikuti strategi ini adalah Electronic City.

Namun, meskipun adanya dorongan untuk B2B ecommerce di Indonesia dengan pembentukan Indonetwork, sebuah direktori online dan pasar bagi UKM yang melayani B2B dan B2C, pemain di sektor ini masih sangat langka. Bizzy dan Mbiz adalah satu-satunya marketplace B2B signifikan yang diluncurkan setahun belakangan.

4. Riset pasar sangat dibutuhkan

Karena masih barunya kehadiran ecommerce di Asia Tenggara, hanya ada segelintir sumber daya yang ada untuk membantu bisnis membuat keputusan. Bahkan perusahaan riset termuka seperti Nielsen mengalami kesulitan memperoleh data pasar cukup untuk membuat laporan yang komprehensif.

Kurangnya pengetahuan dan wawasan mempengaruhi pertumbuhan ecommerce karena eksekutif dipaksa untuk membuat keputusan strategis berdasarkan insting mereka sehingga mengakibatkan para brand konservatif menjadi ragu untuk going online.

ecommerceIQ bertujuan untuk menjembatani kesenjangan pengetahuan di Asia Tenggara dengan menyediakan riset pasar untuk eksekutif dalam bentuk puncak, laporan, wawasan dan data.

5. Hadirnya lebih banyak pilihan pembayaran untuk menjangkau populasi unbanked

Dengan lebih dari separuh penduduk di Indonesia masih tidak memiliki rekening bank dan penetrasi kartu kredit yang hanya 1.4%, pembayaran menjadi salah satu hambatan terbesar untuk pertumbuhan ecommerce di negara ini.

Perusahaan telko di Indonesia adalah salah satu kontributor kunci yang membantu membangun ekosistem ecommerce dengan meluncurkan mobile wallet versi mereka sendiri, metode pembayaran yang populer. Hal ini tidak mengherankan, mengingat bahwa setiap perusahaan telko memiliki website ecommerce mereka sendiri.

Salah satu Payment Gateway yang populer adalah Adyen, sebuah sistem pembayaran unicorn yang digunakan oleh Uber dan yang terbaru, Grab dan aCommerce. Payment Gateway ini menawarkan pilihan secara offline dan online yang dipercaya oleh pengguna lokal, seperti transfer via ATM.

6. Diversifikasi jasa pengiriman

Infrastruktur sering diakui sebagai salah satu hambatan utama bagi ecommerce di kawasan ini, terutama Indonesia di mana kurangnya transportasi umum, rumitnya kondisi geografis kepulauan dan kurang berkembangnya jalanan menimbulkan masalah serius.

Aplikasi pemesanan kendaraan pun memperluas penawaran mereka sampai ke layanan kurir untuk memenuhi permintaan yang terus berkembang. Gojek, misalnya, sebuah startup transportasi tradisional telah menjadi metode pengiriman pilihan yang dipilih oleh para pedagang C2C dan pembelinya karena menawarkan jasa pengiriman di hari yang sama dan memiliki sistem pelacakan dengan harga yang terjangkau.

Kategori pemain third-party logistic (3PL) atau logistik pihak ketiga juga sangat jenuh di Indonesia. Brand disediakan begitu banyak pilihan sehingga menjadi tugas yang memakan waktu untuk menemukan satu yang sesuai dengan kebutuhan bisnis dan konsumen mereka. Teknologi multi-shipping dari aCommerce atau Alibaba ‘Cainiao’ bertujuan untuk menghemat waktu dengan menggabungkan pilihan terbaik berdasarkan harga dan tujuan.

Potensi ecommerce di Indonesia telah menggoda banyak pemain, baik asing maupun lokal, untuk memasuki pasar ini. Namun, masih jauh perjalanannya sebelum pemenang yang jelas muncul dari medan perang ini.

–

Disclosure: Tulisan ini diterjemahkan oleh Rara Kinasih. Artikel aslinya bisa diakses di sini.

Artikel ini adalah hasil kerja sama DailySocial dan eCommerceIQ.