Ula, startup B2B Commerce untuk UMKM, didirikan pada 2020 oleh Alan Wong, Derry Sakti, Riky Tenggara, dan Nipun Mehra. Dalam debutnya, mereka mendapat $10,5 juta pendanaan seed dari Sequoia, Lightspeed, serta sejumlah VC dan individu lain. Dalam 6 bulan, mereka mendapat pendanaan seri A 2x lipat dari sebelumnya. Kemudian, dalam waktu 9 bulan, mereka mengamankan pendanaan seri B senilai $87 juta, termasuk dari VC Jeff Bezos. Total dana ekuitas yang berhasil dikumpulkan mencapai $140 juta.

Cerita tersebut menggambarkan betapa mudahnya para pemodal ventura menggelontorkan uang investasi untuk sebuah startup. Dan itu tidak hanya terjadi di Ula, gelontoran pendanaan deras juga sempat terjadi ke startup lain seperti Lummo, BukuWarung, Astro, dan lainnya. Dalam waktu yang relatif singkat beberapa putaran pendanaan berhasil ditutup, melibatkan pemodal dari kancah lokal, regional, hingga global. Bahkan membuat mereka berstatus centaur kurang dari 2 tahun.

Sayangnya, mendapatkan pendanaan besar tidak menjamin startup mampu ‘take-off’ sampai tahap bisnis berkelanjutan. Ula dan Lummo misalnya, kini mereka memilih menutup model bisnis yang sebelumnya mengisi deck penggalangan dana dan melakukan penataan ulang operasional secara menyeluruh (termasuk membubarkan tim). Baik Ula dan Lummo memang diisi oleh jajaran founder yang cukup berpengalaman dalam ekosistem bisnis teknologi.

Koreksi pasar

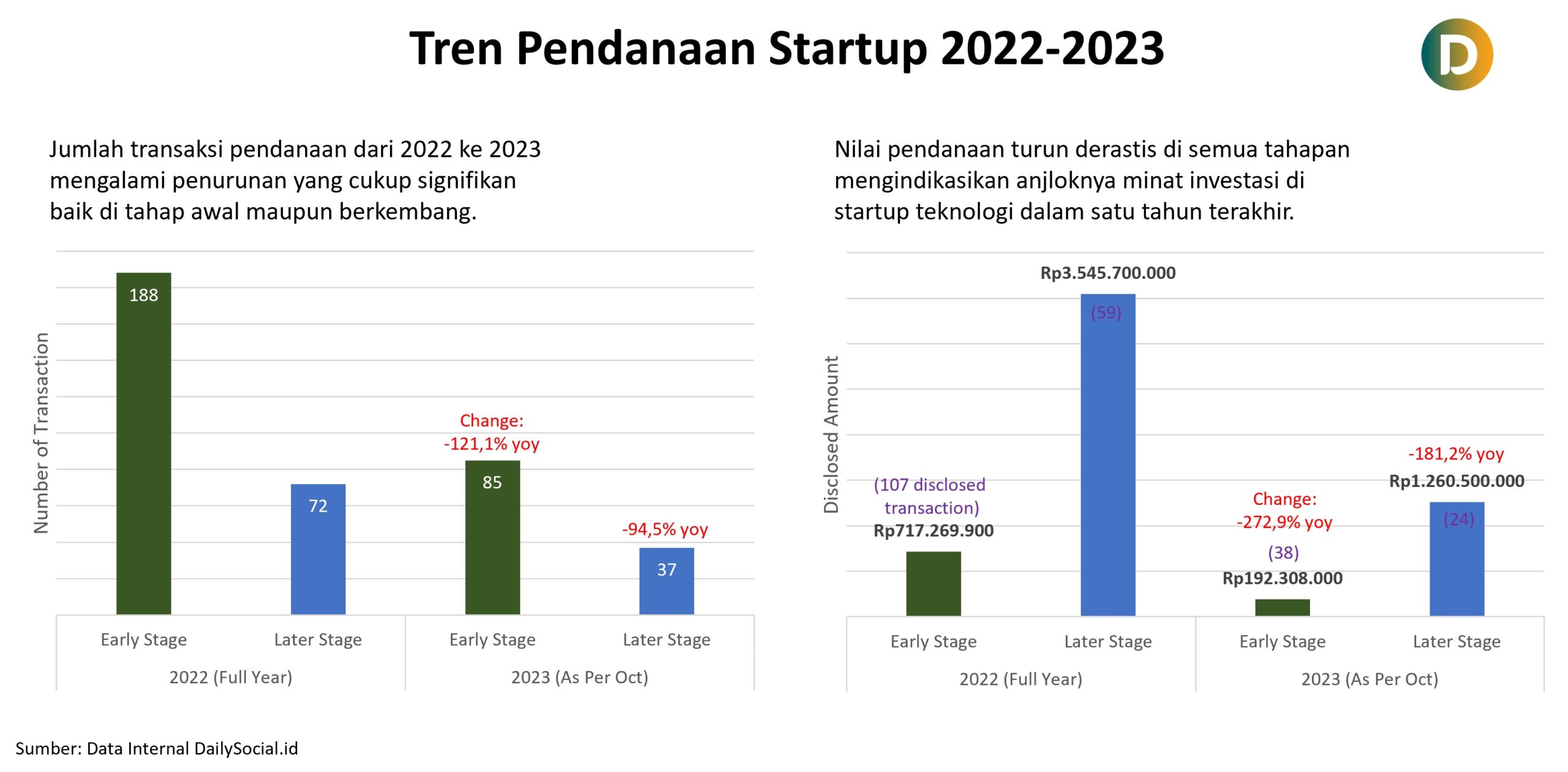

Para pengamat menyebut, era ‘easy money’ dalam investasi startup sudah berakhir. Para investor kembali berpikir konservatif saat menaruh dananya ke sebuah startup, dengan menekankan metriks seperti pendapatan dan proyeksi perkembangan bisnis — alih-alih hanya mengejar pertumbuhan pengguna. Namun tidak dimungkiri, bahwa berkat investasi yang lancar di ekosistem startup telah melahirkan belasan unicorn dan puluhan centaur yang merevolusi berbagai sektor di Indonesia. Mendongkrak langsung pada ekonomi digital di wilayah ini.

Setelah pandemi, hipotesis mengenai sektor teknologi yang akan terakselerasi kencang diamini oleh berbagai pihak. Para investor jor-joran masuk ke startup teknologi baru yang dinilai dapat mendemokratisasi segmen bisnis tertentu (misalnya saat itu yang cukup populer adalah digitalisasi UMKM). Arus pendanaan tahap awal yang kencang menjadikan banyak startup baru mendapati valuasi fantastis — rata-rata pendanaan tahap awal sudah bernilai jutaan dolar.

Di sisi lain, ini berdampak pada terbentuknya gap pada putaran pendanaan tahap lanjut. Di tahap awal, startup sudah kadung mendapatkan valuasi fantastis – pengalian nilai valuasi post-money lebih tinggi dari rata-rata sebelumnya. Padahal kondisi ini rawan terdampak goncangan ketika terjadi turbulensi pada sistem perekonomian.

Benar saja, tahun 2022 kondisi ekonomi global mengalami sejumlah tekanan. Peningkatan suku bunga menjadikan para pemilik dana mulai mempertimbangkan ulang untuk berinvestasi ke startup – dengan tingkat risiko yang jauh lebih tinggi misal dibandingkan dengan deposito bank. Dengan dominasi LP di pemodal ventura yang berasal dari investor global, dampak penurunan iklim investasi pun sangat terasa di Asia Tenggara, terlebih di Indonesia.

Padahal dengan banyaknya startup tahap awal yang sudah mendapatkan pendanaan sejak beberapa tahun sebelumnya, dukungan pendanaan lanjutan sangat dibutuhkan. Dengan paradigma sebelumnya, startup mencoba mengutamakan growth, dengan harapan saat basis pengguna sudah terbentuk bisa memulai monetisasi di tahap selanjutnya. Ini membuat runway bisnis mereka terbatas dan cukup bergantung dengan putaran pendanaan berikutnya.

Sejumlah VC berpendapat, bahwa koreksi pasar (atau disebut tech winter) ini masih dirasakan hingga menjelang tutup tahun 2023 ini.

Memulai paradigma baru

Kami bertemu dengan Yinglan Tan, Founding Managing Partner Insignia Ventures Partners, yang telah berinvestasi ke startup di Indonesia dan Asia Tenggara dalam multi-stage. Ia berpendapat di kondisi pasar saat ini, para VC mengharapkan manajemen keuangan dan tata kelola bisnis yang lebih matang untuk startup setelah menyelesaikan putaran tahap awal (pasca-seri A). Dan ini harus dicerminkan pada laporan keuangan teraudit dengan unit ekonomi positif, manajemen arus kas yang sehat, dan beberapa validasi bisnis lainnya.

“Rasio biaya vs pengembalian bagi startup telah meningkat terutama untuk investasi tahap akhir, seiring naiknya cost of money dan penyesuaian harga dalam lanskap exit pasca-pandemi. Hal ini mendorong para VC untuk lebih teliti dalam menghindari kerugian, atau memperluas paparan mereka terhadap perusahaan-perusahaan yang dianggap undervalued. Ada juga strategi untuk beralih ke putaran awal, meskipun hal ini mungkin memengaruhi kecepatan penyaluran dana yang besar,” ujar Tan.

Beberapa hal memang dilihat telah berubah akhir-akhir ini, durability of cash misalnya. Sebelumnya satu putaran pendanaan bisa mengamankan runway startup 12-18 bulan sebelum menutup putaran selanjutnya, namun sekarang ini sulit dilakukan oleh banyak startup. Di sisi lain proses penggalangan dana juga lebih sulit, para analis di VC membutuhkan waktu lebih banyak untuk melakukan penilaian ketat terkait performa startup tersebut.

Tan mengutarakan, situasi ini bisa diantisipasi founder dengan menerapkan sejumlah pilihan sekenario, di antaranya:

| Skenario | Penjelasan |

| Bergerak Agresif | Fokus pada ekspansi dan pertumbuhan. Jika startup sudah memiliki uang tunai yang cukup, setidaknya memiliki runway tiga tahun atau sudah mencapai titik profitabilitas. Ini menjadi kondisi yang perlu diupayakan semua startup. |

| Mengerem Pengeluaran | Startup bisa fokus untuk mengefisienkan pengeluaran untuk menambah runway, termasuk mengarahkan ulang bisnis menuju profitabilitas. Beberapa founder juga mengupayakan brdige round saat melakukan penyesuaian ini untuk memastikan putaran selanjutnya lebih mulus. |

| Melakukan Down-round | Jika dua skenario di atas tidak memenuhi, startup bisa menggalang down-round dengan mengorbankan pada nilai valuasi yang diperkecil. Juga bisa mempertimbangkan instrumen lain seperti venture debt, financing, dan lainnya. |

| Menjual Bisnis | Jika semua langkah di atas masih sulit dilakukan, maka menyerahkan kepemilikan startup ke pihak lain agar mendapat injeksi dana bisa jadi pilihan. Ini diupayakan agar produk/layanan bisa terus dikembangkan. |

“Para pendiri yang berhasil dalam lima tahun terakhir bisa menggalang dana $10 juta dengan presentasi PowerPoint dan memberikan subsidi untuk pertumbuhan. Mereka tidak akan menjadi pendiri yang akan berhasil dalam lima tahun mendatang karena lingkungannya telah benar-benar berubah,” ujar Tan.

Insignia Ventures Partner telah berinvestasi ke sejumlah startup lokal. Berikut daftarnya:

- Tahap awal: ATTN, Asani, Assemblr, Bakool, Credibook, Elevarm, Fishlog, Lifepal, Nimbly, Pahamify, Sayurbox, Tentang Anak, Verihub

- Tahap lanjut: Ajaib, AwanTunai, Fazz, Flip, GoTo, Pinhome, Shipper, Super, Travelio

Dampak atas penyesuaian

Maraknya pemberitaan layoff, penutupan bisnis, pivot, akuisisi yang disampaikan secara eksplisit beberapa waktu terakhir membuktikan bahwa 4 skenario tersebut mungkin dijalankan dan memang menjadi pilihan yang relevan bagi para founder.

Praktik manajemen arus kas yang sehat sangat penting bagi pertumbuhan berkelanjutan perusahaan di pasar saat ini. Ini melibatkan sistem pengukuran yang akurat, fondasi keuangan yang kuat, pengelolaan pertumbuhan karyawan yang hati-hati, pengeluaran pemasaran yang terencana, serta pertimbangan alternatif pendanaan seperti hutang usaha.

Founder harus memahami risiko bisnis dan mempertimbangkan berbagai opsi pendanaan sebelum terjun ke pasar pendanaan. Praktik-praktik ini tak hanya terkait dengan keuangan, tapi juga banyak aspek pembangunan perusahaan, menegaskan bahwa mengintegrasikan praktik-praktik tersebut di atas ke dalam prinsip-prinsip operasional perusahaan sangat krusial untuk manajemen arus kas yang lebih baik.

Tan juga berkomentar soal pertimbangan exit melalui IPO bagi startup tahap lanjutan. Ia mengatakan, “Meskipun kami percaya bahwa pasar publik adalah pembeli terbaik untuk startup portofolio kami, ini bukanlah akhir tetapi transisi fundamental bagi setiap perusahaan. Penting bukan hanya agar perusahaan go public, tetapi juga agar mereka mampu memanfaatkan pasar publik secara efektif untuk pertumbuhan berkelanjutan. Banyak faktor yang perlu bersatu untuk perusahaan, mulai dari sifat bursa saham hingga cerita yang perusahaan bawa ke pasar dan persiapan yang telah mereka susun menjelang IPO.”

Komentar ini berlandaskan pada stigma yang kurang baik oleh publik atas perusahaan teknologi yang telah terlebih dulu melantai ke publik.

“Lebih dari sekadar mengantar sebuah perusahaan ke pasar publik pada titik waktu tertentu, yang lebih penting bagi kami adalah mendukung perusahaan dalam memperkuat dasar-dasar mereka jika mereka memutuskan untuk memulai proses go public,” pungkas Tan.