Pengembang layanan roll-up e-commerce atau brand aggregator Thrasio beberapa waktu terakhir menjadi perbincangan hangat di kalangan pegiat startup. Perusahaan yang telah mendapatkan $3,4 miliar funding dari 18 investor tersebut dikabarkan tengah melakukan restrukturisasi — bahkan pemberitaan WSJ, mengatakan mereka tengah bersiap untuk menyatakan kebangkrutan.

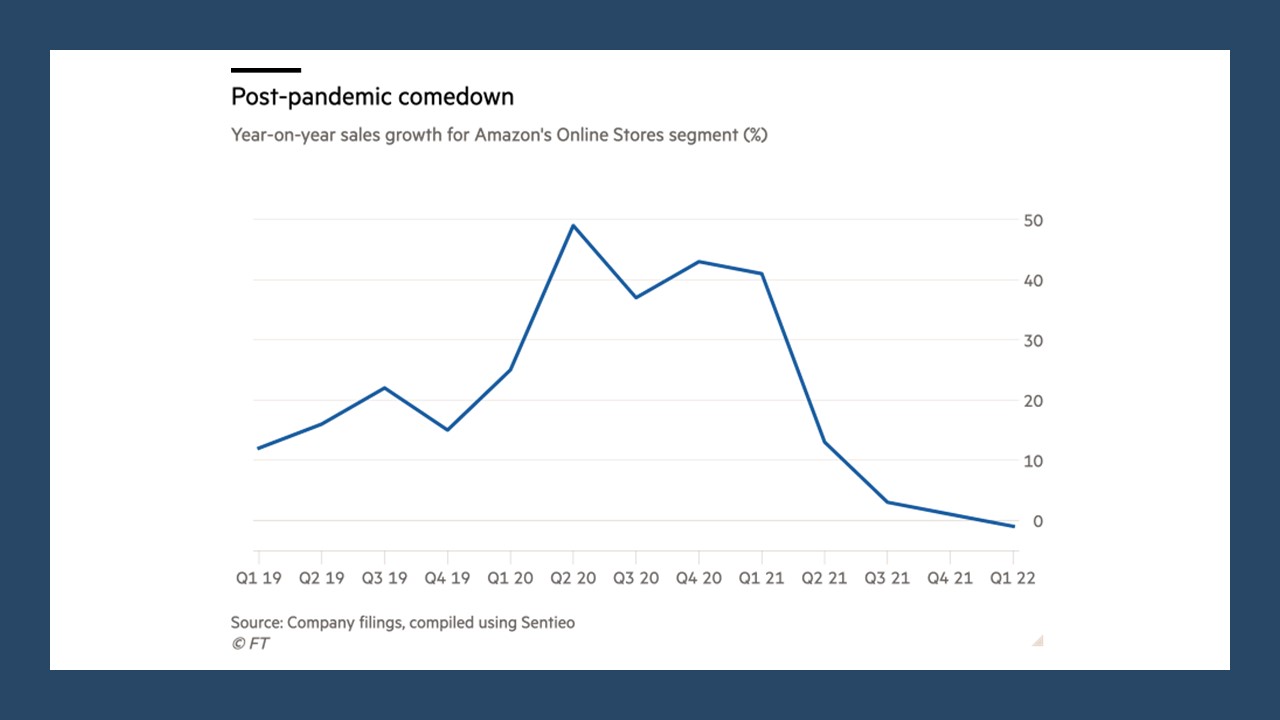

Isu utamanya karena masalah keuangan internal yang diakibatkan penurunan pesat penjualan pasca-pandemi.

Menjalankan model bisnis roll-up sejak 2018, Thrasio bekerja mengakuisisi brand dari bisnis pihak ketiga yang rata-rata sukses melakukan penjualan di Amazon. Saat ini ada sekitar 150 brand yang sudah diakuisisi dan diakselerasi oleh tim Thrasio. Dengan pendanaan terbarunya yang membawa perusahaan di valuasi lebih dari $5 miliar, mereka ingin menggandakan pendapatan tersebut 10x lipat.

Namun nasib kurang baik melanda startup yang didirikan Joshua Silberstein dan Carlos Cashman ini. Setelah krisis akibat Covid-19, terjadi penurunan pembelian online di platform Amazon. Di sisi lain, ada tren perubahan pola konsumen yang tadinya meningkatkan pembelanjaan online, lalu kembali ke mode offline seperti sebelum pandemi.

Efisiensi bisnis pun sempat dilakukan Thrasio, tahun lalu 20% tenaga kerja telah dirumahkan.

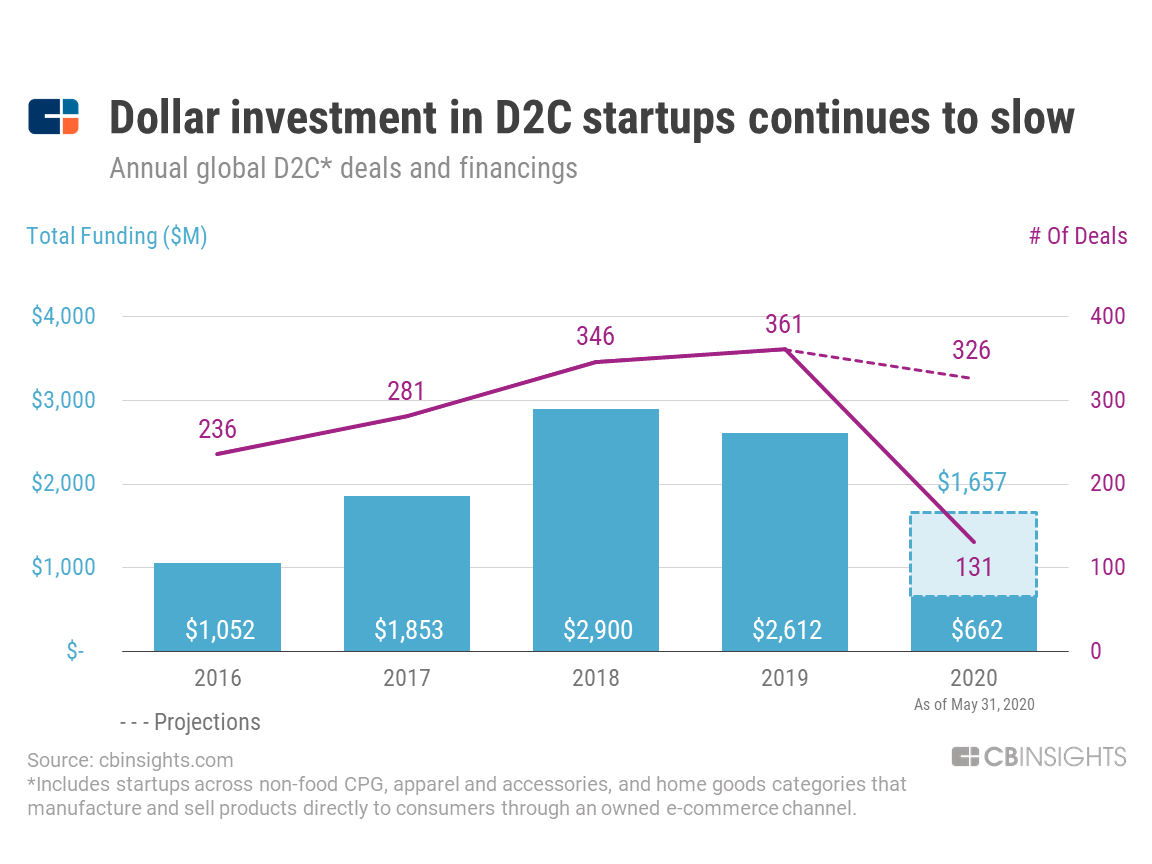

Sebenarnya ini bukan cerita kegagalan pertama dari platform roll-up e-commerce. Sebelumnya Benitago Group, agregator Amazon lainnya, mengajukan kebangkrutan dua tahun setelah mengumpulkan pendanaan sebesar $325 juta. Kondisi ini turut mempengaruhi iklim investasi di sektor ini mencapai 88% pada tahun 2022.

Pandangan pemain lokal

Bisnis roll-up e-commerce turut dikembangkan di Indonesia. Saat ini ada sejumlah pemain di vertikal ini, dua di antaranya adalah Hypefast dan Tjufoo. Keduanya berkembang cukup pesat dalam dua tahun terakhir dan mendapatkan dukungan dana ekuitas dari investor.

Untuk menggali pandangan para pelaku industri terkait fenomena yang terjadi dengan Thrasio, DailySocial.id berkesempatan untuk diskusi dengan Founder sekaligus CEO dari kedua startup tersebut, yakni Achmad Alkatiri (Mad) dan TJ Tham.

Mad berpendapat, berbagai platform roll-up e-commerce punya strategi masing-masing. Namun jika melihat apa yang terjadi dengan Thrasio, ada beberapa hal yang bisa dijadikan pelajaran.

Pertama, akuisisi brand yang dilakukan terlalu banyak dan terlalu cepat. Menurut Mad, ini mengakibatkan proses onboarding dari brand tersebut tidak begitu maksimal, karena untuk tak jarang tantangan yang cukup menantang muncul dalam pengelolaan portofolio, mengingat masing-masing brand kadang perlu perlakukan khusus. Pada akhirnya ini berdampak langsung pada growth yang kurang baik—karena tanpa sinergi dan optimasi biaya.

Faktor kedua, Thrasio dinilai lebih condong mengakuisisi “hero product“, bukan “hero brand“. Ini membuat tantangan yang semakin berat ketika ada pemain lain yang muncul menawarkan varian produk yang sama dan dihargai lebih murah, seperti Amazon Basics. Di sana tidak ada loyalitas, karean tidak ada proses “brand building“.

Faktor berikutnya terkait dengan keputusan founder menggalang terlalu banyak utang. Mad mengatakan, “Too much debt raised when the capital was cheap, and with that, paid too high multiples on brand acquistion because of assets competition on acquistion.”

Misalnya per tahun 2021, Thrasio telah mengumpulkan pendanaan debt senilai $650 juta. Dalihnya dengan dana utang tersebut, founder meyakini Thrasio akan memiliki fleksibilitas dan likuiditas tambahan seiring dengan targetnya mengakuisisi lebih banyak merek di lintas negara. Faktanya suku bunga yang terus naik tanpa diimbangi peningkatan penjualan membuat perusahaan kesulitan untuk melakukan pembayaran debt yang dimiliki.

Faktor terakhir, Thrasio terlalu fokus berjualan di Amazon—kontribusi penjualan di sana bisa sampai 95%. Dengan menempatkan revenue utamanya di satu keranjang, dinilai berpotensi mendapatkan turbulensi kencang ketika pemilik platform merilis kebijakan baru (misal terkait algoritma atau produk) yang berdampak langsung pada brand terkait.

Selain poin yang diungkapkan Mad di atas, TJ juga menambahkan “Brand aggregator atau D2C apa pun tidak hanya dapat dipertahankan tetapi juga berkembang jika ada fokus pada profitabilitas berkelanjutan, distribusi omnichannel, dan pengembangan ekuitas merek jangka panjang, bukan sekadar mengejar pendapatan.”

Yang membuat roll-up e-commerce lokal berbeda

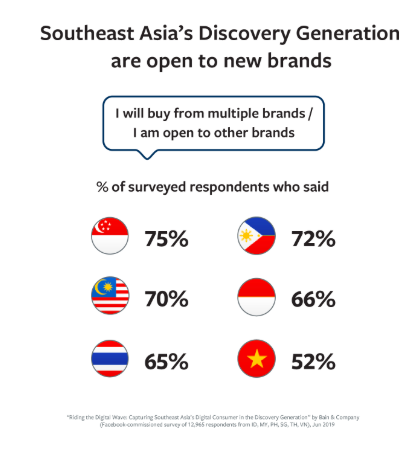

Pemain lokal seperti Tjufoo dan Hypefast memiliki pendekatan berbeda dengan Thrasio. Dan menurut TJ, secara pasar juga memiliki karakteristik berbeda. Di Indonesia dan Asia Tenggara, ekosistem e-commerce terfragmentasi yang memaksa setiap brand untuk melakukan diversifikasi saluran penjualan. Belum lagi jika berbicara di Indonesia, ritel 90% lebih masih didominasi offline.

“Di sinilah Tjufoo sejak awal berdirinya memiliki pendekatan distribusi omnichannel, 70% penjualan dihasilkan secara offline,” ujar TJ.

Seperti baru-baru ini Dapur Coklat, salah satu portofolio Tjufoo, mengumumkan pembukaan outlet baru. Didirikan sejak 2001, kini Dapur Cokelat telah memiliki 32 gerai dan 56 titik pengiriman di sejumlah kota besar di Indonesia.

Untuk mendesain bisnis yang berkelanjutan, sejumlah strategi juga digencarkan oleh pemain lokal. TJ merangkum strategi tersebut ke dalam tiga poin utama. Pertama, fokus membangun merek dan menjual produk. Kedua, bermitra dengan para pendiri brand dan meningkatkan keterampilan mereka.

Dan yang ketiga, menyuplai dengan talenta berkualitas di berbagai lini operasional untuk mendorong lebih dalam penetrasi bisnis mereka.

Tjufoo sendiri mengklaim sudah profitabel sejak awal tahun 2023 ini dengan 5 merek dengan pengalaman gabungan lebih dari 46 tahun. Untuk mengakselerasi bisnisnya lebih lanjut, perusahaan juga tengah melakukan finalisasi ronde pendanaan berikutnya — dikatakan penutupan pendanaan ini tidak akan lama lagi.

Pengelolaan terpadu

Sementara menurut yang keterangan Mad, Hypefast menghasilkan pendapatan bersih sebesar $43 juta pada 2022, hampir 2x lipat pendapatan mereka pada tahun 2021 ($22 juta), tanpa akuisisi merek baru dan murni dari pertumbuhan organik merek yang sudah ada. Hypefast juga sudah dalam kondisi profitabel.

Dalam wawancara sebelumnya Mad bercerita, meskipun Hypefast beroperasi dengan cara mengakuisisi merek, perusahaan tetap mempertahankan para pendiri merek dalam jajaran manajemen untuk mempertahankan relevansi yang kuat dengan pasar lokal.

Sedari awal, Hypefast didesain sebagai startup yang pengeluarannya selalu memerhatikan skalabilitas dan profitabilitas bisnis. Proses operasionalnya tersentralisasi dengan gudang, pengadaan, cross border facility, hingga pemasaran, dan mendapat tim terdedikasi Hypefast untuk memastikan bisnis dapat berjalan secara lebih efisien.

“Cross border facility kita siapkan untuk brand agar dapat dipakai bersama-sama. Kita jadi satu karena semua operasional dilakukan bareng-bareng. Warehouse mereka akan dipindahkan ke Hypefast agar lebih efisien karena kapasitas kami lebih besar. Semua ini kami lakukan karena saat investasi ke brand, kami ini upgradingtheir business fundamental.”

Menurut Mad, kehadiran fasilitas cross border ini membuat pengalaman belanja online tetap terlokalisasi untuk konsumen di masing-masing merek tetap sama. Pengiriman dapat dilakukan dengan cepat, tanpa harus menunggu dikirim dari negara asal merek tersebut.

Kerja sama mendalam dengan e-commerce lokal juga dipertajam. Hypefast belum lama ini menandatangani kerja sama Joint Business Plan (JBP) bersama Lazada Indonesia. Kerja sama ini akan membantu brand portofolionya melalui berbagai kegiatan kolaboratif seperti exclusive launch products, joint event, marketing barter, training and development, hingga inovasi lainnya.