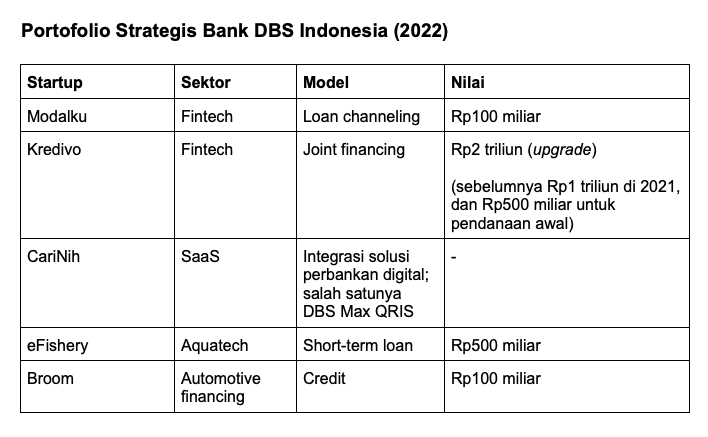

PT Bank DBS Indonesia tengah aktif memperkuat portofolio strategisnya dengan pelaku startup. Salah satunya melalui pemberian fasilitas kredit untuk modal usaha (termasuk di salurkan lewat platform lending). Di sepanjang 2022, DBS Indonesia sudah beberapa kali memberikan pinjaman ke startup, yakni Kredivo, eFishery, dan terbaru Broom.

Beberapa waktu lalu, DBS Indonesia meresmikan perjanjian kerja sama fasilitas kredit kepada startup pembiayaan showroom mobil Broom sebesar Rp100 miliar. Perjanjian strategis ini diresmikan oleh Co-founder & CEO Broom Pandu Adi Laras dan Executive Director Institusional Banking Group Kevin Tanuwidjaja.

Pada Oktober, DBS Indonesia juga baru memberikan pinjaman jangka pendek ke startup aquatech eFishery sebesar Rp500 miliar. Kemudian di 2021, perusahaan memfasilitasi pinjaman ke Kredivo sebesar Rp2 triliun dengan skema joint financing. Ini merupakan peningkatan dari pinjaman sebelumnya sebesar Rp1 triliun dan Rp500 miliar untuk pendanaan awal Kredivo.

Langkah DBS Indonesia mulai aktif berkolaborasi dengan stratup dinilai sejalan dengan pertumbuhan ekonomi digital di Tanah Air. Mengacu laporan e-Conomy SEA 2022 oleh Google, Temasek, Bain and Company, nilai ekonomi digital Indonesia diproyeksikan mencapai $130 miliar di 2025 dengan CAGR 19%.

Kevin berujar, ini menjadi wujud komitmen perusahaan dalam menciptakan solusi perbankan yang lebih berdampak dan terjangkau bagi startup atau pelaku fintech. “Kami melihat industri startup punya potensi sangat baik dalam mendorong pertumbuhan ekonomi digital Indonesia,” ujar Kevin dihubungi terpisah oleh DailySocial.id.

Ia tak mengelaborasi lebih lanjut mengenai tesis investasi dan metrik yang digunakan. Namun, aspek kebutuhan, profil risiko, dan solusi terarah disebut sebagai faktor utama dalam menentukan kelayakan startup. Pihaknya juga mempertimbangkan rekam jejak finansial dan pendanaan startup.

“Kami berupaya menciptakan ekosistem yang cepat, andal, dan berkelanjutan dalam menyediakan solusi dan pengalaman sesuai prinsip kami ‘Live More, Bank Less’. Melalui kolaborasi strategis dengan startup dan ekosistemnya, kami ekspansi ke layanan fintech. Kami percaya dampak yang kami ciptakan dapat dirasakan di luar perbankan,” paparnya.

Lebih lanjut, pihaknya berupaya mengambil peran dalam pertumbuhan ekonomi digital dengan menggencarkan kegiatan dan advokasi berfokus pada masalah keberlanjutan dan memperhatikan isu environment, social, dan governance (ESG) seiring dengan komitmen DBS Group mencapai emisi nol bersih pada 2050.

Saat ini, DBS Group memiliki tiga pilar keberlanjutan sebagai dasar pemikiran, yakni Responsible Banking, Responsible Business Practice, dan Impact Beyond Banking.

Fasilitas kredit

Dalam keterangan resminya, Co-founder & CEO Broom Pandu Adi Laras mengungkap bahwa fasilitas kredit ini menjadi likuiditas tambahan yang akan mendukung pengembangan bisnis perusahaan. Adapun, dana tersebut akan dipakai untuk memperluas cakupan showroom mobil bekas di Indonesia.

“Fasilitas kredit ini akan mempercepat Broom untuk merangkul 5.000 showroom dan memperluas wilayah operasional di kota-kota besar lain di pulau Jawa hingga akhir 2022,” ungkap Pandu.

Sebelumnya, Broom telah memperoleh fasilitas kredit serupa dari beberapa lembaga keuangan lain di awal 2022. Selain itu, Broom juga memperoleh pendanaan pra-awal senilai $3 juta (lebih dari Rp43 miliar) yang dipimpin oleh AC Ventures, juga partisipasi Quona Capital dan beberapa angel investor, seperti pendiri Kopi Kenangan dan Lummo.

Sementara, Co-founder & CEO eFishery Gibran Huzaifah menilai fasilitas pinjaman dari bank lebih murah dalam jangka panjang dibandingkan menggunakan ekuitas yang mengharuskannya melepas saham bernilai ke investor. Sementara, jika perusahaan tumbuh baik, harga yang dikeluarkan bisa lebih mahal daripada saat pertama kali melepas [saham].

Sebagai informasi, ini menjadi kolaborasi perdana DBS Indonesia dan eFishery. Bagi DBS Indonesia, ini merupakan portofolio pinjaman pertama di sektor aquatech, sedangkan bagi eFishery adalah fasilitas pinjaman pertama dari bank sejak berdiri di 2013.

Di Indonesia, tampaknya belum banyak perbankan yang mau mengucurkan pinjaman kredit bagi modal usaha pelaku startup. Sejumlah faktor masih menjadi pertimbangan besar mengapa startup belum menjadi segmen potensial bagi bank.

Perbankan merupakan industri dengan regulasi ketat dan mengutamakan aspek manajemen dan profil risiko. Hal ini dilakukan untuk menekan atau mengendalikan risiko dalam produk yang ditawarkan, salah satunya penyaluran kredit.

Sementara, perusahaan rintisan dinilai belum dapat memenuhi sejumlah aspek di atas mengingat pelaku startup awal belum memiliki cash flow yang jelas, jaminan, rekam jejak finansial, dan kepastian pendapatan dari produk yang mereka kembangkan.

Berdasarkan laporan CB Insights, ada lima alasan teratas startup mengalami kegagalan di antaranya salah membaca kebutuhan pasar (42%), kehabisan dana (29%), susunan tim tidak sesuai (23%), kalah berkompetisi (19%), dan harga atau biaya tanggungan (18%).