Bank Mandiri mengumumkan fasilitas kredit talangan untuk pelaku UMKM yang menjadi konsumer Meratus Group, perusahaan pelayaran dan logistik untuk membiayai operasional jasa angkutan laut kontainer. Penyediaan fasilitas ini dilakukan dengan menggaet startup p2p lending Modal Rakyat, melalui produk ‘smart financing’.

SVP SME Banking Bank Mandiri Alexander Dippo menyampaikan sinergi antara ketiga pihak ini merupakan salah satu strategi perseroan untuk memperluas akses pembiayaan melalui sarana digital, sekaligus meningkatkan penyaluran kredit di sektor industri logistik di tanah air.

“Bank Mandiri akan mendukung kebutuhan kredit modal kerja customer Meratus Group, serta mendukung Meratus Group meningkatkan relationship dengan customer, serta menyempurnakan layanan close-loop-ecosystem. Melalui produk smart financing ini, customer Meratus Group bisa mendapatkan fasilitas kredit yang diproses secara digital, tanpa harus datang ke bank,” ucapnya dalam penandatanganan perjanjian kerja sama di Jakarta, Senin (22/1).

Bank Mandiri sebagai super lender dari Modal Rakyat berkomitmen untuk menyiapkan fasilitas kredit sebesar Rp200 miliar sepanjang tahun ini untuk Meratus Group. Tidak menutup kemungkinan akan bertambah seiring dengan kelanjutan ke depannya.

Sebagai catatan, sepanjang 2023, total penyaluran kredit Bank Mandiri melalui kerja sama dengan perusahaan digital dan fintech p2p lending telah mencapai Rp3,58 triliun kepada lebih dari 266 ribu debitur.

Dijelaskan lebih lanjut oleh Chief Commercial Officer Meratus Group Alex Hadinoto, produk smart financing ini dibutuhkan oleh konsumer Meratus Group yang sering terkendala operasional bisnisnya karena masalah cash flow. Oleh karena itu, perusahaan menginisiasikannya sebagai bentuk pelayanan kepada konsumer loyalnya.

“Partner kami selalu berkembang bisnisnya, tapi terkadang ada fluktuasi. Ketika terjadi peningkatan skala bisnis tiba-tiba, ada isu cash flow. Kita tahu persis isu ini sudah sejak lama, tapi karena kita ini bukan institusi keuangan makanya perlu partner,” ujarnya.

Dalam produk jenis invoice-based financing ini, Meratus akan menyeleksi calon-calon konsumer bisnis yang layak mendapatkan fasilitas kredit, berdasarkan profil dan historisnya. Bila lolos, limit kredit yang disediakan maksimal Rp2 miliar, tanpa agunan, dan bunga yang kompetitif. Akan tersedia dasbor yang bisa mereka akses dan memilih jenis pembayaran yang diinginkan, smart financing atau bayar dengan ToP (term of payment).

“Harapannya kerja sama ini akan terus berjalan dengan banyak pengembangan berikutnya, baik menaikkan limit atau kebutuhan lainnya, sebab kita terhubung dengan banyak pihak yang punya kebutuhan finansial yang bermacam-macam terkait bisnis mereka,” tutupnya.

Masuk ke lebih banyak ekosistem B2B

CEO Modal Rakyat Christian Hanggra menyampaikan, startupnya bertindak sebagai perantara dalam pemberian fasilitas kredit antara Bank Mandiri dan Meratus Group. Dengan demikian, proses pengajuan hingga pencairan kredit sepenuhnya sudah terdigitalisasi.

Tidak berhenti di situ, Modal Rakyat akan masuk ke lebih banyak ekosistem B2B, seiring dengan fokus perusahaan yang bermain di sektor pembiayaan produktif. Serta, dalam rangka menjaga kualitas penyaluran pembiayaan yang lebih berkualitas di tengah kondisi yang masih menantang pasca-pandemi dan tahun politik.

“Kita akan perkuat assessment borrower, tapi akan perkuat lagi [assessment] di supplier dan mitra strategis supplier-nya karena kita akan perkuat bisnis invoice financing dan PO financing, seperti dengan Meratus ini,” terangnya.

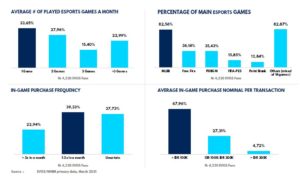

Sepanjang tahun lalu, Modal Rakyat telah menyalurkan pembiayaan hingga Rp1,4 triliun. Diklaim TWP90 dapat terjaga di kisaran 2%-3%. Mayoritas borrower bergerak di segmen perdagangan, logistik, dan bisnis online di platform e-commerce.

Disebutkan, total borrower di Modal Rakyat mencapai lebih dari 200 klien korporat dan pengusaha individu lebih dari 10 ribu orang. Sementara itu, lender didominasi dari kalangan korporat, salah satunya adalah Bank Mandiri.

Christian menargetkan sepanjang tahun ini perusahaan dapat meningkatkan penyaluran menjadi Rp1,8 triliun. Secara year-to-date (YTD) per hari ini, outstanding di Modal Rakyat mencapai Rp30 miliar.

Christian baru diangkat sebagai CEO Modal Rakyat per Desember 2023 menggantikan Hendoko Kwik yang sebelumnya memimpin Modal Rakyat sejak Desember 2019.