Startup open finance Ayoconnect kembali umumkan pendanaan lanjutan senilai $13 juta atau lebih dari 460 miliar Rupiah dalam putaran seri B+. Investasi ini dipimpin oleh SIG Venture Capital, diikuti oleh Innovation Capital serta beberapa investor sebelumnya, termasuk PayU dan Prosus.

Dengan tambahan pendanaan ini, Ayoconnect telah berhasil mengumpulkan total $28 juta atau setara dengan 420 miliar Rupiah untuk pendanaan ekuitas. Sebelumnya perusahaan telah mengumumkan penutupan putaran seri B di awal tahun 2022 dipimpin oleh Tiger Global.

Dana segar ini akan difokuskan pada pengembangan produk dan teknologi, serta investasi untuk peningkatan kualitas kepemimpinan dan pemberdayaan tim. Dalam hal ini, termasuk solusi baru untuk pembayaran, data dan perbankan serta API baru untuk pembukaan rekening dan penerbitan kartu.

Founder & CEO Ayoconnect Jakob Rost mengungkapkan bahwa kepercayaan investor merupakan hasil dari daya tarik terhadap pesatnya perkembangan solusi yang ditawarkan Ayoconnect di pasar Indonesia. Perusahaan berhasil menjalin kemitraan yang sinergis, meluncurkan berbagai produk yang berdampak besar, serta meningkatkan jangkauan nasabah dari bank yang menggunakan layanannya.

“Pendanaan ini akan mempercepat pencapaian visi kami untuk menghadirkan solusi berbasis API baru kepada klien perbankan dan mitra bisnis kami. Dalam 12 bulan ke depan akan menjadi waktu yang penting bagi kami untuk mengeksekusi inovasi dan meluncurkan solusi baru lebih cepat, serta melakukan investasi dengan cermat,” tambahnya.

Akshay Bajaj dari SIG Venture Capital menyebut Ayoconnect telah menjalankan API volume tinggi selama bertahun-tahun dan berada di posisi yang sangat baik untuk membantu pelanggan meluncurkan kasus penggunaan yang menarik dan menguntungkan dengan cepat dan aman.

Inovasi Ayoconnect

Didirikan pada tahun 2016, Ayoconnect merupakan rebranding dari startup fintech payment agregator Ayopop. Di pertengahan Agustus 2020, perusahaan mengubah fokus bisnis menjadi penyedia jaringan tagihan (open bill network) dengan solusi One API yang memungkinkan perusahaan penyedia tagihan untuk memperluas titik pembayaran mereka.

Ayoconnect meluncurkan Open Finance API pertama yang memungkinkan lembaga keuangan non-perbankan untuk memulai pembayaran direct debit berulang dari rekening tabungan pelanggan. Perusahaan bekerja sama dengan perbankan untuk menyediakan direct debit yang dapat diakses melalui satu API. Di antaranya BRI, Bank Mandiri, CIMB Niaga, BNI, Danamon, Bank Syariah Indonesia, dan Bank Neo Commerce.

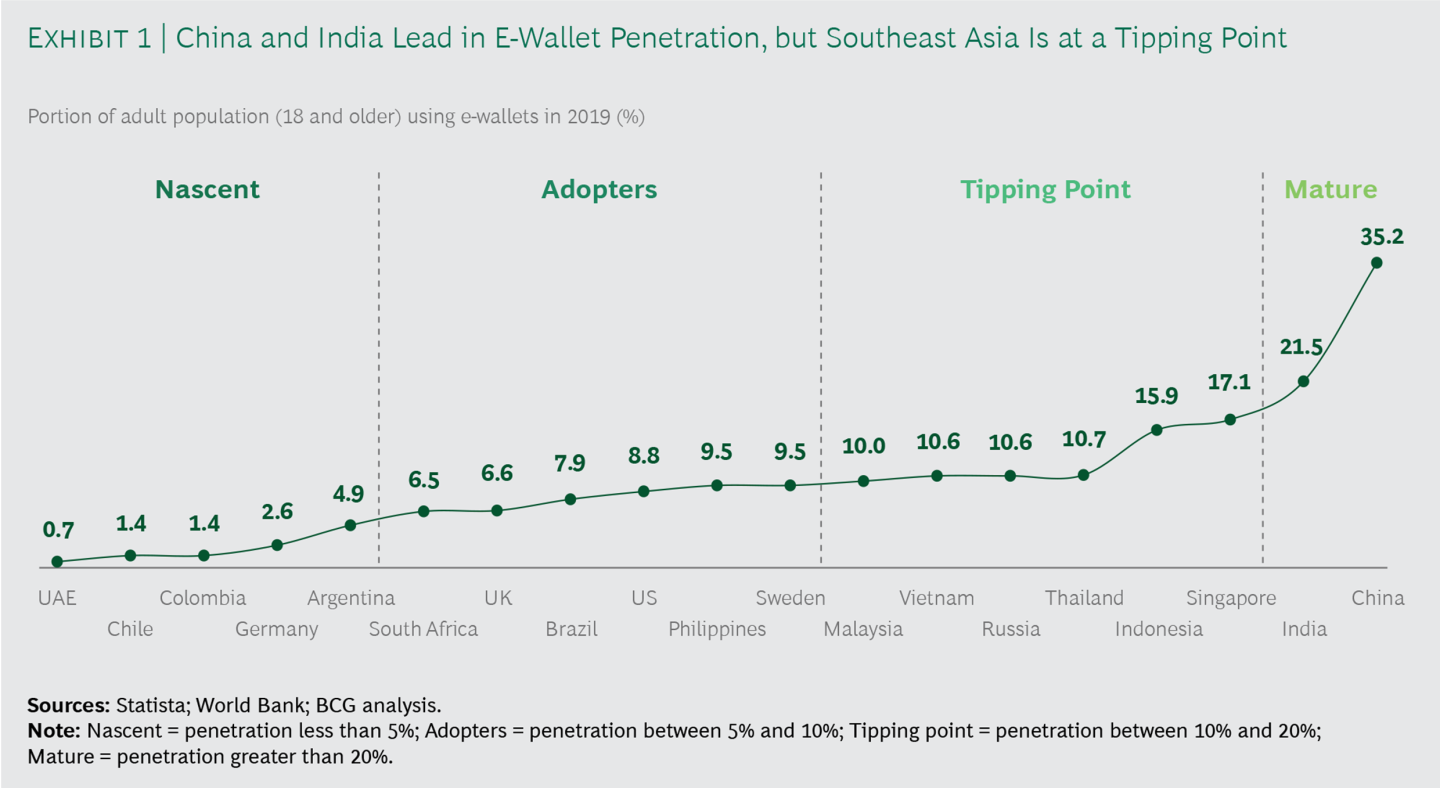

Berfokus di Asia Tenggara, API Ayoconnect mempermudah bisnis untuk mengembangkan ragam layanan finansial alih-alih membangun infrastruktur sendiri. Perusahaan sudah bekerja sama dengan regulator dan bank incumbent, dan baru-baru ini dianugerahi lisensi Penyedia Layanan Pembayaran Kategori 1 oleh Bank Indonesia (BI). Selain Ayoconnect, pemain lain yang juga menawarkan solusi serupa termasuk Brick, Brankas dan Finantier.

Belum lama ini, Ayoconnect mengumumkan kemitraan strategis dengan perusahaan konsultan teknologi yang berfokus pada solusi cloud, kecerdasan buatan (Artificial Intelligence) dan analitik data, Searce. Kerja sama ini bertujuan untuk mempercepat akselerasi digitalisasi perbankan di Indonesia dengan memanfaatkan teknologi Application Programming Interface (API).

Penggabungan kedua pengalaman dan keahlian, Searce dan Ayoconnect disebut akan membantu lembaga keuangan, perusahaan rintisan dan bisnis meluncurkan produk layanan digital baru dengan cepat serta membuka lebar akses keuangan untuk pencapaian target 90% inklusi keuangan pada tahun 2024 di Indonesia.

Layanan keuangan lain yang telah diluncurkan oleh klien Ayoconnect termasuk embedded payment bermitra dengan PT Kereta Api Indonesia (KAI), untuk meluncurkan fitur tiket dan produktivitas baru di KAI Access mobile app, yang memungkinkan pengguna untuk membeli pulsa, berlangganan data internet dan token listrik).

Perusahaan juga bermitra dengan Bank Syariah, bank syariah terbesar di Indonesia, untuk menambah kemampuan digital dan seluler baru dengan tujuan inklusi keuangan dan pertumbuhan ekonomi yang lebih besar di antara para nasabahnya.

Hingga saat ini, Ayoconnect telah melayani 200 pelanggan, termasuk bank-bank besar, lembaga keuangan, startup unicorn, dan fintech melalui lebih dari 4.000 produk keuangan tertanam. API-nya mencakup dua kategori: API open banking dan API layanan pembayaran, dengan tujuan membangun ekosistem open finance terlengkap di Asia Tenggara.