Kehadiran investor asing menstimulus pembangunan suatu negara. Sektor yang butuh tambahan modal, perlu digenjot agar memberikan dampak ekonomi yang maksimal buat negara, termasuk sektor digital.

Menurut estimasi BKPM, persentase Penanaman Modal Asing (PMA / Foreign Direct Investment) ke sektor digital berkisar $1,3-2,4 miliar atau sekitar 15%-20% dari total PMA yang masuk, yakni $9-12 miliar per tahunnya.

“Belum ada indikasi kuat investor kehilangan antusiasmenya kepada sektor ini. Trennya masih sangat kuat,” ucap Kepala BKPM saat itu, Thomas Lembong, April 2019.

Angka di atas kalah jauh dengan lima sektor yang masih menjadi primadona para investor asing. Pada tahun 2018, posisi teratas ditempati sektor listrik, gas, dan air sebesar $4,4 miliar; pertambangan $3 miliar; transportasi, gudang & telekomunikasi $3 miliar; logam dasar & barang logam bukan mesin $2,2 miliar.

Tiga negara investor terbesar adalah Singapura $9,2 miliar, Jepang $5 miliar, dan Tiongkok $2,4 miliar. Dari total investasi, porsi PMA masih mendominasi, mencapai 56%, sementara sisanya adalah investasi dalam negeri.

Laporan e-Conomy SEA 2019 mengestimasi pada tahun lalu Indonesia berkontribusi terhadap 40% atau senilai $40 miliar nilai ekonomi digital dari total $100 miliar di ASEAN. APJII juga menyebutkan jumlah pengguna internet di Indonesia tumbuh 10,12% pada 2018 menjadi 171,17 juta jiwa dari total populasi 264 juta.

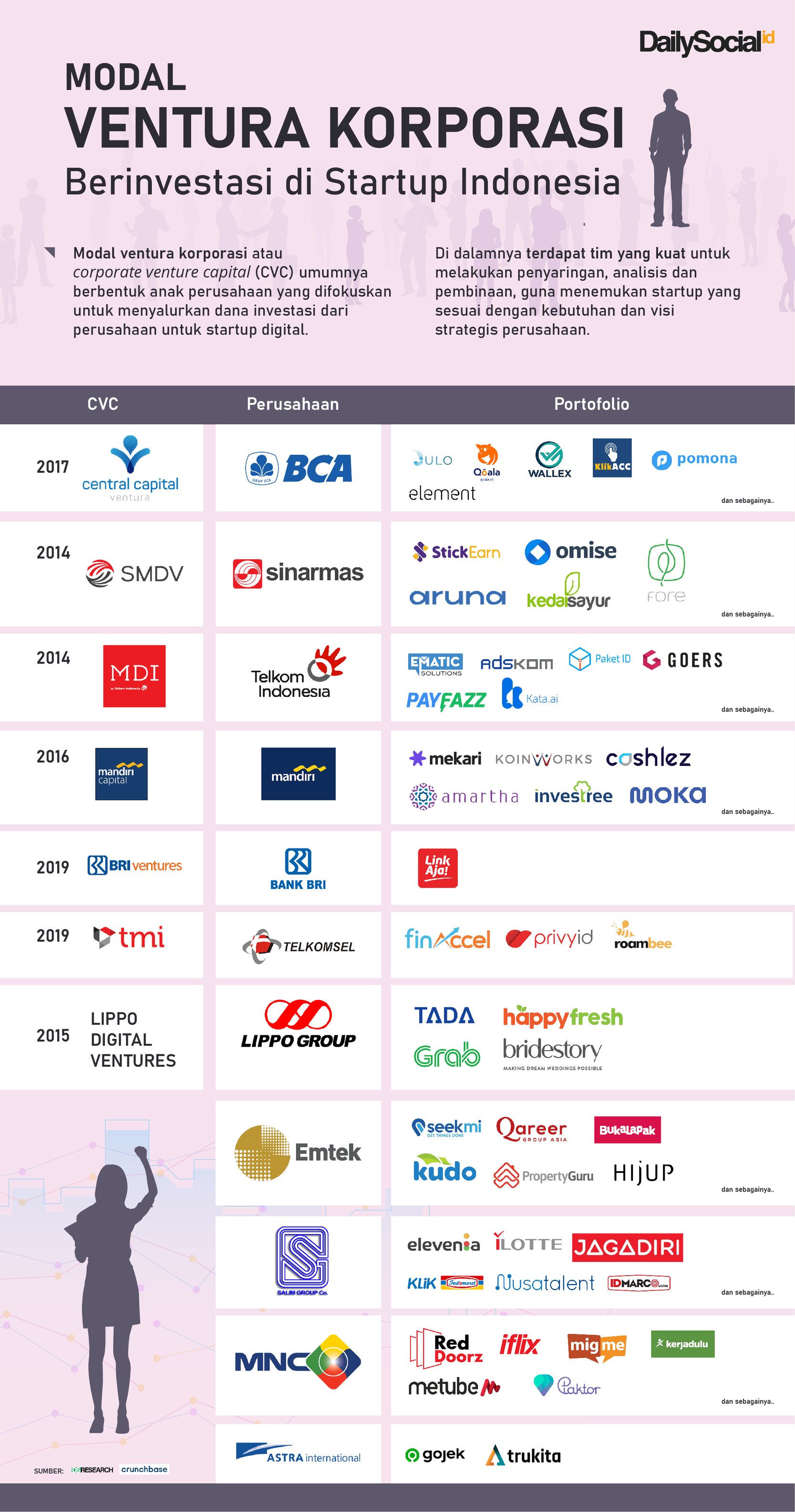

Ruang tumbuh yang masih begitu luas, melatarbelakangi dibutuhkannya tambahan sokongan modal agar lebih kencang menangkap potensi unicorn berikutnya. Langkah ini ditangkap para modal ventura korporasi (CVC).

Mereka mulai berupaya menarik pemodal asing untuk menaruh dananya untuk dikelola dan diinvestasikan ke startup digital lokal. Sejauh ini, ada tiga CVC, yakni MDI Ventures, Mandiri Capital Indonesia (MCI), dan BRI Ventures yang mulai membuka diri.

Dikonfirmasi DailySocial, masing-masing perwakilan ketiga CVC ini kompak menjawab tahun ini dimulainya perusahaan menarik investor luar untuk berpartisipasi dalam fund khusus.

Managing Partner MDI Ventures Kenneth Li menyebut proses penggalangan dana investasi ketiga sudah hampir rampung. Dia memperkirakan pengumuman resmi terkait fund ini bakal dilakukan menjelang akhir Januari 2020 atau awal bulan depan.

“Kita tunggu announce first investment saja. Harusnya akhir bulan ini atau awal bulan Februari,” ujarnya, Selasa (14/1).

Detail terkait rencana ini masih ditutup rapat-rapat oleh Kenneth. Tapi dari wawancara sebelumnya, MDI menargetkan dana investasi yang siap dikelola sebesar $100 juta dan telah roadshow ke Timur Tengah, sejumlah negara ASEAN seperti Thailand, dan Singapura untuk menarik LP.

Nominal yang sama juga diincar Mandiri Capital. CEO MCI Eddi Danusaputro mengaku saat ini masih dalam proses penggalangan. Ditargetkan sekitar kuartal ketiga tahun ini dapat segera ditutup atau mulai berinvestasi dengan dana segar tersebut ke startup baru.

“Sekarang masih on going, belum ada angka yang bisa di-share,” ujar Eddi, Selasa (14/1).

Sementara itu, BRI Ventures memberi sinyal bahwa mereka juga melakukan fundraising dengan investor lain, di luar BRI, supaya tetap sejalan dengan strategi tesis investasi yang sudah di buat.

“Kami fundraising juga dengan investor lain dan strategi supaya align dengan strategi BRI, dan juga strategi investment thesis yang akan kita buat. Tahun depan [fund akan diumumkan],” kata VP of Investor Relation and Strategy BRI Ventures Markus Liman saat DailySocial temui menjelang akhir tahun lalu.

Supply belum menyamai demand

Beberapa alasan yang melatarbelakangi ketiga para CVC ini untuk menggalang dana dari luar Indonesia adalah ketersediaan dana domestik yang terbatas. Kurang sepadan dengan tingginya permintaan investasi dari para startup. Mereka pun pede bisa memberikan return yang menarik kepada para LP berbekal pengalaman mengelola dana sebelumnya.

Khusus untuk menggambarkan potensi fintech lending saja, data acuan yang sangat sering dipakai adalah: credit gap sebesar Rp1.000 triliun tiap tahunnya yang belum terpenuhi bank untuk disalurkan ke pemilik usaha mikro dan kecil. Padahal UMKM adalah penggerak ekonomi terbesar Indonesia.

Angka ini cukup bombastis dan menggiurkan para pemilik modal untuk terjun ke sini. Tak heran, banyak investor berbondong-bodor mengucurkan dananya untuk startup fintech lending.

Tapi, kesulitan buat mereka adalah bagaimana untuk terjun langsung menangkap potensi tersebut? Apakah kapabilitas mereka cukup paham dengan tantangan pasar Indonesia untuk memantau langsung pergerakan dana yang diinvestasikan atau cukup memercayakan pengelola investasi yang handal?

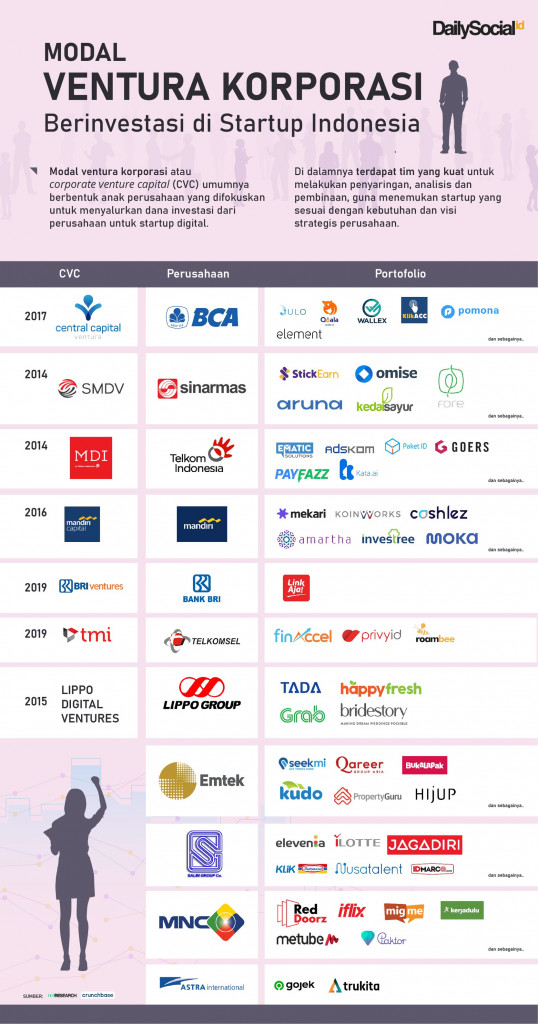

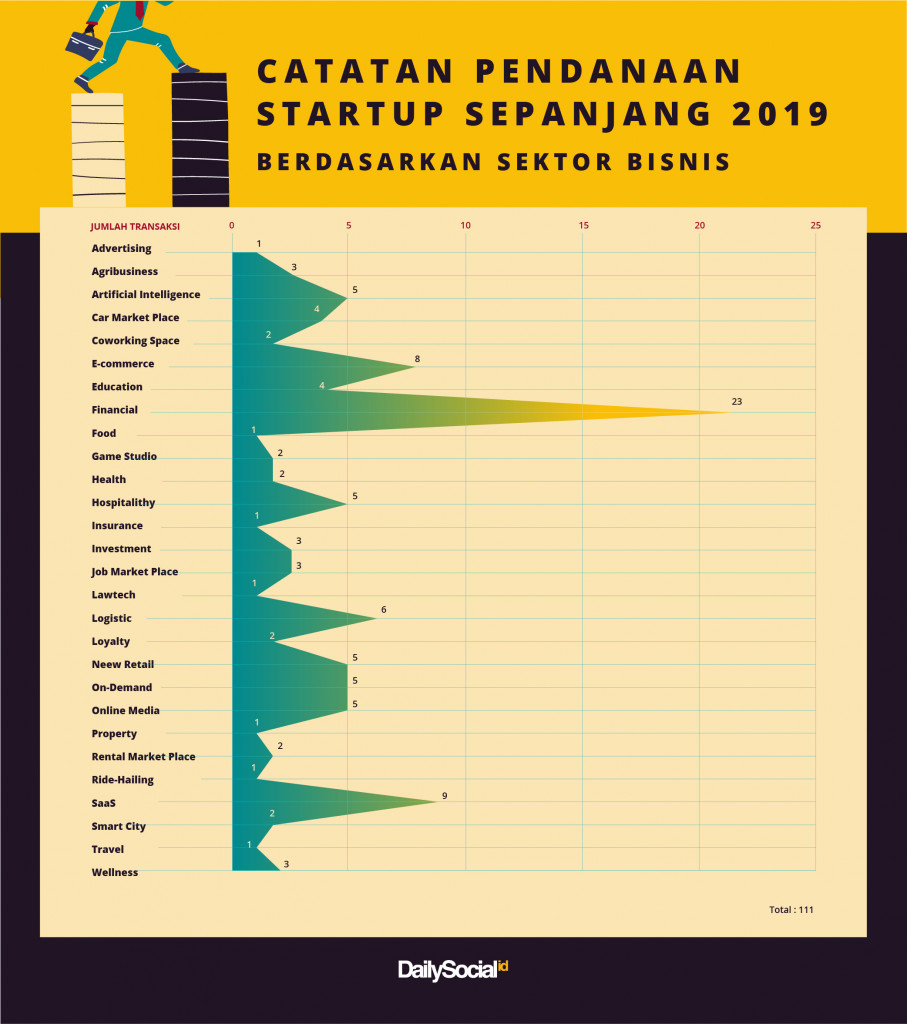

Menurut catatan sementara pendanaan startup sepanjang 2019, sektor finansial masih menarik banyak perhatian investor. Per 18 Desember 2019, tim DSResearch mencatat ada 110 transaksi pendanaan yang diumumkan startup dan/atau investor Indonesia.

Dari jumlah tersebut, sektor finansial dapatkan porsi terbanyak dengan 23 transaksi, SaaS (9), e-commerce (8) dan logistik (6).

Alhasil, kondisi ini mendorong para CVC untuk tidak selalu bergantung dana suntikan dari induknya agar bisa bersaing. Dunia persaingan antar investor itu sendiri sebenarnya juga tidak kalah sengit. CVC harus bergerak cepat dalam mencari dana, meski preferensi startup yang dibidik ada sedikit perbedaan.

Eddi menjelaskan, rencana yang diusung MCI sepenuhnya mendapat dukungan Bank Mandiri. Bahkan perseroan akan ikut terus berpartisipasi tiap kali MCI merilis Mandiri Venture Fund baru.

“Driver utama sebenarnya adalah kita lihat opportunity untuk bawa investor asing ke Indonesia kerena kita confident ada return [bagi investor] yang menarik dan juga demi market startup di Indonesia.”

Optimisme yang sama juga diungkapkan Kenneth. Rekam jejak MDI tidak hanya berinvestasi untuk startup lokal. Sejauh ini mereka mengelola 35 portofolio yang tersebar di 10 negara, dengan total lima exit sejak pertama kali beroperasi di 2015. Performanya tentu tidak perlu diragukan lagi.

“Dari track record MDI, kami tahu cara exit yang tepat karena investor itu tetap mencari return. Tapi kami tidak mau di situ saja. Bagaimana bisa kolaborasi lebih jauh dengan investor, MDI ini jadi fase awal dan partner untuk bantu mereka masuk ke Indonesia.”

Benchmark dari luar negeri

Pemain CVC di luar negeri sebenarnya juga melakukan hal yang serupa ada juga yang tidak. Semua tergantung masing-masing strategi yang diputuskan grup tersebut.

Tidak bisa melulu harus mengandalkan dana dari induk saja dalam berinvestasi, perlu diversifikasi dana dari investor luar untuk memberikan nilai tambah buat investee, grup dari CVC itu sendiri, dan para LP yang berpartisipasi dalam fund yang digalang.

CVC sebenarnya ada tanggung jawab yang harus mereka emban dalam berinvestasi, bagaimana memastikan startup yang mereka investasi bisa memberikan nilai tambah buat grup mereka agar bisa berkompetisi di pasar.

Pada akhirnya, banyak potensi kolaborasi yang bisa dilakukan dari mengelola dana investasi dari investor luar, digabungkan dengan kekuatan grup. Jaminan pasti seperti ini belum tentu bisa diberikan VC independen.

Bayangkan saja, bila suatu startup didanai BRI Ventures, kemungkinan besar mereka bisa menggarap nasabah BRI yang jumlahnya diklaim lebih dari 80 juta orang dan tersebar di seluruh Indonesia. Akses ini begitu mahal buat didapatkan sebuah startup yang baru dirintis.

Meskipun demikian, CVC yang masih menutup kesempatan buat investor luar tidaklah salah. Dengan kondisi ini, CVC punya kendali yang lebih leluasa dalam mengelola dana dan memilah startup sesuai preferensi tanpa banyak dituntut para LP.

Pun pada akhirnya, saat berinvestasi ke startup, sangat jarang investor masuk sendiri karena harus berbagi risiko dengan investor yang lain.

Salah satu CVC tersohor di Singapura, yakni Vertex Ventures. adalah salah satu arm investment Temasek, perusahaan investasi pelat merah Singapura. Vertex khusus bergerak di pendanaan tahap awal sejak 2008.

Perjalanan Vertex untuk fund pertama dan kedua, pada 2010 dan 2014, disokong sepenuhnya oleh Temasek Holdings melalui Vertex Venture Holdings. Memasuki fund putaran ketiga, mereka memulai debut menjaring investor eksternal pada 2017.

Saat itu, perusahaan berhasil mengantongi komitmen investasi sebesar $210 juta, oversubscribed dari target awal $150-180 juta. Temasek masih berpartisipasi sekitar 50% dalam putaran ini. Sisanya diikuti LP baru yang berasal dari institusi keuangan di Asia, korporasi, dan perusahaan keluarga.

Tahun lalu, Vertex menutup fund putaran keempat dengan total dana $305 juta. Beberapa portofolio Vertex untuk startup Indonesia di antaranya adalah RoomMe, Grab, Warung Pintar, PayFazz, Pintek, dan Cicil.

Contoh yang sedikit berbeda adalah Rakuten Ventures, yang merupakan bagian raksasa e-commerce Jepang Rakuten. Dalam perjalanannya, sejak diresmikan pada 2013, hingga kini mereka belum membuka investor eksternal dalam setiap putaran pendanaannya.

Rakuten masih menjadi investor tunggal untuk dua fund yang dibuat Rakuten Ventures. Fund ini bernama Global Investment Fund dan Rakuten Ventures Japan Fund yang masing-masing dibentuk pada 2014 dan 2016. Startup yang masuk dalam portofolio Rakuten dan beroperasi di Indonesia adalah Shopback.

Dinamika CVC Indonesia bisa dipastikan akan semakin menarik. Kabar dimulainya pencarian pendanaan dari investor eksternal bisa menjadi indikator bahwa ke depannya visibilitas mendapatkan startup incaran dapat lebih mudah ditemukan. Ini baik buat startup yang sedang mengincar akselerasi pertumbuhan dengan cara paling efektif.