Startup logistik Paxel mengantongi pendanaan seri C sebesar $23 juta atau lebih dari 340 miliar Rupiah. Putaran keempat ini disuntik PT Astra Digital Internasional (ADI), Central Capital Ventura (CCV), MDI Ventures, Susquehanna International Group (SIG), Endeavour Catalyst, FJ Labs, dan PT Amsaka Investama Sejahtera.

Paxel sebelumnya memperoleh pendanaan seri B senilai $9,4 juta atau setara Rp134,7 miliar Rupiah pada Maret 2022 yang dipimpin MDI Ventures, serta partisipasi dari SIG, PT Luminary Media Nusantara, Bamboo Gold Services, dan Galilee Capital Ventures.

Dalam keterangan resminya, Presiden Direktur Astra Djony Bunarto Tjondro mengatakan investasi ini sejalan dengan upaya perusahaan mempercepat transformasi digital melalui produk dan layanan inovatif. “Kami telah memiliki digital roadmap untuk memetakan perkembangan digitalisasi yang relevan dengan bisnis dan peningkatan kompetisi dan kemampuan digital Grup Astra,” tuturnya.

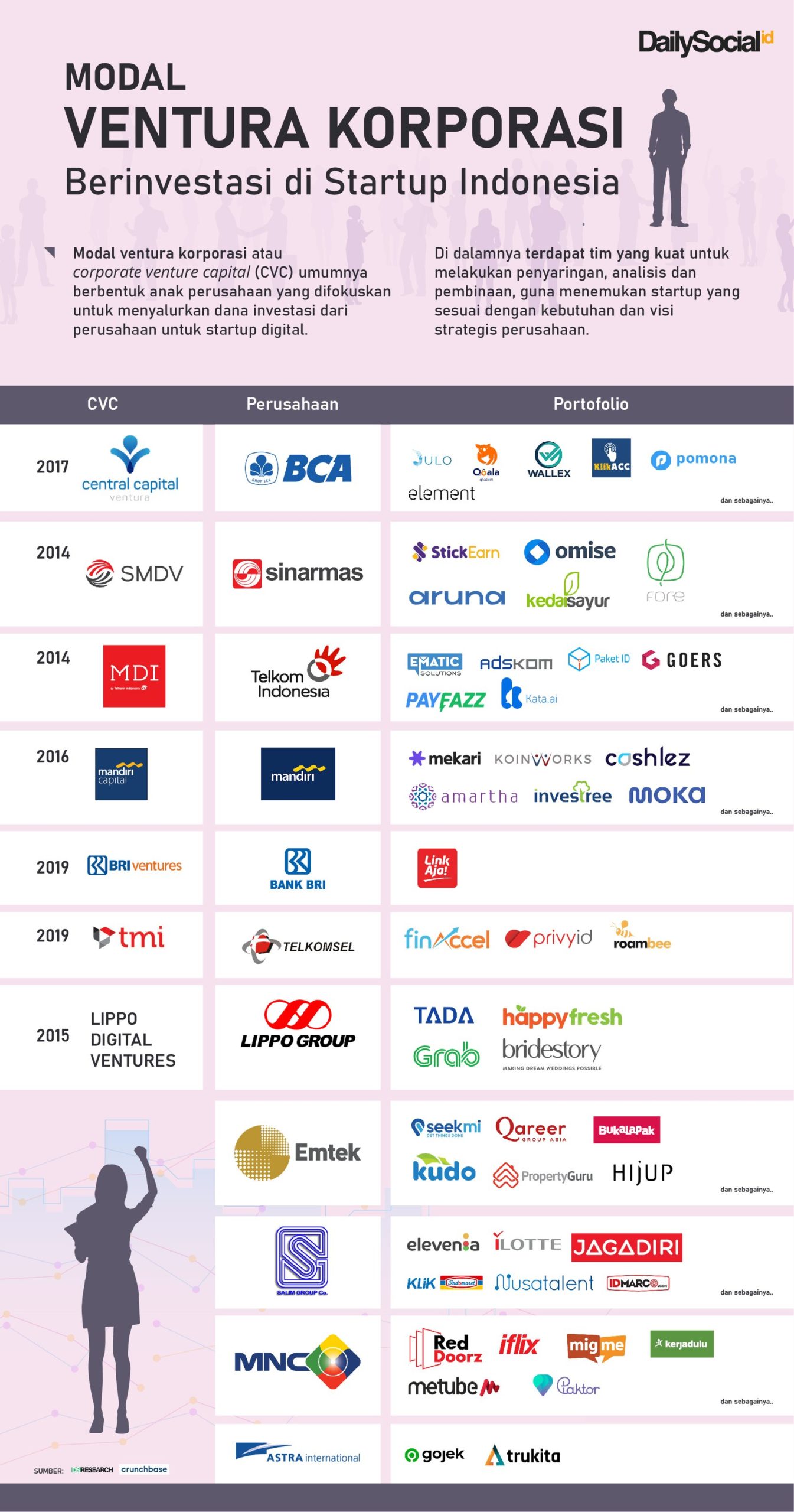

Presiden Direktur CCV Armand Widjaja menambahkan, saat ini pihaknya telah memperluas fokus investasi ke embedded finance, seperti logistik dan commerce, tak hanya fintech. Ia meyakini pertumbuhan bisnis Paxel akan memberikan dampak besar kepada industri UMKM di Indonesia.

Berdiri di 2017, Paxel menawarkan sejumlah layanan logistik yang membantu pelaku UMKM untuk melakukan pengiriman barang melalui Paxel sameday delivery, smart locker PaxelBox. PaxelBig, PaxelMarket, dan layanan jemput-kelola sampah ecommerce PaxelRecycle.

Per Juni 2022, Paxel tercatat telah melayani lebih dari 2000 UMKM, 2 juta pengguna, dan mengirimkan lebih dari 17 juta paket dengan klaim tingkat ketepatan waktu di atas 98%. Jangkauannya meliputi 11 provinsi di 86 kabupaten/kota, 589 kecamatan dan 4.846 Desa di Pulau Jawa, Bali, Sulawesi, dan Sumatera.

Ekspansi pasar

Lebih lanjut, pendanaan ini akan dimanfaatkan untuk memperluas jangkauan operasional Paxel ke luar Pulau Jawa, serta memperkuat last mile dan fulfillment cold chain untuk melayani segmen B2C dan B2B. Pihaknya juga akan memperkuat SDM dan teknologi demi mencapai sustainability growth.

Di samping itu, pendanaan ini akan membuka pintu kolaborasi pengembangan layanan Paxel terhadap jaringan ekosistem raksasa yang dimiliki Astra, Telkom, dan BCA.

Paxel mengklaim dalam empat tahun terakhir telah mengantongi pertumbuhan pendapatan dan pengguna masing-masing sebesar 240% dan 176% per tahun. Selain itu, gross margin juga disebut tumbuh 3,6 kali dan menjadi positif pada kuartal ketiga 2020.

“Industri logistik di Indonesia merupakan salah satu penyumbang PDB nasional terbesar dan terus tumbuh selama pandemi. Situasi lockdown memicu konsumen dan pelaku bisnis mencari alternatif untuk mendistribusikan produk ke konsumen, terutama di sektor F&B. Kami melihat Paxel memiliki solusi di bidang ini dan telah membangun infrastruktur yang memungkinkan pengiriman cepat.” ujar Managing Partner MDI Ventures Kenneth Li.

Industri logistik

Berdasarkan data Badan Pusat Statistik (BPS) di kuartal III 2021, Supply Chain Indonesia (SCI) memperkirakan sektor logistik dapat menyumbang Rp699,1 triliun terhadap PDB atau tumbuh 1,08% (YoY) di 2022

Chairman SCI Setijadi memproyeksikan kinerja sektor logistik, baik transportasi, pergudangan, dan kurir, membaik di sepanjang 2022. Pertumbuhan sektor ini akan didorong utamanya oleh sektor pengolahan, terutama non-migas, diikuti oleh sektor pertanian, perikanan, hingga perdagangan. Pada 2021, industri pengolahan non-migas disumbang sebagian besar dari industri makanan dan minuman (38,4%), kimia dan farmasi (11,4%), barang logam dan elektronik (8,7%), alat angkut 8,4%, serta tekstil dan pakaian 6,1%.

Sekretaris Jenderal Asosiasi Logistik dan Forwarder Indonesia (ALFI) Akbar Djohan menambahkan, pertumbuhan industri logistik dalam negeri di 2022 akan dikerek dari dua sektor; (1) pasar yang telah terintegrasi dengan teknologi digital dan (2) logistik yang bersifat penting dan menjadi komoditas utama untuk mendongkrak penerimaan negara.