Blue skies, fresher air, cooking back to the kitchen, exercising are just some of the signs that many people have experienced since the pandemic. Even though the situation is getting flexible as there have been relaxation in many sectors, a figure pops out that there is an awareness to start living a healthy life.

The opportunity arises for environmental enterprises to be recognized. Although there are not many startups practicing green or environmental, social and governance (ESG) approach, Managing Director of Angel Investor Network Indonesia (ANGIN), David Soukhasing said, there is currently a positive trend of having impactful businesses in the ecosystem. Impact investment has also emerged, which has been discussed in the DSInnovate report on Indonesian agritech.

Most of them are there to support entrepreneurship, providing more specific support for certain groups of social entrepreneurs, for example an energy focus accelerator program, an accelerator program waste management focus, or entrepreneurial support that focuses on a specific geographic area.

For Soukhasing, this factor was able to measure Indonesia’s readiness for impact investment. Indonesia needs a comprehensive ecosystem to be ready to welcome impact investors. Not only capital, basically a strong pipeline from companies/startups is necessary.

“A measure of maturity is the overall value of diversity in capital, diversity of investors, different stages, different types of money, and all supporting functions. In terms of supporting functions, such as incubators, accelerators, co-working spaces, Indonesia is actually quite developed. There are quite a lot of pipeline networks and investors here,” Soukhasing explained to DailySocial.

He continued, “However, we need more action, capital diversity is required to really talk about a mature ecosystem. Another aspect of maturity is the policy, how regulations are developed to have an impact on investment and entrepreneurship, and this is still lacking in Indonesia.”

Based on ANGIN’s report entitled Investing in Impact in Indonesia, in 2013, the concept of impact investing was quite rare in Indonesia. However, it is getting more familiar as some VCs has created special funds to invest in impact business.

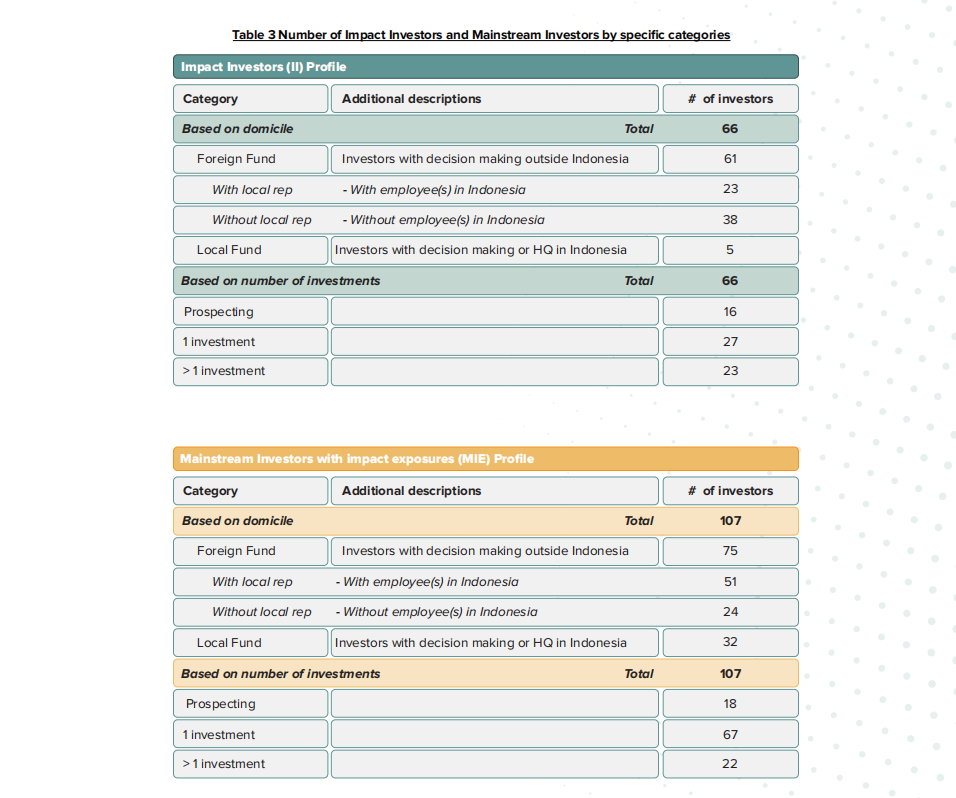

There are several impact investors have invested in Indonesia, both local and foreign players. Some already have a representative team in Indonesia. It has reached 66 investors, including 61 from foreign funds and the five remaining from Indonesia.

Meanwhile, the mainstream investors that have disbursed its funds to impactful sectors will continue to increase, nearly two times as many as 107 investors. It includes 32 local investors and 75 investors from abroad.

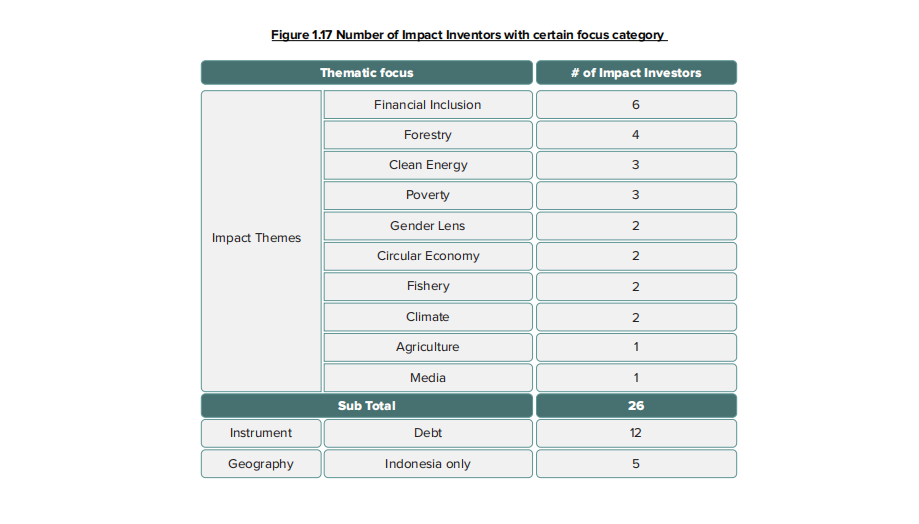

Each impact investor actually has different focuses. ANGIN thematically recorded, there are 10 types of respective focus for impactful businesses, divided into financial inclusion, forestry, clean energy, poverty, gender lens, circular economy, fisheries, climate, agriculture, and the media. Each reflects the opportunities and challenges in Indonesia.

What the global non-profit organization New Energy Nexus has done may be a concrete example in the field. They know that the potential for renewable energy has not been fully explored in Indonesia, provoking them to be present in Indonesia since 2018 through the routinely held incubation and acceleration programs and hackhaton.

To date, New Energy Nexus has completed seven batches of incubation and acceleration programs, and guided more than 40 renewable startups in honing their business and innovation strategies. “We not only provide capacity building support but also provide funding to provide overall support,” New Energy Nexus Indonesia’s Program Director, Diyanto Imam said.

Total grants has reach IDR650 million until March 2021, while convertible notes funding has reached IDR 3.5 billion. One of its portfolios is PT Bina Usaha Lintas Ekonomi (BLUE), a renewable energy startup that provides a Warung Energi marketplace and B2B solar energy solutions for commercial, industrial, and centralized.

It’s different with philantrophy

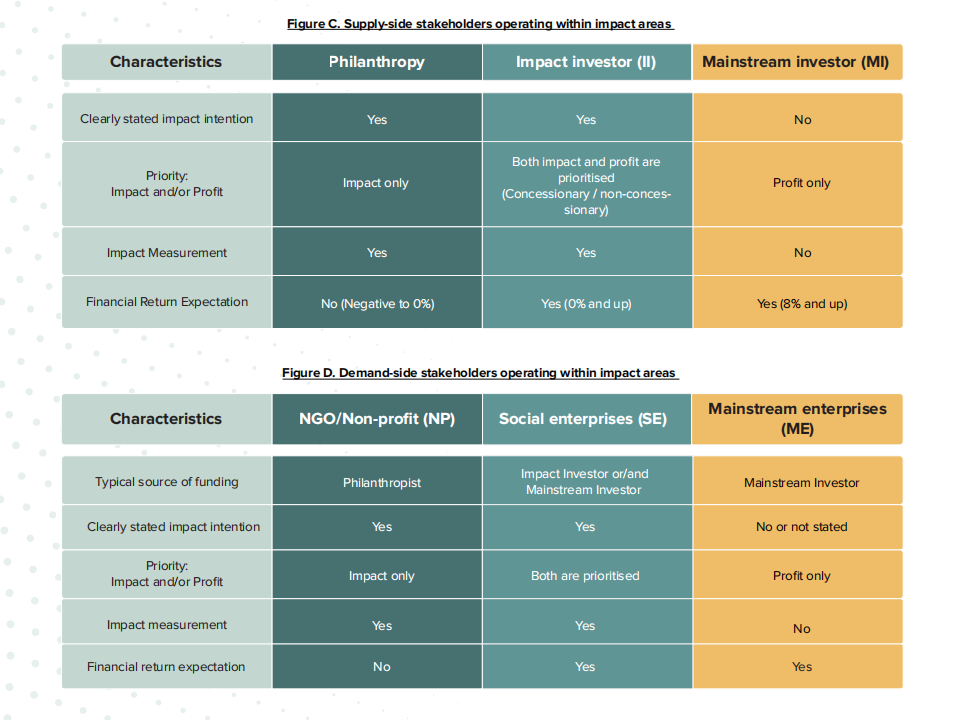

Soukhasing explained that the basic similarity between philanthropy and impact investing is that both have “impact intention” and “impact measurement”. However, we can distinguish them based on two factors, priorities and expectations of financial returns.

Philanthropy has clear social and environmental objectives, placing investments that are given as grants and not to expect returns. Unlike philanthropy, impact investors prioritize impact and profit.

Thus, impact investors expect financial returns. However, there are investors adopting a second approach called venture philanthropy.

This hybrid approach takes the best of both ways. The gain is the creation of a social impact and an expected financial return. Impact investors value opportunities differently from philanthropists. “It is important to note that not every impact (which is often discussed by philanthropists) is always suitable for impact investing and vice versa.”

Monetization strategy and challenges of impact business

Interestingly, many impact businesses have currently positioned its businesses as startups, aka using a technological approach to reach their target users, monetize, and accept investments from third parties.

One example is Siklus, which focuses on reducing plastic waste. Siklus provides a mobile refill post for shampoo, detergent, and floor cleaning fluid. One jerry can of shampoo brought by the officers is claimed to save the cost of making 2,500 sachets. Consumers can buy few or many refills at a lower price.

The business model Siklus uses is B2C because they do capital expenditures and require a number of orders per station which is difficult to do when using B2B2C.

“Our selling point is that we offer cheaper price and deliver to consumers’ places, suitable for price sensitive customers. However, we also see that there is a growing consumer segment that cares about sustainability,” Siklus’ Founder and CEO, Jane von Rabenau said.

The same focus, but with a different approach, was used by Rekosistem. They focus on recycling inorganic waste by creating a collection point or approaching consumers with a logistics fleet provided and ordered through the application.

Any inorganic waste received will be reprocessed into recycled materials, energy, and environmentally friendly building materials. Meanwhile, organic waste is processed using a biodigester into liquid fertilizer and biogas which will be given to consumers.

In other sectors, nafas focuses on providing air quality data through applications. The Indonesian people awareness about the pros and cons of air quality has not become a common topic for many people’s daily lives. Currently, apart from the application, nafas is exploring a smart home based air purifier product called aria. Nafas’ Co-Founder & CEO, Nathan Roestandy explained, the biggest challenge for startups like nafas, apart from increasing awareness in the market, is access to good quality factories for ease of the manufacturing process.

“Manufacturing in Indonesia is still dominated by large electronics brands that are capable of setting up large factories. Resources [that big] are not accessible to startups. However, we have the experience to build a supply chain to overcome this,” Nathan said.

Aria is indeed no different from the products of other brands. Nathan claims, aria has a sensor connected to nafas for the most up-to-date indoor air quality monitor. These are the advantages offered to the market.

Soukhasing added that the challenges of impacts business is quite vary and is not apple-to-apple with other types of businesses. He gave an example that the green energy sector has its own characteristics and stakeholder profiles that cannot be compared with other types of startups.

Talking about “attractiveness” also has a different meaning, as green energy startups also comprise multiple verticals – whether they work with urban households/settlements, rural residents, or B2B companies.

“Therefore, we’d say we can’t measure green energy startups using the same success metrics we usually have for a typical startup. This will bring another context to the problems faced by green energy startups, including finding the right investors and support systems who understand their sector well.”

Most investors who are unfamiliar with green energy startups may perceive their business model to be capital heavy (high capital expenditure), require a longer timeframe, and require more effort to penetrate and educate a market that is more familiar with existing solutions (e.g. energy-based fossil). Therefore, startups have a lot of homework to “educate” customers and investors, supported by programs or other ecosystem actors.

–

Original article is in Indonesian, translated by Kristin Siagian