Krom Bank, bank digital milik induk Kredivo, mulai menunjukkan diri ke publik melalui situs resminya. Meski produknya belum bisa diakses, publik bisa mengetahui bahwa layanan perbankan yang akan dihadirkan nantinya adalah Tabungan Utama, Tabungan, Deposito berjangka, Transfer, dan Top up & Tagihan.

Dalam situsnya dijelaskan, “Krom dibuat khusus agar kamu bisa dengan mudah mengalokasikan dana dan merencanakannya sesuai dengan tujuan keuanganmu. Mulai dari alokasi kebutuhan harian, rencana jangka pendek, hingga rencana masa depan.”

Layanan yang disediakan Krom Bank pada dasarnya tidak jauh berbeda dengan kebanyakan bank digital lainnya tawarkan. Patut ditunggu nilai lebih yang ditawarkan apalagi terhubung dengan solusi Kredivo.

Krom Bank adalah rebrand dari Bank Bisnis Internasional, resmi diumumkan pada 20 September 2022 pasca RUPSLB yang digelar pada lima hari sebelumnya. Dalam rapat juga memutuskan empat bidang usahanya. Yakni, sebagai bank umum konvensional, penyedia jasa pembayaran, memindahkan dana, dan menerbitkan surat pengakuan utang, dan kegiatan lainnya.

Selain itu juga menyetujui perubahan susunan pengurus perseroan. Rapat memberhentikan Sugijarto Lukman sebagai Komisaris Independen, digantikan dengan Zainal Abidin. Juga mengangkat Masa Paskalis Lingga sebagai Presiden Komisaris. Masa merupakan bankir veteran yang pernah bekerja di sejumlah perusahaan fintech, di antaranya Uang Teman, LinkAja dan OneAset.

Presiden Direktur tetap dipegang oleh Laniwati Tjandra, Alvin James Kurniawan dan Wisaksana Djawi, keduanya sebagai Direktur.

PT FinAccel Teknologi Indonesia resmi menjadi pengendali saham Bank Bisnis Internasional dengan kepemilikan 75% pada Maret 2022. Pembelian dilakukan secara bertahap sejak 2021 hingga April 2022. Pada 2021, perusahaan telah menggenggam 40% saham.

Kemudian, pada 31 Maret 2022 dan 8 April 2022 kembali meningkatkan kepemilikannya sebanyak 35% dengan membeli harga saham seharga Rp1.646 per lembar saham. Dengan begitu, FinAccel menggelontorkan dana sebesar Rp1,9 triliun untuk mengambil alih 35% saham.

Krom Bank saat ini menggelar penawaran umum terbatas III (PUT III) dalam rangka rights issue. Perusahaan menerbitkan 14,06% saham dari total modal ditempatkan atau disetor dengan nominal saham Rp100 per saham. Dana hasil rights issue akan digunakan sepenuhnya untuk tambahan modal kerja. Langkah tersebut diambil dalam rangka memenuhi pemenuhan modal inti minimum sebesar Rp3 triliun yang batas waktunya berakhir pada akhir Desember 2022.

Kredivo galang pendanaan

Di satu sisi, baru-baru ini FinAccel dikabarkan tengah menggalang pendanaan seri D. Menurut sumber, saat ini total dana sekitar $140 juta atau setara 2,5 triliun Rupiah telah terkumpul dari sejumlah investor termasuk Mirae Asset, Square Peg, Jungle Ventures, Openspace Ventures, dan beberapa nama lainnya.

Dengan pendanaan ini, diperkirakan valuasi FinAccel telah menyentuh $1,6 miliar. Pendanaan ekuitas terakhir yang diumumkan FinAccel adalah seri C pada akhir 2019, membukukan dana $90 juta dari MDI Ventures, Square Peg, Telkomsel Mitra Inovasi, dan investor lainnya.

Setelah itu mereka lebih banyak menerima pendanaan debt dan loan channeling untuk meningkatkan kemampuan layanan lending yang dimiliki. Salah satu yang terbesar adalah pinjaman 1,4 triliun Rupiah dari Victory Park Capital. Mereka juga mendapat komitmen joint financing dari DBS Indonesia senilai 2 triliun Rupiah pada tahun 2021 lalu.

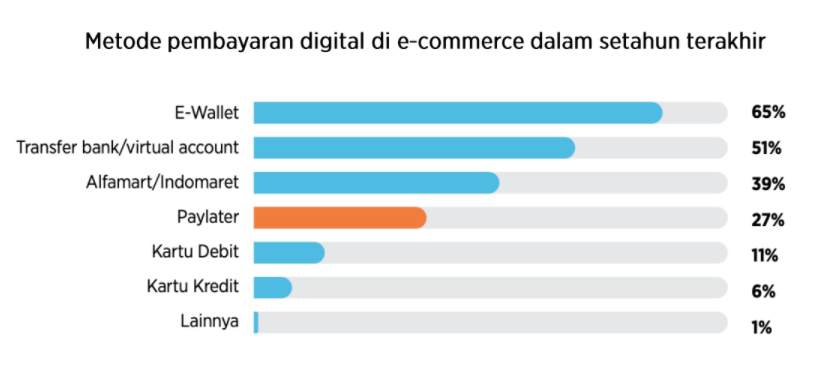

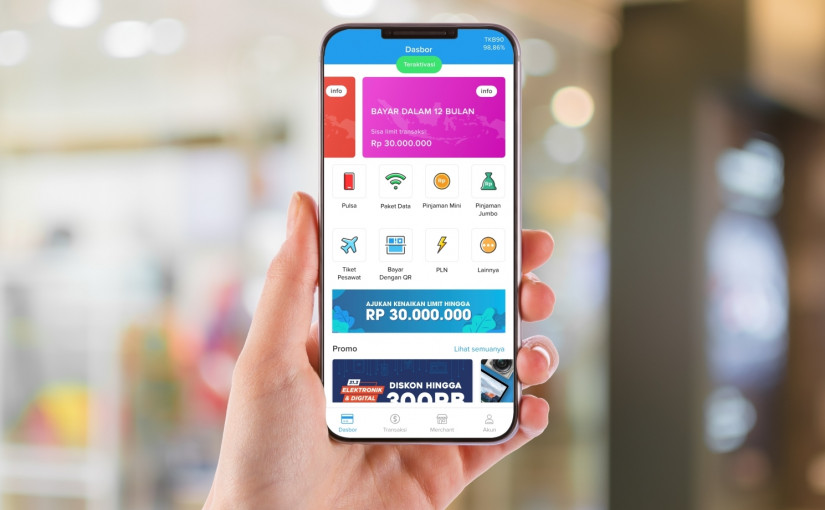

Di Indonesia, FinAccel mengoperasikan dua unit bisnis utama, yakni paylater lewat Kredivo dan fintech cashloan lewat Kredifazz.