Besarnya kebutuhan pelaku UMKM untuk menambah modal usaha mereka, dipandang sebagai peluang bagi platform fintech, institusi finansial, dan perbankan untuk memenuhi permintaan tersebut. Salah satu layanan fintech yang ingin menghadirkan solusi terkait adalah Impact Credit Solution (ICS).

Didirikan oleh Reinier Musters (CEO) dan Mackenzie Tan (COO), startup asal singapura tersebut Singapura ingin menjembatani perbankan dan perusahaan teknologi finansial dan nonfinansial yang ingin memberikan akses pinjaman modal kepada pelanggan/mitra mereka. Indonesia dinilai menjadi pasar yang memiliki potensi besar bagi mereka untuk menghadirkan solusi tersebut.

Untuk memaksimalkan bisnisnya di Indonesia, mereka juga telah menunjuk Dewi Wiranti sebagai Country Head.

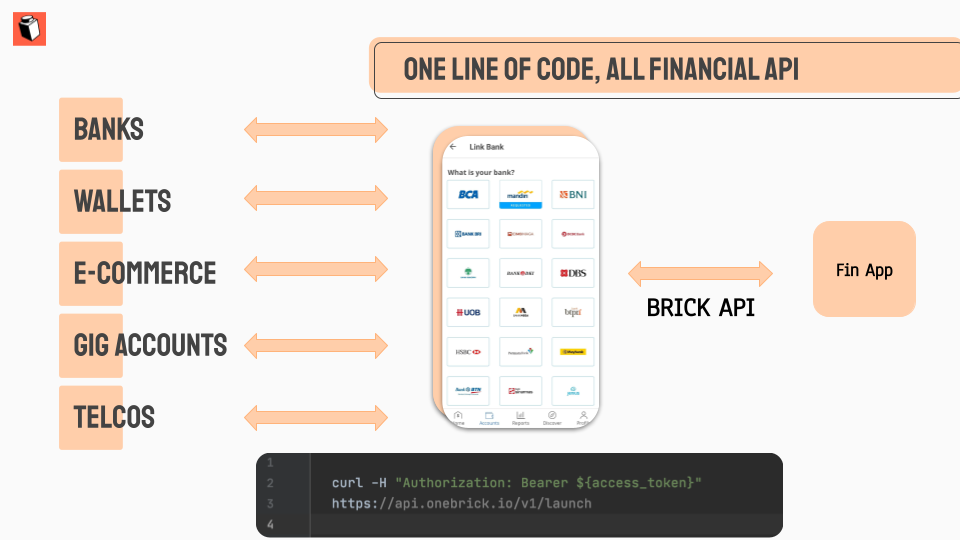

Kepada DailySocial.id, Mackenzie bercerita bahwa dengan memanfaatkan pelanggan atau merchant yang dimiliki perusahaan teknologi di masing-masing platform, ICS melalui Single API menghadirkan teknologi dan koneksi antara dua pihak pinjaman kepada pelanggan.

“ICS adalah perusahaan teknologi keuangan yang memungkinkan pinjaman UMKM di Asia Tenggara. Kami membangun embedded lending solution yang dapat digunakan oleh perusahaan teknologi, P2P, atau bank mana pun untuk membuat produk pinjaman.”

Secara khusus solusi ICS memungkinkan pembuatan produk, alur kerja, dan pengambilan keputusan yang seamless di seluruh proses peminjaman. Kemampuan ICS mencakup mesin analisis kredit yang dibangun di atas jutaan dataset UMKM.

Terintegrasi dengan penyedia layanan internal dan eksternal, memberikan klien dari ICS satu titik kontak untuk semuanya mulai dari onboarding hingga collection. Strategi monetisasi yang dilancarkan adalah, mengenakan biaya berlangganan berbasis SaaS kepada pelanggan berdasarkan volume pinjaman.

Salah satu kendala yang banyak ditemui oleh UMKM ketika ingin mengajukan proses pinjaman adalah proses persetujuan yang panjang. ICS ingin memangkas proses tersebut menjadi lebih cepat dan mudah. ICS juga telah menjalin kerja sama strategis dengan sejumlah bank ternama di Indonesia.

Untuk startup, mereka juga telah bermitra dengan platform ALAMI. Kerja sama tersebut bertujuan untuk menyediakan pembiayaan syariah untuk rumah sakit, klinik, apotek, dan pemain lain dalam rantai pasokan layanan kesehatan di Indonesia.

Terkait kegiatan penggalangan dana, ICS saat ini telah mengumpulkan pendanaan dari bank dan perusahaan modal ventura terkemuka termasuk BCA, Patamar Capital, 500 Startup, Mitra Integra, Mitra M Venture, dan lainnya.

“Kami juga telah menerima dukungan dari U.S. Development Finance Corporation, USAID, dan Departemen Luar Negeri dan Perdagangan Australia,” imbuh Mackenzie.

Mendukung perusahaan teknologi dan perbankan

Dalam prosesnya, konsumen akhir tidak akan terhubung langsung ke platform ICS, karena sifatnya di backend. Aplikasi melakukan pre-approved dan pre-scoring, kemudian ICS akan mengelola semua termasuk menghubungkan perusahaan-perusahaan P2P ke bank yang relevan. Dari pihak perbankan sendiri, hanya calon peminjam yang telah lolos kriteria yang kemudian layak untuk mendapatkan modal usaha.

“Sebagai embedded lender, kami tidak harus berinteraksi langsung dengan peminjam akhir. Klien kami memaksimalkan loyalitas pelanggan mereka karena pelanggan mereka hanya melihat brand dan platform. Mereka tidak melihat solusi ICS yang memungkinkan end-to-end lending process,” kata Mackenzie.

ICS berfungsi sebagai perusahaan fintech dan perbankan one-stop-solution untuk pinjaman. Single API ICS memungkinkan klien untuk membuat produk pinjaman dipesan lebih dahulu yang memenuhi kebutuhan spesifik pelanggan mereka, sambil memberi mereka akses ke modal bank berbiaya rendah untuk mendanai pinjaman.

Potensi pinjaman untuk UMKM

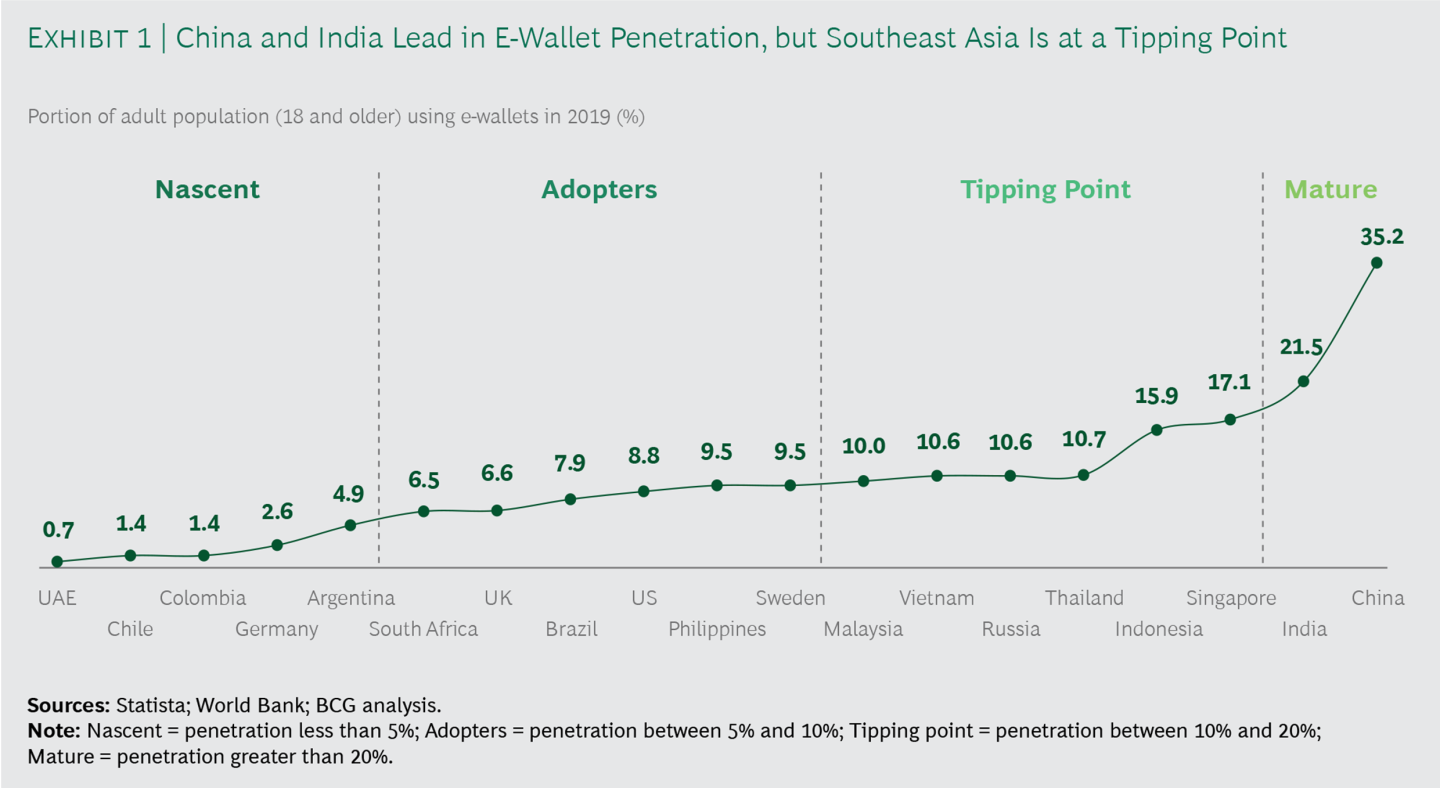

Dengan hampir 60 juta jumlah pelaku UMKM di Indonesia, potensi penyaluran kredit produktif memang menjadi layan dieksplorasi. Dari data yang dihimpun OJK, sejauh ini nominal pinjaman produktif yang diberikan platform fintech lending terus meningkat triliunan Rupiah. Tentu ini memberikan dampak baik, karena tidak semua pelaku UMKM bisa mengakses pinjaman dari institusi seperti bank.

Adanya upaya penyaluran melalui platform teknologi (dengan bekerja sama dengan perusahaan fintech) juga dapat dipandang sebagai angin segar peningkatan inklusi keuangan. Apalagi adanya platform berbasis open finance memungkinkan terjadinya kolaborasi antar institusi keuangan, termasuk dengan perbankan.