Asosiasi Fintech Indonesia (AFTECH) kembali merilis Laporan Survei Anggota Tahunan 2021 yang memaparkan lanskap layanan fintech di Indonesia, pencapaian pertumbuhan, hingga tren investasi di masa depan.

Sebagai informasi, saat ini AFTECH menaungi pelaku fintech yang terbagi dalam enam model bisnis atau klaster antara lain sistem pembayaran, pinjaman online, neobank, securities crowdfunding, wealth management, dan Inovasi Keuangan Digital atau IKD (terdiri dari 16 sub kluster). Per akhir 2021, jumlah anggota AFTECH tercatat sebesar 352, naik dari periode sama di 2020 dan 2019 masing-masing 302 dan 219 anggota.

Berikut sejumlah pencapaian dan temuan penting dari laporan tahunan AFTECH sebagaimana dirangkum DailySocial.id berikut ini.

Pembayaran digital dan pinjaman online

Survei menunjukkan pembayaran digital dan pinjaman online menjadi dua model bisnis fintech yang sudah memasuki fase matang di Indonesia, turut didorong oleh faktor konsolidasi antar-pelaku pemimpin pasar dan melandainya pertumbuhan.

Ketua Umum AFTECH Pandu Sjahrir mengungkap kategori neobank, IKD, wealth management, dan securities crowdfunding masih dalam fase pertumbuhan, yang dikarenakan oleh sejumlah faktor, seperti regulasi baru bank, terutama terkait bank digital, hingga belum optimalnya penggarapan pasar dari sisi penawaran produk dan layanan. Kendati begitu, ia menilai layanan fintech tersebut mulai menggalang daya tarik di pasar.

Secara keseluruhan, adopsi layanan fintech di Indonesia meningkat signifikan di sepanjang 2021. Peningkatan ini tercermin dari sejumlah pencapaian antara lain:

- Nilai transaksi uang elektronik naik sebesar 58,5 persen (YoY) menjadi Rp35 triliun.

- Adopsi Quick Response Code Indonesia Standard (QRIS) melampau target 12 juta merchant sebelum akhir 2021.

- Penyaluran pinjaman melalui platform fintech pendanaan bersama ke lebih dari 13,47 juta rekening peminjam mencapai Rp13,6 triliun per Desember 2021

- Adopsi fintech untuk berinvestasi di pasar modal dan aset digital ikut meningkat.

Dari kategori pembayaran digital, 28 persen responden telah mengantongi nilai transaksi tahunan sebesar Rp5 miliar-Rp500 miliar, sedangkan 28 persen lainnya mengumpulkan total transaksi tahunan sebesar Rp500 miliar-5 triliun. Mengacu statistik Bank Indonesia per Desember 2021, total transaksi pembayaran digital mencapai Rp35,1 triliun atau naik 60 persen dibanding periode sama tahun lalu. Transaksi ini didominasi oleh pelaku fintech bukan bank.

Dari kategori pinjaman online, data OJK mencatat pertumbuhan sebesar 70 persen menjadi Rp13,6 triliun pada Desember 2021. Fokus penyaluran pinjaman masih terpusat di pulau Jawa di mana hampir 70 persen dari total transaksi berasal dari wilayah tersebut, diikuti luar negeri (28%) dan luar Jawa (1,9%). Kota di luar pulau Jawa masing-masing menyumbang tak sampai 1 persen dari total transaksi, kecuali Sumatera Utara (1,8%) dan Bengkulu (1%).

Saat ini, jumlah lender dan borrower di platform fintech masing-masing sebesar 809.494 dan 73,2 juta per Desember 2021. Sementara, per Desember 2020, jumlah lender dan jumlah borrower masing-masing sekitar 716.913 dan 43,6 juta.

Tantangan pelaku fintech

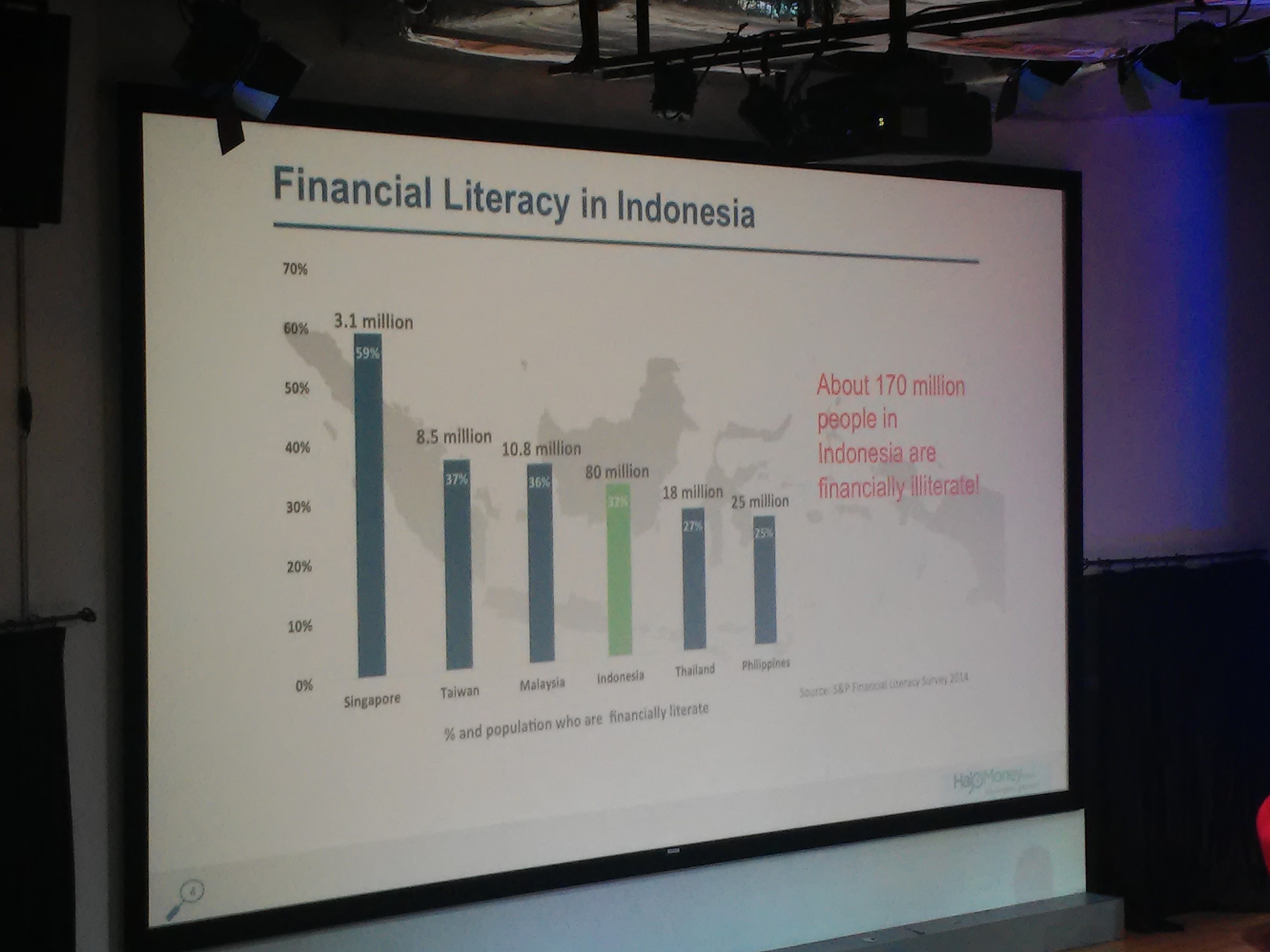

Data OJK mencatat indeks literasi keuangan di Indonesia naik 8,3 persen dari 29,7 persen di 2016 menjadi 38 persen di 2019. Dengan pertumbuhan indeks ini, fintech menyadari pentingnya perluasan layanan fintech hingga ke pedesaan. Adapun, 69 persen pelaku fintech sudah melayani area tersebut.

Namun, pelaku fintech di Indonesia masih menemui tantangan besar untuk melakukan ekspansi bisnis ke luar Jakarta, di mana 23 persen dan 19 persen responden mengaku sulit ekspansi ke luar Jawa dan pedesaan karena faktor literasi keuangan (55%), infrastruktur (44%), dan budaya (20%).

Terlepas dari kendala di atas, 45 persen pelaku fintech mengaku optimistis dapat melanjutkan ekspansinya lebih banyak ke area luar Jabodetabek sehingga dapat mencapai target inklusi keuangan nasional.

“Terkait infrastruktur, meski teknologi memengaruhi ekspansi layanan fintech di daerah, sebanyak 53 responden memiliki responden positif terhadap pertumbuhan dan perbaikan infrastruktur di masa depan,” tutur Pandu.

Pangsa pasar dan ekspansi

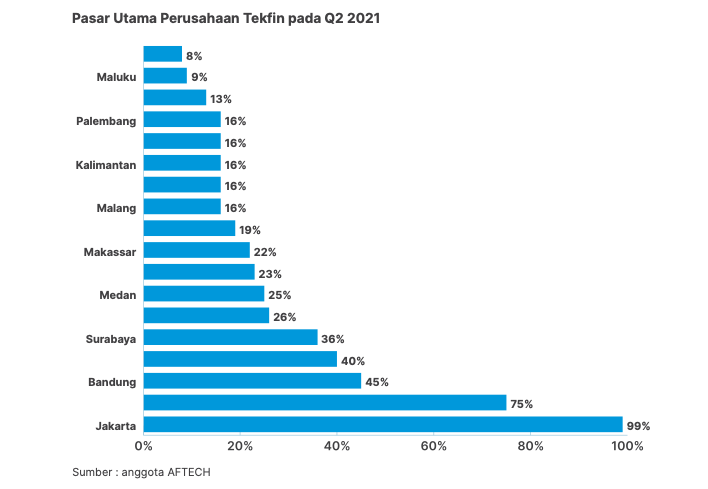

Berdasarkan hasil survei, area Jabodetabek masih menjadi pasar utama fintech, di mana 99 persen dan 75 persen responden masing-masing menjawab Jakarta dan Bodetabek sebagai target utama penggunanya, diikuti oleh Bandung (45%) dan Surabaya (36%).

Sebanyak 69 persen responden mengaku telah melayani daerah pedesaan di Indonesia. Ini mengindikasikan bahwa sebagian besar fintech tak hanya fokus pada wilayah perkotaan saja.

Selain itu, pelaku fintech juga masih mendorong penetrasi pengguna di segmen UMKM, terutama bagi pengusaha perempuan. Sebanyak 42 persen responden mencatat nilai transaksi pengguna UMKM sebesar lebih dari Rp80 miliar. Adapun 12 persen di antaranya memperoleh kurang dari Rp500 juta dari UMKM.

Dari 33 persen responden, 25-50 persen pengguna UMKM dijalankan oleh perempuan, memperkuat anggapan bahwa perempuan memberikan kontribusi yang cukup signifikan terhadap industri fintech.

“Maka itu, literasi keuangan dan digital bagi perempuan menjadi semakin penting agar pelaku UMKM dapat memaksimalkan produk dan layanan yang tersedia di industri jasa keuangan untuk mengembangkan usahanya,” papar laporan ini.

Dari sisi pengembangan usaha, responden mengungkap sejumlah poin penting dalam menentukan strategi bisnis untuk mendongkrak pendapatan di masa depan. Di antaranya adalah pelaku fintech ingin fokus pada produk berpenghasilan tinggi (59%), masuk ke pasar baru termasuk luar negeri dan daerah pedesaan (34%), menjajaki lini bisnis baru (52%), dan tidak ada rencana untuk memperluas atau fokus ke produk tertentu (7%).

Selain itu, sebanyak 75 persen pelaku fintech di Indonesia berencana memperluas jangkauan pasarnya ke pedesaan. Temuan ini menunjukkan sinyal positif industri fintech untuk meningkatkan pemerataan layanan keuangan di seluruh Indonesia.

Investasi fintech

Investasi di sektor fintech Indonesia mencatatkan pertumbuhan 13 kali lipat sejak 2017 yang hanya $64 juta menjadi $904 juta di Q3 2021. Jumlah tersebut dua hingga tiga kali lebih tinggi dari investasi yang diperoleh pelaku fintech di negara tetangga.

Apabila dibandingkan dengan total investasi ke sektor lain, baik dari investor domestik maupun asing, investasi fintech di Indonesia dari kuartal I sampai III 2021 lebih tinggi 58 persen di sektor mesin dan elektronik, dan 157 persen lebih tinggi dari sektor tekstil.

Peningkatan iklim investasi ke sektor fintech tak lepas dari meningkatnya jumlah populasi muda yang akrab dengan layanan digital, penetrasi seluler, dan kelas menengah di kawasan Asia Tenggara. Pertumbuhan fintech semakin terakselerasi karena pandemi Covid-19.

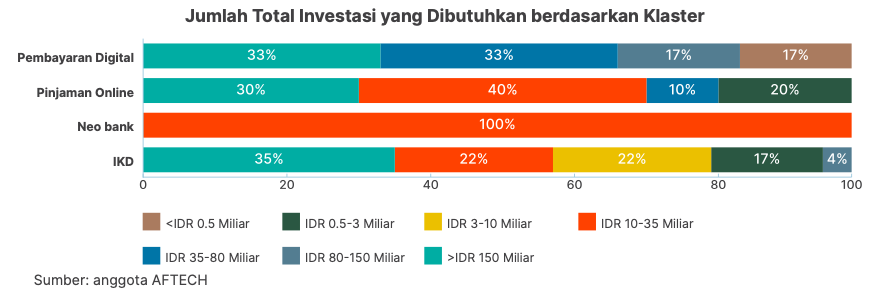

Dari sudut pandang kebutuhan investasi, saat ini satu dari tiga klaster pembayaran digital, pinjaman online, dan IKD masih membutuhkan lebih dari Rp150 miliar dalam 1-2 tahun ke depan. Di sisi lain, 17 persen responden dari pemain pembayaran digital meyakini hanya membutuhkan investasi kurang dari Rp500 juta dalam 1-2 tahun ke depan.

“Ini menunjukkan bahwa klaster pembayaran digital telah memasuki tahap lebih matang dibandingkan dengan kategori fintech di klaster lain,” ungkap Pandu.