New Energy Nexus (NEX) Ventures mengumumkan pendanaan tambahan pada tiga startup climate tech Indonesia dengan total akumulasi sebesar $31 juta (sekitar Rp484,7 miliar). Ketiga startup ini antara lain SolarKita, Swap Energy, dan Synergy Efficiency Solutions.

“Terlepas adanya penurunan investasi di sektor climate tech secara global tahun lalu, ketiga startup ini telah menunjukkan resiliensi mereka dengan menutup pendanaan baru,” ungkap Managing Director NEX Ventures Yeni Tjiunardi dalam keterangan resminya.

Sekilas mengenai ketiga portoflio tersebut:

- SolarKita mengembangkan solusi energi surya untuk kawasan residensial sehingga memungkinkan mereka membangun basis pasar pengguna panel surya di Indonesia.

- Swap Energy mengembangkan teknologi tukar baterai dan memungkinkan pengendara untuk mengganti baterai yang habis. Swap Energy tercatat memiliki lebih dari 1.300 titik penukaran baterai.

- Synergy Efficiency Solutions (SES) menawarkan efisiensi energi di Asia Tenggara lewat berbagai solusi, seperti desain, pembiayaan, dan instalasi.

NEX Ventures melalui dana kelolaan Indonesia 1 Fund telah menyuntik pendanaan ke 7 perusahaan climate tech dan mengalokasikan 4 investasi lanjutan sejak 2020. Selain itu, Indonesia 1 Fund juga telah melakukan investasi bersama dengan Schneider Electric Energy Access Asia (SEEAA) di

SolarKita dan dengan Southeast Asia Clean Energy Facility (SEACEF) di SES.

Menurut laporan NEX, portofolionya telah menghasilkan kinerja baik dan berhasil menarik total $70 juta dari berbagai investor sejak disuntik dana kelolaan ini. Pihaknya mengklaim seluruh portofolio Indonesia 1 Fund telah mengurangi lebih dari 165 ribu ton emisi karbon, atau setara dengan penanaman delapan juta pohon.

Salah satu portofolionya menyatakan bahwa pendanaan tersebut akan dimanfaatkan untuk memperkuat fundamental bisnis perusahaan, mendorong kualitas produk, serta memperluas jaringan instalasi dan mitra penjualannya di Indonesia.

“Pendanaan yang kami terima dari Indonesia 1 fund dan SEEAA mendorong penetrasi kami di kawasan residensial secara signifikan. Milestone ini menandai langkah awal SolarKita pada rencana ekspansi mencapai 18MWp setara dengan instalasi PV solar 6000 rumah dalam tiga tahun ke depan,” ungkap Founder & CEO SolarKita Amarangga Lubis.

Tren global dan domestik

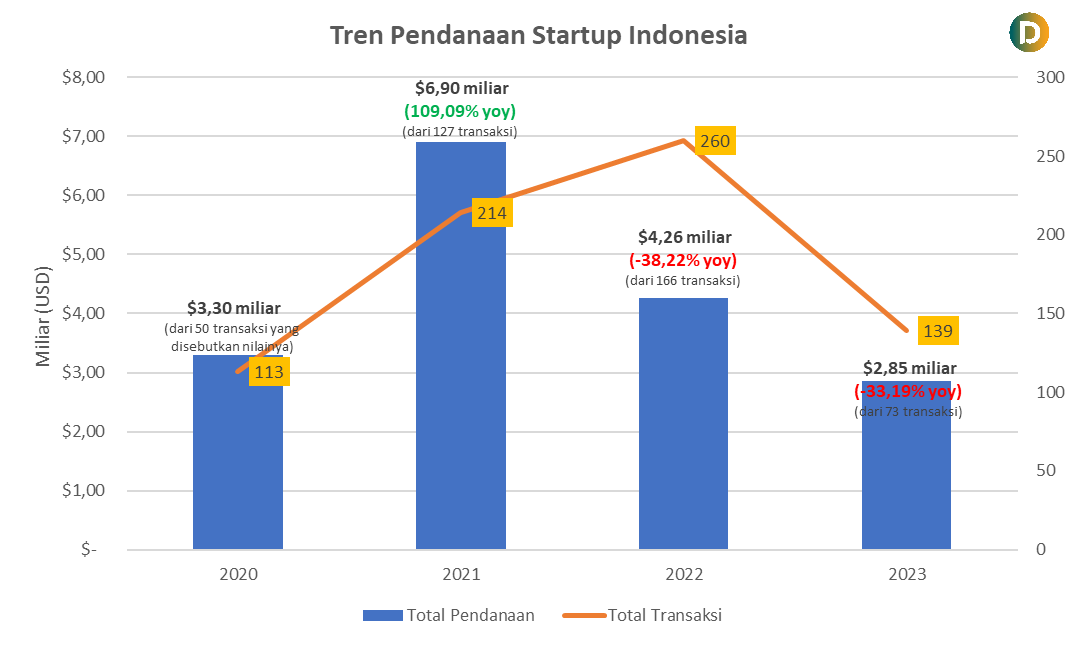

PwC dalam “State of Climate Tech 2023” melaporkan pendanaan climate tech dari VC dan firma ekuitas swasta mengalami penurunan hingga 40% tahun lalu. Faktor ketidakpastian ekonomi dan konflik geopolitik disebut menurunkan kepercayaan investor untuk berinvestasi.

Adapun, laporan ini dibuat berdasarkan hasil analisis pada lebih dari 8000 startup climate tech di dunia dan lebih dari 32.000 transaksi pendanaan dengan total nilai $490 miliar.

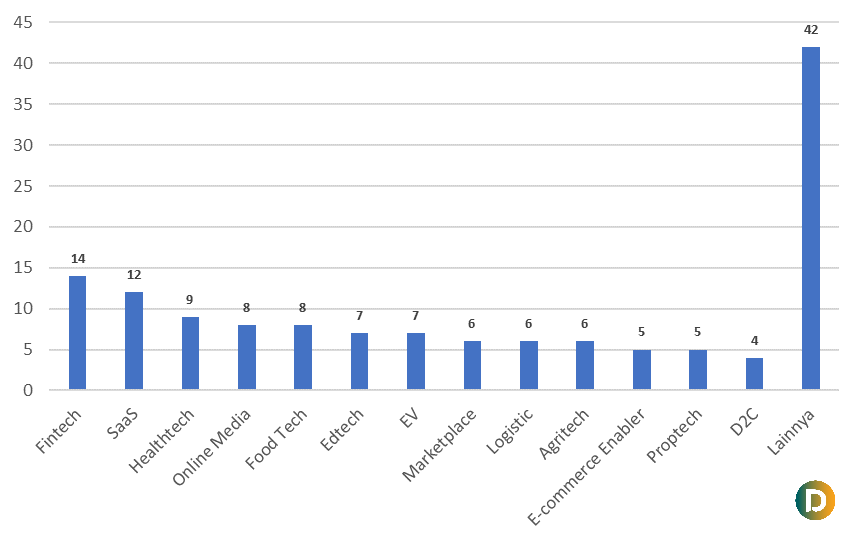

Sementara, laporan yang disusun DSInnovate lewat “Indonesia’s Startup Handbook: Funding Updates (Q1-Q3 2023)” menyoroti tren pendanaan di sektor hijau, terutama pada startup kendaraan listrik. Selama tiga kuartal di 2023, EV menjadi sektor yang memperoleh pendanaan tertinggi kedua di Indonesia.

Tiga startup pengembang ekosistem EV, yakni Swap Energy, Alva, dan Charged tercatat memperoleh pendanaan dalam beberapa tahun terakhir. Sementara, VC dan perusahaan investasi yang aktif menyalurkan modal ke sektor EV di antaranya New Energy Nexus Indonesia, Eas Ventures, AC Ventures, hingga Kejora-SBI Orbit Fund.