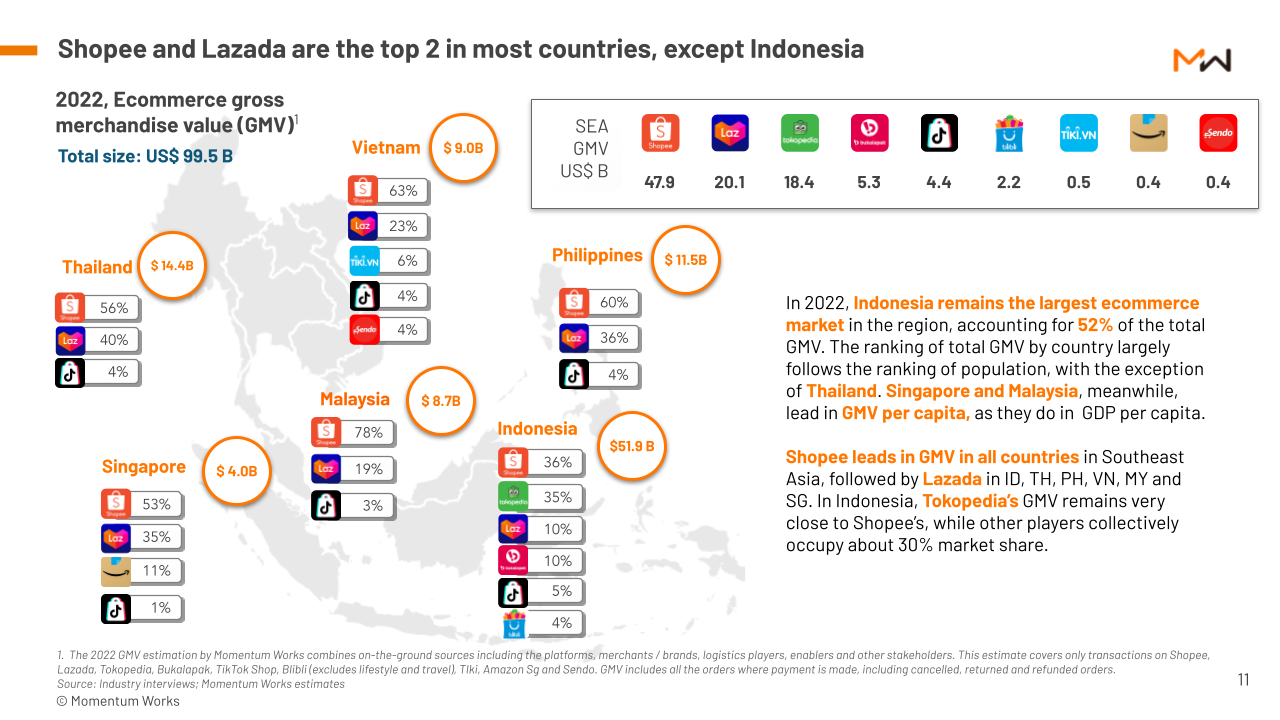

Sektor e-commerce di Asia Tenggara terus menunjukkan pertumbuhan dan persaingan yang kuat walau industri digital diterpa berbagai tantangan. Shopee tercatat memimpin pasar regional dengan kontribusi Gross Merchandise Value (GMV) sebesar $47,9 miliar, melampaui pesaingnya, seperti Lazada, Tokopedia, dan TikTok Shop.

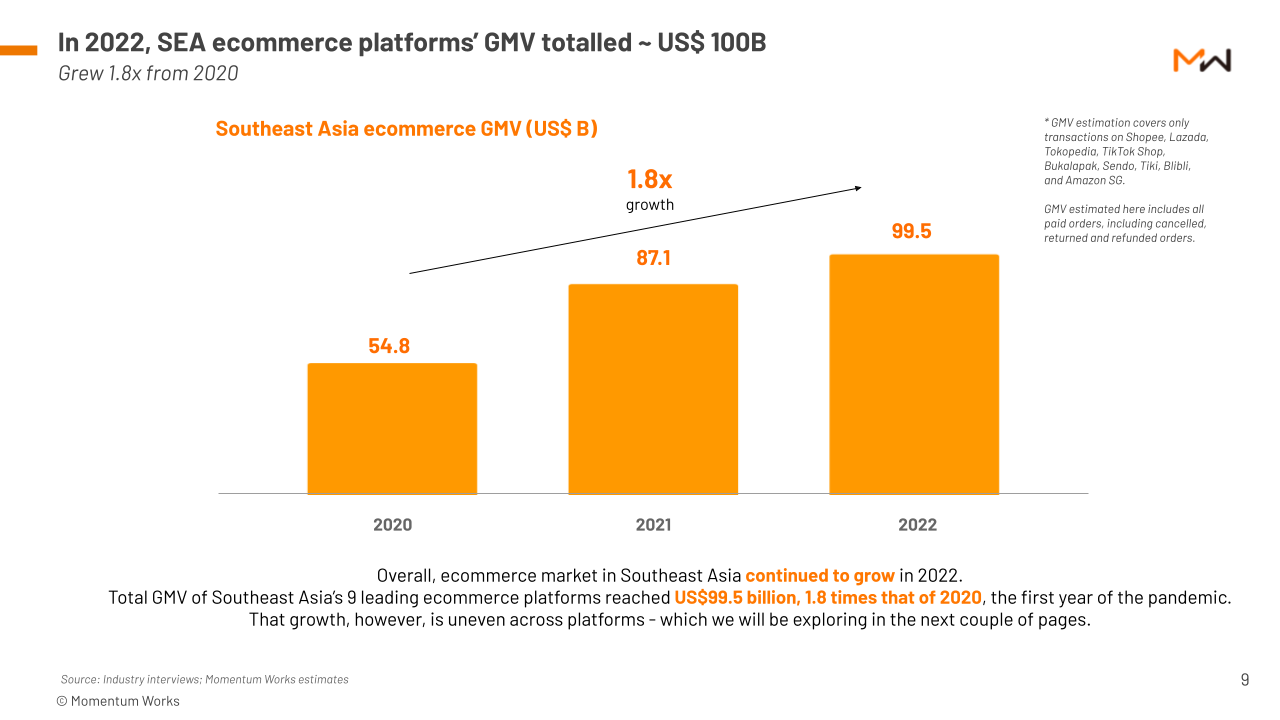

Menurut laporan termutakhir yang dirilis Momentum Works bertajuk “Ecommerce in Southeast Asia”, sembilan platform e-commerce terkemuka di Asia Tenggara menghasilkan total GMV sebesar $99,5 miliar pada 2022, naik 1,8 kali lipat dari 2020, tahun pertama pandemi.

Dari total GMV tersebut, sebanyak 52% atau senilai $51,9 miliar berasal dari Indonesia, dan disusul Thailand ($14,4 miliar). Sementara, Singapura dan Malaysia menduduki peringkat teratas berdasarkan GMV per kapita.

Dirinci dari platformnya, Lazada mencetak GMV sebesar $20,1 miliar, disusul Tokopedia ($18,4 miliar), Bukalapak ($5,3 miliar), TikTok Shop ($4,4 miliar), dan Blibli ($2,2 miliar). Setelah Shopee, posisi kedua ditempati oleh Lazada yang bertengger di urutan yang sama di lima negara, kecuali Indonesia.

Di Indonesia, Tokopedia menempati urutan kedua setelah Shopee, dengan pangsa pasar masing-masing 35% dan 36%, diikuti Lazada (10%), Bukalapak (10%), TikTok Shop (5%), dan Blibli (4%).

Momentum Works memproyeksikan total GMV Asia Tenggara mencapai $175 miliar pada 2028 mendatang dalam skenario normal, dengan potensi kenaikan hingga $232 miliar dalam skenario kasus terbaik.

Terkait laporan ini, Founder dan CEO Momentum Works Jianggan Li menuturkan, bisnis e-commerce di Asia Tenggara kemungkinan besar akan mengikuti pertumbuhan yang normal dan sehat selama beberapa tahun ke depan. Shopee dan Lazadda akan selalu ada berbagi pangsa pasar dengan satu atau dua pemain global lainnya.

“Pemain yang berfokus pada satu negara untuk bertahan hidup, akan lebih banyak beralih ke omnichannel, di mana dalam logistik 3PL hanya 2-3 pemain regional besar dan terdiversifikasi yang akan bertahan. Pemilik merek akan terus bekerja dengan gudang pendukung/distributor, dengan lebih menekankan untuk membangun loyalitas mereka sendiri,” ujarnya dalam keterangan resmi.

Li melanjutkan, “permainan akhir mungkin terjadi bukan dalam situasi yang stabil, melainkan hasil dari arus yang terus berubah, dan bagaimana platform dapat (atau tidak mampu) mengendarai arus tersebut.”

Geliat TikTok Shop

Dalam laporan tersebut juga membahas perkembangan pesat TikTok Shop di kawasan ini. Seperti diketahui, tahun lalu pengguna aktif bulanan (MAU) TikTok secara global melebihi 1 miliar, tidak seperti Meta (Facebook) yang membuat sejumlah pihak setengah hati taruhan di bisnis e-commerce sambil fokus pada periklanan.

ByteDance, induk TikTok, sangat bertekad untuk membuat keduanya bekerja secara global. Perlu juga dicatat, TikTok (versi Tiongkok disebut Douyin) sudah membuat terobosan besar di e-commerce.

Menyusul dorongan agresifnya di Indonesia, TikTok Shop berkembang masuk ke lima negara di Asia Tenggara pada 2022, yaitu Thailand, Vietnam, Malaysia, Filipina, dan Singapura. Dilaporkan, TikTok menargetkan pertumbuhan GMV lebih dari tiga kali lipat pada tahun ini atau sebesar $15 miliar.

Pendekatan e-commerce yang diusung TikTok untuk pengguna berbeda dengan pemain e-commerce tradisional di kawasan ini. Beberapa inisiatif besarnya, selain andalkan video/live commerce, TikTok memperkenalkan halaman marketplace khusus di bawah tab “Shop”.

TikTok Shop awalnya berfokus dorong penjualan produk ke tampilan utama konsumer melalui live streaming dan in-feed videos/ads. Lalu fitur tersebut ditingkatkan agar mampu mendukung dan mengintegrasikan beberapa saluran (seperti pencarian produk dan flash sales) untuk memenuhi kebutuhan belanja konsumen yang berbeda-beda.

Hal ini membuatnya jadi mirip dengan platform e-commerce pada umumnya dan mampu mendorong mendorong pembelian impulsif dan menanamkan kebiasaan pengguna mencari produk dan berbelanja di TikTok.

Di luar itu, TikTok Shop masih punya segudang pekerjaan rumah. Di antaranya, menambah kategori produk dengan ticket size yang lebih besar untuk mendongkrak average order value (AOV), dan yang terpenting bagaimana TikTok bisa memperkuat ekosistem e-commerce miliknya.

Pasalnya, sejauh ini TikTok masih mengandalkan kemitraan dengan perusahaan logistik, yang merupakan ekosistem yang paling melekat dengan e-commerce. Sementara, Shopee, Lazada, dan Tokopedia, sudah membangun ekosistemnya dari jauh-jauh hari. Misalnya, Shopee Xpress sudah tersebar jaringannya di 8000 titik dan mampu menerima 35%-40% pesanan.

Lazada Logistics malah lebih besar kapasitas pesanan yang dapat ditampung, sekitar 50%-60% dari total dan ditangani oleh lebih dari 400 fasilitas gudang, tempat penyortiran, dan titik pengiriman.