Genap tiga tahun terkena dampak pandemi, industri pariwisata tanah air diprediksi memasuki babak baru tahun ini. Pemulihan sudah terlihat dan industri ini perlahan mulai bangkit. Hal ini juga tercermin dari kenaikan jumlah kunjungan wisatawan mancanegara (wisman) ke Indonesia serta peningkatan jumlah perjalanan domestik..

Berdasarkan data BPS, dari Januari hingga Oktober 2022, jumlah kunjungan wisman ke Indonesia mencapai 3,92 juta kunjungan, naik 215,16 persen dibandingkan dengan jumlah kunjungan wisman pada periode yang sama di tahun 2021. Peningkatan juga terlihat dari angka perjalanan domestik di Indonesia.

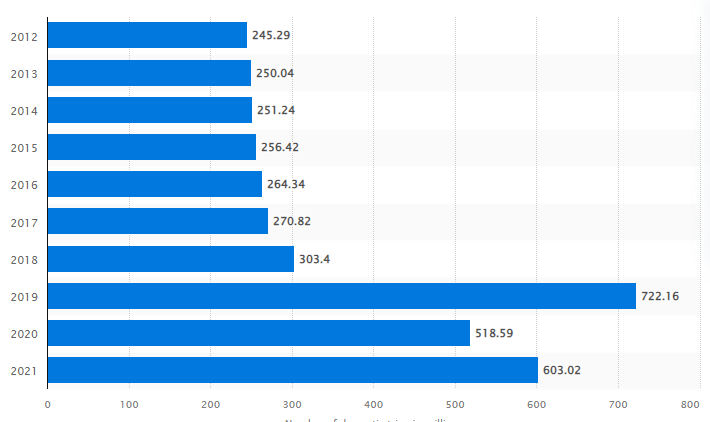

Di akhir tahun 2022 lalu, Menteri Pariwisata dan Ekonomi Kreatif Sandiaga Salahuddin Uno mengatakan bahwa Indonesia telah memecahkan all time record dengan lebih dari 800 juta pergerakan wisatawan domestik sepanjang tahun. Angka ini melampaui jumlah perjalanan domestik sebelum pandemi sebanyak 722,16 juta pada 2019.

Bangkitnya industri pariwisata turut menghadirkan peluang dan tantangan baru bagi para pelaku industri. Pasalnya selama pandemi ada pergeseran kebiasaan berlibur pada masyarakat dan para pelaku usaha terkait yang ingin mengembangkan bisnisnya harus berusaha untuk tetap relevan dengan tren dan kebutuhan masyarakat saat ini.

Pergeseran tren pariwisata

Pada 2021, ketika pembatasan interaksi mulai longgar dan akses vaksin sudah merata, wisatawan domestik menjadi penggerak kinerja sektor ini. Mengingat risiko virus masih tinggi, alih-alih melakukan perjalanan internasional, wisatawan gencar mengeksplorasi wisata domestik. Menurut data Statista, terdapat lebih dari 603 juta perjalanan domestik terjadi di Indonesia.

Berdasarkan data Pegipegi Travel Report 2022 , hasil survei secara online terhadap lebih dari 450 pelanggan menunjukkan bahwa 49 persen responden telah traveling lebih dari lima kali, dan 44 persen lainnya traveling sebanyak 2–4 kali sepanjang tahun. Sebagian besar dari mereka menyukai traveling di dalam kota maupun menuju destinasi-destinasi di luar kota.

Terkait perencanaan kegiatan liburan, mayoritas responden atau sekitar 82 persen, mengalokasikan budget secara rinci untuk kebutuhan traveling, mencakup biaya transportasi, akomodasi, konsumsi, dan kebutuhan lainnya. Adapun rentang alokasi budget yang dikeluarkan responden untuk satu kali perjalanan yaitu sekitar Rp1 juta–Rp3 juta (sebesar 36 persen) dan Rp3 juta–Rp5 juta (sebesar 25 persen).

Melihat data di atas, salah satu yang diproyeksi akan menjadi tren masa depan industri pariwisata adalah budget travel yang berarti bepergian dengan biaya minim. Dari sini, lahir beberapa konsep liburan baru. Salah satunya staycation, konsep ini mengedepankan sisi praktis liburan yang dilakukan di rumah atau area dalam kota.

Di samping itu, satu hal yang juga memengaruhi pariwisata lokal semakin meningkat adalah konsep kerja di beberapa perusahaan yang masih menerapkan WFA atau work from anywhere. Hal ini memungkinkan para pekerja untuk lebih fleksibel dan bisa bekerja dari mana saja, termasuk area wisata. Tren liburan sambil bekerja ini juga disebut workation.

Laporan dari Asia Travel Leaders Summit juga menyebutkan bahwa karakter wisatawan milenial Indonesia merupakan yang paling memperhatikan keterjangkauan harga jika dibandingkan dengan karakter wisatawan China, Singapura, dan India. Pertumbuhan tren budget travel ini tentunya mendorong bisnis hotel bujet yang sebagian besar dipilih karena keterjangkauan harga.

Industri hotel bujet mulai ekspansi

Di Indonesia sendiri, industri hotel bujet mulai ramai ketika pemain global masuk dan menyasar pasar Indonesia. RedDoorz menjadi salah satu pionir yang masuk ke Indonesia di tahun 2015. Perusahaan menganut model bisnis bekerja sama dengan properti yang bersifat kecil dan independen.

Pada dasarnya, model bisnis ini tidak jauh berbeda dengan pemain hotel bujet terbesar di India, OYO, yang akhirnya ikut masuk ke pasar Indonesia di tahun 2018. Kedua platform ini menawarkan renovasi, pengelolaan manajemen hotel, serta pemberdayaan bagi pegawai dalam mengelola akomodasi.

Selain mengakibatkan perubahan tren, kehadiran pandemi juga melahirkan fenomena baru yang tengah berlangsung di industri hotel bujet. Jika sebelumnya kebanyakan hotel berbintang memperluas jangkauan dengan membuka cabang hotel bujet, kini hotel bujet mulai memperluas jangkauan dengan menambahkan segmen pelanggan, termasuk premium.

RedDoorz mulai menerapkan strategi baru untuk menjadi perusahaan new age hospitality dengan membangun merk hotel baru “Sans Hotel” di akhir tahun 2020. Melalui brand ini, perusahaan menargetkan pelancong dari generasi Z dan milenial dengan mengedepankan konsep akomodasi yang youthful, design inspired, dan warmth, memadukan teknologi pintar dan harga terjangkau.

Perubahan strategi ini terbukti menghantarkan perusahaan mencapai break even point (BEP) atau tidak lagi merugi.

“Melalui implementasi strategi dan fundamental bisnis yang berfokus kepada property owners dan customers, kami berhasil memenuhi janji kami untuk mencapai BEP di tahun 2022,” ujar Regional VP Marketing RedDoorz Henry Manampiring.

Selain Sans Hotel, RedDoorz juga memiliki Urbanview Hotel untuk para urban traveler, Sunerra Hotel yang cocok bagi keluarga yang menginginkan layanan berkelas, KoolKost yang cocok untuk akomodasi jangka panjang, serta The Lavana yang akan segera diluncurkan. Selama tujuh tahun beroperasi, RedDoorz telah mengakomodasi sekitar 3 ribu properti di 257 kota di seluruh Indonesia.

Country Operation Head OYO Indonesia Hendro Tan mengungkapkan, “Tren perjalanan saat ini menunjukkan bahwa wisatawan mencari tempat menginap yang nyaman, sehingga permintaan pada akomodasi premium diperkirakan akan naik secara signifikan.”

OYO sendiri disebut tengah menggenjot akomodasi di segmen bisnis dan premium di Indonesia sebagai core market-nya di Asia Tenggara dan global. “Indonesia menjadi kunci dari rencana pertumbuhan bisnis dalam skala global, OYO telah membuktikan transformasinya, dan berfokus pada properti premium,” tegasnya.

Beberapa pilihan akomodasi segmen premium OYO, termasuk Townhouse OAK, Townhouse, Collection O, dan Capital O. “Kami juga ingin menjalin kemitraan yang kuat dengan pelanggan kami di kota-kota bisnis dan kota tujuan rekreasi, dengan penetrasi yang lebih kuat ini kami yakin untuk terus menambah portofolio kami untuk memenuhi kebutuhan pelanggan, serta menerapkan lokalisasi produk dan layanan,” tutupnya.

Dengan konsep yang berbeda, bobobox menyasar pasar hotel bujet di Indonesia dengan menawarkan layanan hotel kapsul yang mengutamakan efisiensi ruang. Didirikan pada 2018, bisnis hotel kapsul Bobobox telah melejit dengan total okupansi sebanyak 922 kamar di 16 lokasi yang tersebar di sejumlah kota besar di Indonesia.

Perusahaan juga memiliki cabang premium yang diberi nama bobocabin. Tahun ini, Bobocabin menjadi fokus ekspansi Bobobox dengan menjangkau lebih banyak daerah di Indonesia, diantaranya Padusan, Jawa Timur, dan Ubud, Bali. Harapannya, ekspansi yang dilakukan Bobobox dapat berkontribusi terhadap perekonomian serta pemberdayaan sosial daerah setempat.

Tantangan dan peluang

Industri pariwisata memang sempat mengalami titik terendah pada awal pandemi yang memicu pembatasan mobilitas masyarakat secara besar-besaran. Pada 2020, salah satu pelaku industri, Airy, memutuskan untuk menutup bisnis secara permanen setelah dilaporkan telah memberhentikan 70 persen jumlah karyawannya.

Hal ini juga menimpa pelaku industri lainnya seperti OYO yang mencatat tingkat okupansi mitra hotel anjlok sebanyak 60%. Tidak hanya kondisi fisik, mental pun juga terdampak. RedDoorz sendiri sempat meluncurkan program Hope Hotline untuk menyediakan layanan sesi penyuluhan kepada mitra secara online.

Di samping pandemi, CEO Bobobox Indra Gunawan juga mengungkapkan bahwa selama beberapa dekade, ada beberapa hal yang masih menjadi penghambat terbesar dari bisnis akomodasi, seperti modal yang tinggi, standar yang tidak konsisten, dan profitabilitas yang rendah. “Hal inilah yang ingin kami lawan di Bobobox,” tegasnya.

Selain skena jaringan hotel kapsul, bobobox juga menawarkan model bisnis kemitraan untuk investor yang berminat masuk ke bisnis bobobox. Mereka dapat terlibat pendanaan proyek, maupun bekerja sama terkait kepemilikan lahan.

Di tengah isu perlambatan ekonomi global, perekonomian nasional terus menunjukkan resiliensi dan beranjak pulih lebih cepat. Hal tersebut tercermin dari pertumbuhan ekonomi Indonesia pada Triwulan IV-2022 yang tumbuh solid sebesar 5,01% (yoy). Pertumbuhan ekonomi Indonesia di sepanjang tahun 2022 bahkan mencapai 5,31% (ctc), kembali mencapai level sebelum pandemi.

Melihat hal ini, Kementrian Pariwisata dan Ekonomi Kreatif juga optimistis bahwa Indonesia memiliki potensi wisatawan domestik yang cukup besar untuk menyokong industri pariwisata tanah air. Tahun ini, pemerintah telah menargetkan sekitar 1,2-1,4 miliar pergerakan perjalanan wisatawan domestik serta 3,5-7,4 juta kunjungan wisata mancanegara.

Pada awal Februari 2023, Badan Pusat Statistik (BPS) Indonesia mengumumkan total 5,47 juta kunjungan wisatawan mancanegara pada tahun 2022 penuh. Angka ini memang masih jauh dari total kunjungan sebelum Covid-19 sebanyak 16,11 juta wisatawan pada 2019. Namun, krisis COVID-19 telah merusak jumlah wisatawan Indonesia secara struktural. Maka dari itu, dibutuhkan waktu yang tidak sebentar dan proses yang tidak instan untuk bisa pulih secara menyeluruh.