Bindcover adalah platform insurtech yang mencoba memberikan kemudahan untuk pialang dan perusahaan asuransi untuk dapat saling terhubung.

Inspirasinya datang ketika Victor Roy selaku Founder & CEO Bindcover datang mengunjungi London tahun 2018. Di sana ada Lloyd’s, yakni sebuah market asuransi/risiko terbesar di dunia — konsepnya mirip bursa, hanya saja difokuskan untuk prospek asuransi. Di dalamnya mempertemukan broker/pialang asuransi dan perusahaan asuransi. Dari sana Lloyd’s mampu mengakomodasi berbagai kebutuhan asuransi yang unik, mulai dari asuransi kapal Titanic sampai produk kendaraan listrik masa kini seperti Tesla.

Namun ketika mendalami proses bisnisnya, Victor melihat ada potensi digitalisasi yang dapat memberikan efisiensi. Ketika perusahaan hendak melakukan placement, dokumen yang harus disiapkan dan dibawa sangat banyak — bertemu secara face to face. Proses tersebut masih dirasa manual, komputerisasi hanya dilakukan pada tahap pencatatan.

Pada saat pulang ke Indonesia, tercetuslah ide untuk Lloyd’s versi digital untuk menjadi wadah bagi pialang dan perusahaan untuk menjalankan bisnisnya. Di pasar lokal pun, berdasarkan pengalaman Victor di industri asuransi sejak 2004, ia melihat bahwa ketika bisnis besar (terkenal dengan asuransi kebakaran) menginginkan produk asuransi prosesnya tidak bisa semudah mencari asuransi mobil atau jiwa. Misalnya untuk asuransi yang mampu meng-cover jaminan kecelakaan kebakaran di suatu pabrik — risiko tersebut unik dan perusahaan penyedia asuransi biasanya harus melakukan kalkulasi kustom untuk mengakomodasinya.

“Contohnya ada orang punya pabrik furnitur, ketika ingin mendapat produk asuransi kebakaran biasanya isu pertama yang dihadapi mereka bingung harus menghubungi siapa, ketika datang ke situs perusahaan asuransi pun kadang tidak bisa dihubungi untuk berdiskusi intens, bahkan tidak sedikit yang kesulitan mencari tahu perusahaan mana yang mau menyediakan produk asuransi tersebut karena kayu itu termasuk risiko tinggi. Ketika sudah dapat pun, kadang perhitungan harga juga tidak transparan — sulit mencari pembanding, karena risikonya unik,” jelas Victor.

Ia melanjutkan, “Begitu dapat pialang atau agen, biasanya dokumen yang harus disiapkan banyak sekali, mulai dari legalitas PT, ukuran bangunan, produksi dll. Dan ketika sudah selesai pemberkasannya, untuk dapat harga biasanya bisa memakan waktu berbulan-bulan. Itulah pain point-nya, entri datanya susah, cari datanya susah, negosiasinya kompleks, harganya tidak transparan, hingga kapasitasnya kurang.”

“Dan pain point paling penting sebenarnya saat proses klaim. Karena jika kita melihat di situs, produk asuransi berlomba menjadi yang paling murah, padahal yang terpenting adalah bagaimana mereka menangani klaim,” imbuhnya.

Solusi yang dihadirkan Bindcover

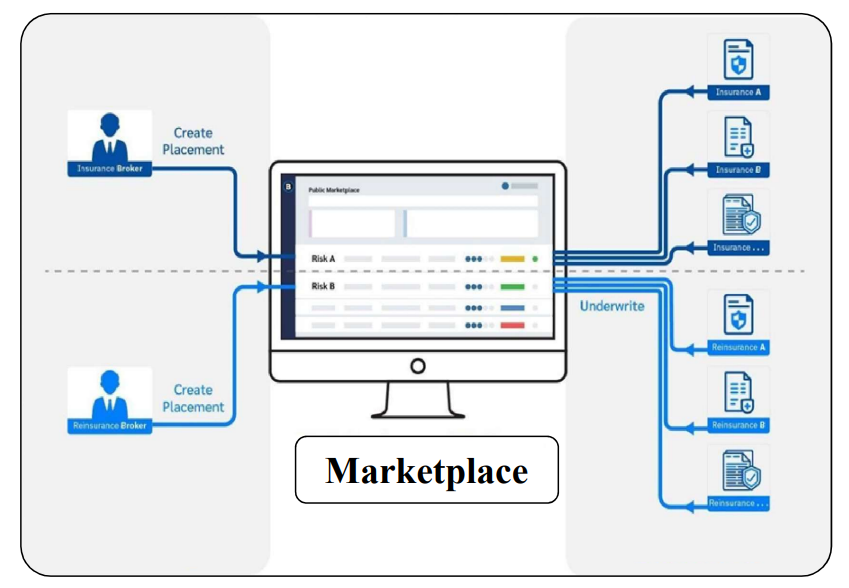

Saat ini Bindcover telah tercatat dalam Inovasi Keuangan Digital di OJK untuk klaster Insurance Broker Marketplace. Sesuai yang didefinisikan OJK, Insurance Broker Marketpalce adalah platform bersama yang bersifat tertutup dan diperuntukkan untuk komunitas badan usaha berizin asuransi; mulai dari pialang asuransi/reasuransi dan perusahaan asuransi/reasuransi.

Di dalam platform web Bindcover, terdapat banyak pialang dan perusahaan yang bisa mendaftar. Pialang dapat mengunggah berbagai prospek klien dengan risiko-risiko unik di dalamnya, kemudian perusahaan asuransi bisa melihat dan menimbang untuk memfasilitasi kebutuhan tersebut. Semua proses administrasi tercatat dan didokumentasikan di platform — baik dari sisi pialang yang mengunggah data klien ataupun perusahaan yang mengelola transaksi. Tujuan utamanya, Bindcover ingin menjadi layanan “satu pintu”.

Fitur lain yang turut disuguhkan memungkinkan antara pialang dan perusahaan asuransi melakukan negosiasi di platform. Hal ini dinilai Viktor menjadi aspek penting karena terkait kepatuhan — bisnis asuransi adalah salah satu yang diregulasi ketat. Komunikasi yang disajikan pun menyeluruh. Misalnya, seorang pialang yang mengunggah profil risiko di platform bisa mengetahui perusahaan mana saja yang mengunduh data tersebut dan kapan, sehingga dapat melakukan follow-up lebih lanjut. Biasanya kalau melalui email atau telepon menjadi kurang terstruktur pencatatannya.

Bindcover juga tengah mengembangkan teknologi berbasis AI untuk menyediakan data pendukung dalam proses penilaian risiko suatu bisnis. Misalnya dengan melakukan crawling data-data dari internet yang relevan terkait dengan bisnis tertentu yang akan menjadi klien asuransi. Namun untuk saat ini manajemen risiko memang masih manual, baik pencatatan data dan analisisnya — khususnya untuk risiko yang nilainya besar.

Sudah dapat pendanaan pre-seed

Saat ini model bisnis Bindcover adalah B2B. Lebih lanjut Victor menceritakan, mereka punya dua revenue stream yang dijalankan. Pertama, mengenakan biaya per polis dengan nilai yang bergantung dari premi yang berhasil di-underwriting. Untuk polis yang bernilai di bawah 2 juta, Bindcover tidak mengenakan biaya.

Sementara model kedua, ada sharing fee dari pialang yang mendapatkan inquiry klien dari Bindcover. Tidak dimungkiri, dengan adanya layanan digital beberapa perusahaan juga mencoba memesan kebutuhannya melalui Bindcover. Namun demikian, karena bukan pialang (tidak memiliki lisensi broker), yang biasa dilakukan ialah meneruskan inquiry tersebut ke mitra yang terdaftar di platformnya.

“PT kami berdiri akhir 2018. Setahun setelahnya kami masih terus mencari bentuk dan mengembangkan platform, hingga pada Februari 2020 mendapatkan izin IKD dari OJK. Sayangnya setelah siap beroperasi malah dihadapkan dengan pandemi. Namun demikian di Juli 2020 soft-launching tetap diadakan. Setelah satu tahun berjalan, angkanya tidak jelek, sampai akhir Juli 2021 ada 18 perusahaan pialang yang masuk ke Bindcover dari total 159 yang ada; lalu ada 22 perusahaan asuransi dari 70 general insurance company yang ada di Indonesia. Secara bisnis yoy juga peningkatannya sampai 100%, ” ujar Victor.

Bindcover juga sudah mendapatkan pendanaan pre-seed pada Juli 2021 lalu dari Loyal Ventures yang berbasis di Kanada. Awal tahun 2022 ini perusahaan juga mulai melakukan penggalangan dana untuk mengakselerasi bisnis yang tengah dikerjakan.

“Selain itu tahun ini kami mau memastikan ke regulator bentuk yang lebih firm dari model bisnis ini, agar memiliki standpoint yang lebih jelas. Karena 2022 ini kami berencana ekspansi partnership ke B2B2C, salah satunya dengan masuk ke ekosistem finansial menggandeng perbankan. Selain itu, kami juga akan berkolaborasi dengan startup yang memiliki basis pengguna UMKM,” imbuh Victor.

Mantap bermain di segmen bisnis

Di saat insrutech lain berlomba memenangkan pasar konsumer dengan menghadirkan produk asuransi mikro atau digitalisasi keagenan, Bindcover memilih fokus ke segmen bisnis. Victor punya alasan kuat terkait hal ini.

“Saat ini GDP rata-rata kita $4000 per tahun, dari penghasilan yang ada belum ada kebutuhan untuk memiliki asuransi. Jarang ada orang yang nilai membeli asuransi tanpa di paksa. Selain dari sisi income, literasi finansial berkaitan dengan asuransi masih sangat rendah, kalau tidak salah di kisaran 14%. Bagi saya ini sulit, apalagi jika ingin masuk ke pasar yang lebih mikro di daerah. Mungkin momentumnya di beberapa tahun lagi. Sementara untuk segmen bisnis, secara mendasar kebutuhan proteksi bakalan ada; dengan daya beli yang stabil juga,” ujarnya.

Victor juga mencoba melihat dari kebutuhan pasar di global, platform ini berpotensi untuk dibawa ke kancah regional. Pasalnya kondisinya saat ini baru ada 70an perusahaan asuransi dan 5 perusahaan reasuransi di Indonesia. Saat kapasitasnya kurang, maka pemain dari luar dapat masuk ke Indonesia. Ini akan menjadi fokus berikutnya dari Bindcover, mengembangkan reasuransi — saat ini juga masih mengeksplorasi perizinannya. Menarinya ke beberapa negara aksesnya juga sudah terbuka, misalnya Jepang, Australia, dan Amerika Serikat yang akan memudahkan saat melakukan ekspansi bisnis.