Perjalanan saat merintis perusahaan memang perlu jatuh bangun, harus warna warni karena tidak selalu berjalan mulus. Ada yang butuh waktu bertahun-tahun ada juga yang dalam waktu cepat langsung melejit. Pelajaran yang pasti dibutuhkan adalah dalam membangun perusahaan butuh talenta terbaik, produk yang konsumen butuhkan, pemasaran tepat, dan tentunya modal yang kuat.

Tercatat menjadi perusahaan terbuka (tbk) di bursa, go public atau juga dikenal IPO (Initial Public Offering) adalah salah satu cara mendapatkan modal. Perusahaan pada umumnya melirik potensi tersebut karena ada kemudahan untuk mendapatkan tambahan dana segar dalam waktu relatif cepat.

Opsi tambah dana segar juga variatif, bisa berutang dengan menerbitkan surat utang atau mengeluarkan saham baru berbentuk rights issue. Kinerja perusahaan terbuka yang mentereng, tentunya akan menarik para investor publik untuk berinvestasi. Cek saja daftar perusahaan yang masuk dalam saham blue chip, seperti BCA, BRI, Bank Mandiri, Telkom, Astra International, Unilever, Indofood, HM Sampoerna, dan lainnya.

Saham blue chip adalah saham yang berada di papan atas dengan angka kapitalisasi pasar yang besar. Umumnya mereka sudah lama tercatat, memiliki kinerja stabil, aset besar, dan telah dikenal secara luas sebagai pemimpin pasar di sektornya.

Agar pasar bursa semakin bergairah, Bursa Efek Indonesia (BEI) dan OJK aktif dalam mendorong perusahaan untuk mencatatkan sahamnya, termasuk startup atau yang diklasifikasikan sebagai perusahaan teknologi. Segala jurus dilakukan untuk menarik para founder startup tertarik agar tercatat sebagai perusahaan terbuka, hingga upaya yang terbaru adalah rencana membuat papan akselerasi.

Sejak geliat startup membahana di Indonesia, termasuk mencuatnya empat perusahaan teknologi yang memperoleh status unicorn, baru ada tiga (menyusul Passpod pada akhir tahun) yang sudah melantai. Mereka adalah Kioson, MCASH, dan NFC telah tercatat di papan pengembangan. Dua perusahaan yang terakhir tergabung dalam grup Kresna Graha Investama.

Kioson memanfaatkan momentum sebagai perusahaan teknologi pertama yang melantai. Sahamnya sudah diperdagangkan sejak 5 Oktober 2017. MCASH menyusul kurang dari sebulan kemudian, pada 1 November 2017, kemudian NFC pada 12 Juli 2018.

Minimnya minat startup, menurut Ekonom Indef Bhima Yudhistira dikaitkan persyaratan yang rumit dan mahal, termasuk biaya valuasi dan audit. Pada dasarnya startup menghindari keterbukaan keuangan secara berlebihan. Ada kekhawatiran publik atau kompetitor bisa mengetahui isi dapur startup, baik dari kondisi keuangan dan strategi manajemen.

“Mereka juga ingin agar intervensi investor dilakukan secara terbatas, misalnya soal pengelolaan operasional diserahkan kepada manajemen yang dipilih oleh si founder. Kalau perusahaan terbuka, pasca IPO harus mau direksinya dipilih oleh publik. Artinya peran founder jadi berkurang,” ujar Bhima kepada DailySocial.

“Sampai valuasinya menyentuh level tertentu, baru [startup] terpikirkan untuk IPO,” sambungnya.

IPO tidak identik dengan exit strategy

Seringkali IPO diasosiasikan sebagai exit strategy buat startup. Selain IPO, exit strategy lainnya yang umum dilakukan adalah merger & akuisisi (M&A), menjual perusahaan, menjadi “cash cow“, atau yang terparah dilikuidasi dan tutup.

Banyak contoh yang telah terjadi di Indonesia tentang exit strategy ini. Yang cukup terkenal adalah merger antara Berniaga.com dan Tokobagus menjadi OLX Indonesia, akuisisi Tiket.com oleh Blibli, atau akuisisi Lazada oleh Alibaba.

Bhima berpendapat IPO adalah exit strategy bagi founder untuk menjual sebagian kepemilikan sahamnya, sementara Co-Founder & Managing Partner East Ventures Willson Cuaca menganggapnya bukan sebagai awal, bukan juga exit, melainkan milestone startup.

Bukan awal karena IPO terjadi setelah perusahaan sudah beroperasi sekian lama. Bukan exit pula karena IPO hanyalah salah satu cara penggalangan dana. Setelah IPO, perusahaan bakal terus berjalan untuk menjadi lebih besar.

“Beda pre-IPO dan post-IPO bagi perusahaan hanya di shareholder-nya. Kalau pre-IPO pemiliknya private, sedangkan post-IPO adalah publik. Sementara bagi investor, IPO memberikan pilihan likuiditas ke investor,” terang Willson.

Bagi tiga perusahaan yang sudah IPO, aksi korporasi ini dianggap sebagai langkah awal untuk jadi lebih besar. Bagi Co-Founder dan CEO Kioson Jasin Halim, IPO merupakan strategi yang sedari awal tidak pernah terlintas saat pertama kali merintis perseroan pada 2015.

Kioson awalnya memperoleh pendanaan dari Mitra Komunikasi Nusantara (MKNT) pada pertengahan tahun lalu untuk tahapan Pra-Seri A. Sempat pula perseroan bertemu dengan investor untuk memulai penggalangan dana mulai dari VC, PE, sampai korporat. Tidak ada satupun yang berjodoh lantaran ada beberapa ketidakcocokan, salah satunya penghitungan valuasi.

Pasca MKNT masuk, lalu Kioson terbantu dengan jaringan yang mereka miliki untuk mempelajari apakah IPO memungkinkan buat startup, apakah ada aturan yang menghambat, dan sebagainya.

“Sebab bisa dibilang, saat itu kami sedang dalam posisi mencari dana segar dalam waktu singkat. Sementara lewat VC itu lama cepatnya di luar kontrol kita. Kebetulan ada momentum pas, belum ada startup yang IPO, regulator mulai gencar dorong startup, pemerintah dorong e-commerce. Itu momentum yang sangat berperan,” terang Jasin.

Managing Director Kresna Graha Investama (KREN) Suryandy Jahja mengamini pendapat Willson. Jahja melihat IPO adalah milestone untuk kesempatan tumbuh lebih besar. Oleh karena itu KREN cukup aktif mendorong anak-anak usaha di bawahnya untuk terdaftar di bursa.

Secara rutin pihak KREN melakukan review mana saja yang dianggap siap. Bila ada akan segera didorong. Pertimbangan lainnya juga dilihat dari berbagai metrik. Apakah secara fundamental sudah siap untuk IPO, siap untuk ekspansi, dan yang tak kalah penting ada keinginan untuk tumbuh dengan profil yang bagus.

Ketika sudah terdaftar, ada tanggung jawab yang harus diemban kepada investor institusi maupun ritel. Mereka harus selalu transparan dan menjunjung tinggi tata kelola perusahaan yang baik (good corporate governance / GCG). Kedua hal tersebut kadang terlupakan dan diabaikan pelaku startup.

“KREN tidak sembarangan dalam mendorong anak usahanya untuk listed. Hanya yang sudah siap dan dalam waktu dekat sudah profitable agar mereka punya funding yang kuat. Setiap tiga bulan kami selalu periksa kinerja mereka,” kata Jahja.

“Jadi menurut kita IPO adalah langkah awal untuk perusahaan untuk mulai tumbuh. Kita percaya sekali perusahaan bisa tumbuh lebih cepat karena ada dana segar dari IPO yang bisa langsung dipakai. Kalau perusahaan bagus tapi enggak punya uang untuk ekspansi, masa minta terus ke Kresna,” tambah Jahja yang juga menjadi Direktur di MCASH dan Komisaris Utama di NFC.

Perjalanan pasca IPO

Hari ini Kioson menandai tahun pertamanya tercatat sebagai perusahaan terbuka. Sekadar mengingat kembali, Kioson melepas 150 juta saham atau sekitar 23,07 persen dari total modal ditempatkan dan disetor penuh setelah pelaksanaan IPO. Harga saham Kioson ditawarkan senilai Rp300 saham dan memperoleh dana segar Rp45 miliar. Di awal Oktober ini, kapitalisasi pasar Kioson sudah berada di atas Rp2 triliun.

Jasin mengungkapkan, semenjak IPO yang paling dirasakan adalah visibilitas Kioson semakin meningkat, apalagi menyandang startup digital pertama yang berhasil IPO. Keuntungan tersebut dimanfaatkan untuk bermitra dengan banyak pihak agar kinerja perseroan terus membaik.

Melihat laporan keuangan di Q2 2018, Kioson meraup laba bersih Rp4,8 miliar. Penjualan bersih sebesar Rp1,27 triliun dari periode yang sama di tahun sebelumnya Rp47,7 miliar. Kenaikan selaras dengan total aset perseroan menjadi Rp263,9 miliar atau naik 5,69%.

Penjualan terbesar dikontribusikan dari produk digital Rp1,27 triliun, disusul oleh produk e-commerce Rp5,38 miliar. Meski demikian, beban pokok penjualan juga naik Rp1,25 triliun dari sebelumnya Rp45,75 miliar.

“Makanya kami terus perbaiki performa bisnis Kioson, sebab ini sesuatu yang harus diperhatikan karena pegang mandat dari publik untuk membaguskan perusahaan,” ujar Jasin.

Perseroan makin variatif dalam menghadirkan produk-produknya. Yang terakhir adalah layanan OTA yang bisa dibeli masyarakat lewat agen Kioson dan melakukan top up produk uang elektronik.

“Secara vertikal dan horizontal kami akan terus menghadirkan berbagai produk untuk masyarakat dan semakin menarik buat agen. Kami mau jadi yang terlengkap dengan harga yang terjangkau.”

Sementara MCASH menjual saham baru sebanyak 25% atau setara dengan 216,98 juta saham ke publik dari modal yang disetor penuh. Saat itu saham dijual seharga Rp 1.385 per lembar. Alhasil dana segar yang diterima lebih dari Rp300 miliar. Kapitalisasi MCASH kini menembus angka Rp3 triliun.

“MCASH sejak listed tahun lalu tumbuh dengan persentase yang eksponensial, jauh di atas proyeksi. Revenue tumbuh berkali-kali lipat, profit bagus. Justru sesudah listed, perusahaan jauh lebih kuat dan bagus. Kita bisa dapat peluang bisnis yang banyak, orang-orang banyak kenal kita, padahal sebelum listed peluang tersebut tidak ada,” ujar Jahja.

Berdasarkan kinerja semester I 2018, laba bersih perseroan melesat jadi Rp45,05 miliar padahal di periode yang sama tahun lalu hanya Rp3,79 miliar. Pendapatan menjadi Rp1,83 triliun dari sebelumnya Rp474,86 miliar. Sementara aset tumbuh menjadi Rp745,1 miliar dari akhir 2017 sebesar Rp568,4 miliar.

Distribusi MCASH tersebar di ratusan titik lewat empat kanal penjualan utama: kios digital, jaringan wholesale, kasir, dan app/chatbot. Kios digital berhasil menembus 1.700 unit tersebar di berbagai titik, sedangkan agen digital juga naik menjadi 36 ribu orang.

MCASH menjual berbagai konten digital, mulai dari voucher games, restoran, pulsa & paket data, dan lainnya. Diklaim transaksi harian MCASH pada Juni 2018 sekitar 340 ribu, bahkan pernah tembus 505 ribu transaksi.

Untuk NFC, meski baru melantai, perseroan mempublikasikan kinerja per kuartal I 2018. Pendapatan tumbuh 15,8 kali lipat menjadi Rp265,24 miliar secara year-on year, sementara pendapatan bersih tercatat di angka Rp2,54 miliar. Aset tumbuh 233,6% secara year-on-year menjadi Rp77,15 miliar.

NFC menawarkan harga saat hari pertama listed seharga Rp1.850 per lembar. Sebanyak 25% saham baru dilepas dari total saham atau setara 166,67 juta saham. Dari situ, NFC mengantongi dana IPO sebesar Rp308,33 miliar. Sejak listed di 12 Juli 2018, kapitalisasi pasar NFC kini berada di angka Rp1,6 triliun.

NFC bergerak di bisnis digital dengan dua lini bisnis utama, yakni phone credit exchange, yang merupakan platform marketplace pulsa digital, dan layanan streaming TV Oona bersama Telkom.

Jahja mengatakan, “Banyak hal yang sudah terjadi dan akan terus terjadi ke depannya. Setiap direksi dituntut untuk terus berinovasi, kolaborasi, dan fokus pada hasil. Ini akan terus dilakukan pasca IPO.”

Mendapatkan dana segar dari publik dalam waktu sekejap harus dibayar dengan tanggung jawab yang tak kalah besar. Salah satu tanggung jawab yang diemban, seperti dikatakan Jahja, adalah harus selalu transparan dan menjunjung tinggi tata kelola perusahaan yang baik.

Setiap tiga bulan sekali perusahaan terbuka harus menggelar paparan publik mengumumkan soal kinerja, memakai jasa auditor dan konsultan untuk laporan keuangan, dan menyebar informasi ke publik memastikan semua pihak menerima informasi yang sama.

“Punya akses funding yang jelas, pembukuan bisa rutin dilihat, masuk radar internasional, dan setiap hal yang kita kerjakan publik harus tahu karena wajib untuk transparan. Negatifnya menurut saya hampir enggak ada, cuma harus mau lebih repot saja karena harus cerita ke publik. Tapi itu enggak masalah,” kata Jahja.

Ketiga perusahaan menolak untuk memberi tahu rencana terdekat kapan aksi korporasi akan diselenggarakan. Alasannya karena ingin mencegah terjadinya spekulasi pasar.

“MCASH dan NFC belum ada rencana sama sekali untuk rights issue atau lainnya. Kita masih punya banyak cash,” ungkap Jahja.

Jasin menambahkan, “Belum bisa kita bahas sekarang. Lagipula kami tidak ingin sembarang kasih info.”

Pergerakan saham perusahaan teknologi

Terasa tanggung apabila kita belum membahas pergerakan saham ketiga perusahaan teknologi ini, meski belum bisa dikatakan adil karena tidak bisa mengangkat dari segi fundamentalnya. Sebab umumnya minimal butuh dua tahun sejak listed untuk melihat secara utuh kinerjanya.

Analisa fundamental itu dimaksudkan agar kita tahu bahwa apakah perusahaan itu memang menguntungkan dan layak untuk dibeli sahamnya. Kendati demikian, masih memungkinkan untuk membahas sekelibat sisi analisis teknikalnya.

Tujuan mempelajari analisis teknikal adalah untuk menentukan kapan harus masuk atau keluar pasar. Technical Analyst Panin Sekuritas William Hartanto membantu menjelaskan bagaimana prospek ketiga saham ketiga perusahaan saat ini dan ke depannya.

Pertama, pergerakan saham Kioson cenderung menurun, volume perdagangan hampir tidak ada dalam sebulan ini. Hal ini menunjukkan bahwa saham perusahaan ini sedang tidak likuid.

Di sisi lain, MCASH berpotensi menguat secara teknikal. “MCASH masih bagus secara teknikal,” terangnya.

Terakhir untuk NFC terjadi tren menurun. Penurunan ini dianggap lumrah karena NFC baru listed dan kenaikannya pada awal listing sangat “liar”.

“Jadi saat ini harga baru menyesuaikan kondisi yang sebenarnya, memang ada unsur fundamental [penyebab harga saham turun]. Tapi bukan karena fundamentalnya jelek, harga penyesuaian saja.”

Bhima mengamini pendapat William. Saham Kioson sangat fluktuatif berbentuk kurva U terbalik.

“Ini memang ciri khas saham startup yang listing di bursa. Begitu juga NFC dari puncaknya 3.100 (13/7), pasca IPO kini hanya dihargai 2.650 (24/9). Ada koreksi yang signifikan,” terang Bhima.

Menurut Bhima, MCASH dianggap memiliki potensi kenaikan saham yang bagus karena solusi bisnis yang ditawarkannya. Perusahaan mengembangkan kios digital dan menawarkan berbagai produk digital, seperti top up, OTA, dan voucher digital.

“Bisnis startup yang bersinggungan dengan fintech secara umum lebih menggiurkan karena turn over keuntungannya lebih cepat dibandingkan jenis bisnis lainnya.”

Mendorong gairah lewat papan akselerasi

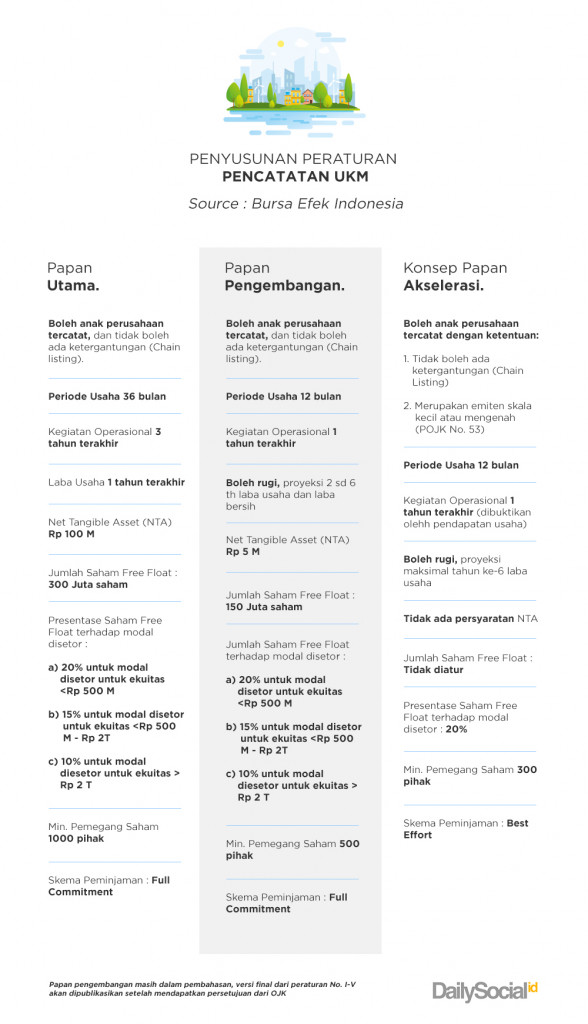

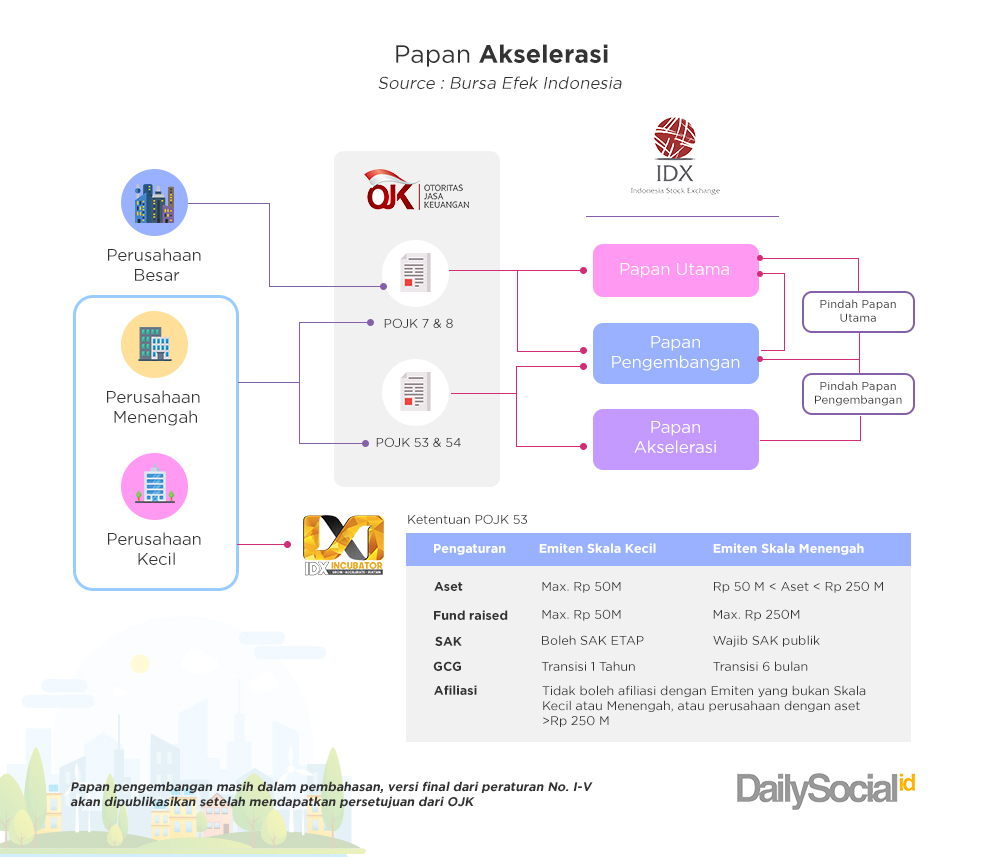

OJK dan BEI terus mendorong agar pasar modal semakin atraktif untuk para investor. BEI merevisi aturan papan akselerasi untuk mempermudah UMKM dan startup digital terdaftar di bursa. Inisiasi ini adalah buah POJK No. 53 dan 54 yang terbit tahun lalu, meliputi pengaturan tentang aset maksimal (net tangible asset).

Papan akselerasi adalah papan pencatatan yang didesain khusus untuk UMKM dan startup digital berdasarkan kriterianya yang berbeda dibandingkan perusahaan pada umumnya. BEI sebelumnya sudah membuat aturan soal papan akselerasi, tetapi kini sudah direvisi dengan mempertimbangkan banyak masukan dari berbagai stakeholder.

Direktur Penilaian Perusahaan BEI I Gede Nyoman Yetna menyebut revisi tersebut sudah disampaikan ke OJK. Diharapkan papan ini sudah bisa diberlakukan sebelum tutup tahun ini. Menurut revisi terbaru, BEI banyak memangkas regulasi yang dianggap terbelit-belit dan memakan waktu lama.

Satu di antaranya adalah Pernyataan Standar Akuntansi Keuangan (PSAK). Untuk papan akselerasi, panduan yang digunakan adalah PSAK Entitas Tanpa Akuntabilitas Publik (ETAP) yang sifatnya lebih sederhana. Sementara perusahaan di papan utama dan pengembangan menggunakan PSAK umum.

Di papan pengembangan, persyaratan soal standar GCG juga kental. Harus mencantumkan jumlah direksi, komisaris, dan perangkat lainnya. Hal tersebut tidak sesuai dengan karakteristik startup digital.

“Startup itu kan pemula, jadi karakteristiknya mikir bisnisnya dulu, bagaimana validasinya di market dan mempertahankan ide. Boro-boro pada tahap awal sudah mikirin hidup perusahaannya. Sehingga yang diambil adalah PSAK ETAP,” ujar Nyoman.

Berikutnya dari sisi laba usaha yang diperoleh. Sebelumnya untuk papan pengembangan, perusahaan diwajibkan untuk memperoleh laba pada tahun kedua. Di papan akselerasi diputuskan periode yang diperlukan untuk mencapai kondisi laba adalah enam tahun setelah terdaftar.

Persyaratan untuk listed di papan akselerasi juga ditentukan berdasarkan besaran aset, hanya saja untuk metrik ini BEI mengusulkan agar memakai total aset, bukan dari net tangible asset. Pertimbangan ini diambil karena dalam startup itu umumnya lebih banyak memiliki intangible asset (aset tak berwujud) daripada aset fisiknya.

“Dulu itu kita masih coba bangun ekosistem untuk perusahaan yang established dulu untuk listed. Sekarang startup digital yang ke depannya kita lihat akan jadi penggerak ekonomi negara. Makanya sekarang kita pakai jargon ‘Pasar Modal untuk Semua’.”

Selain memberi kemudahan untuk startup bisa listed, tak lupa peraturan baru menyiapkan perlindungan untuk para investor. Pemberitahuan kepada investor sebelum menggelar IPO harus menyebutkan bahwa penawaran saham ini disesuaikan dengan POJK No. 53 dan 54 tahun 2017 dan dicatatkan dalam papan akselerasi. Ini menandakan bahwa perusahaan tersebut adalah UMKM dan startup digital.

Berikutnya bakal ada kode ticker khusus yang bakal disematkan di calon perusahaan terdaftar. Umumnya kode ticker terdiri atas empat huruf. Dua langkah tersebut diharapkan jadi penunjuk perlindungan investor, juga memastikan saham yang diperdagangkan tetap likuid.

“Investor pun akan kita ubah paradigmanya agar paham bahwa karakteristiknya ini beda dengan perusahaan pada umumnya yang tercatat di papan utama dan pengembangan. Cara melihat prospeknya bukan dari segi fundamentalnya, tapi dari ekspektasi terhadap prospek masa depan.”

Nyoman berharap papan akselerasi ini akan mempermudah opsi pencarian dana segar buat UKM dan startup digital dari pasar modal. Mereka juga tidak menutup potensi menarik perusahaan teknologi yang sudah menyandang status unicorn untuk merealisasikan langkah IPO.

“Tentunya yang kecil [UKM] saja bisa [lewat papan akselerasi], apalagi Go-Jek [untuk IPO].”

Willson memberikan apresiasi terhadap rencana BEI ini. Ia mengatakan, kalau hal ini berhasil, Indonesia akan jauh lebih progresif ketimbang negara lain di Asia Tenggara.

“BEI juga perlu membuat tim konsultasi khusus untuk IPO. Biaya yang besar untuk IPO biasanya ada di konsultasi keuangan, hukum, dan audit. Kalau ketiga komponen tadi diberi bantuan oleh pemerintah, maka cost-nya bisa jauh lebih murah,” tambah Bhima.

Mengambil keputusan untuk terdaftar di bursa memang pada akhirnya kembali ke masing-masing pemimpin perusahaan. Memilih terdaftar memerlukan banyak pertimbangan dan persiapan. Setelah IPO pun ada kewajiban yang perlu penuhi secara rutin sebagai bagian dari GCG.

Meskipun demikian, di balik kerumitan tersebut ada kelebihan yang didapat, perusahaan jadi lebih mudah dikenal. Visibilitas meningkat berkali-kali lipat, memancing terjadinya kolaborasi bisnis dengan berbagai pihak.

Investor dari luar negeri dapat dengan mudah mencari perusahaan di portal Bloomberg. Cukup mengetikkan kode ticker sebelum memutuskan membeli saham perusahaan terbuka ini.

Jadi siap besar karena IPO atau tunggu besar dulu baru IPO?