Honest Financial Technologies International (Honest Bank) mendapat investasi strategis dari Orico, perusahaan pembiayaan konsumen asal Jepang, dilansir dari Nikkei Asia. Melalui investasi ini, Orico akan memulai debutnya di Indonesia dengan meluncurkan kartu kredit virtual. Berdasarkan data yang dilaporkan ke Venture Cap, nominal yang disuntik senilai USD$2 juta atau Rp30 miliar.

Dikenal sebagai Orient Corp., Orico adalah grup perusahaan yang memiliki rekam jejak pada layanan keuangan koperasi. Pertama kali diluncurkan di Hiroshima pada 1954. Adapun, produk kartu kredit virtual Orico dan Honest ditargetkan meluncur pada tahun ini.

Operasionalnya akan melibatkan kecerdasan buatan untuk melakukan pemeriksaan kredit, mengonfirmasi identitas pemegang kartu dengan video chat, dan mencegah penipuan. Pengguna bisa mendapatkan kartu dalam waktu tiga menit, tanpa harus membayar biaya tahunan. Selain itu, akan segera hadir layanan pembayaran kode QR yang ditautkan pada kartu.

Sebagai informasi, Honest Bank adalah startup digital dan open banking asal Singapura yang didirikan oleh Peter Panas dan Will Ongkowidjaja (Founding Partner Alpha JWC Ventures) pada 2019. Honest Bank telah mendapat investasi dari sejumlah investor, termasuk XYZ Capital, Village Global ,Insignia, Global Founder Capital (GFC), Alpha JWC Ventures, Digital Horizon, hingga Alumni Ventures.

Untuk debut di pasar Indonesia, Honest Bank mengakuisisi mayoritas saham PT Sahabat Finansial Keluarga (SFK), perusahaan pembiayaan milik PermataBank, dan rebranding menjadi PT Honest Financial Technologies. Pada Maret 2023, PT Honest Financial Technologies memperkenalkan kartu kredit tanpa nomor (numberless) yang dapat digunakan melalui smartphone.

Di Indonesia, Honest beroperasi dengan dua lisensi usaha, yakni sebagai penyelenggara jasa pembayaran dari Bank Indonesia (BI) dan perusahaan pembiayaan yang diawasi oleh Otoritas Jasa Keuangan (OJK).

Dalam wawancara terakhir bersama DailySocial.id, Direktur Utama Honest Dharu Estiningrum mengungkap kartu kredit menjadi entry point yang tepat karena melayani dua aspek penting dalam kehidupan masyarakat, yakni sebagai instrumen pembayaran dan pinjaman. Di samping itu, kartu kredit juga menawarkan fleksibilitas penuh kepada konsumen dalam pembayaran tagihan.

“Kalau hanya pembayaran, kami tidak dapat membantu konsumen [membangun] credit history. Kami membangun disiplin pada pengguna kami supaya mereka bisa siap dengan produk pinjaman selanjutnya. Untuk bisa naik ke jenjang kehidupan yang lebih baik, mereka membutuhkan financial services dari lembaga jasa keuangan formal. Maka itu, pendekatan kami berbeda,” kata Dharu.

Pasar kartu kredit

Di Indonesia, tren penggunaan kartu kredit disebut mengalami fluktuasi dalam beberapa tahun terakhir. Penetrasi pengguna kartu kredit di Indonesia hanya 6%, terendah dibandingkan beberapa negara Asia Tenggara lainnya. Bank Indonesia (BI) mencatat, jumlah kartu kredit yang beredar di Indonesia mencapai 16,58 juta unit pada Juni 2022.

Transaksi kartu kredit selama masa Covid-19 juga berkurang, tetapi nilai transaksinya terpantau meningkat. BI mencatat nilai transaksi kartu kredit di Indonesia sebesar Rp34,37 triliun pada Maret 2023. Jumlahnya naik 10,18% dibandingkan bulan sebelumnya (month-to-month) yang sebesar Rp31,20 triliun.

Dalam meningkatkan transaksi melalui kartu kredit, BI telah menerbitkan beberapa kebijakan. Pertama, mengurangi batas maksimum suku bunga kartu kredit dari 2% menjadi 1,75% per bulan, berlaku mulai Juli 2021. Kemudian, memperpanjang masa berlaku kebijakan nilai denda keterlambatan pembayaran kartu kredit sebesar 1% atau maksimal Rp100.000,00 dari semula 31 Desember 2022 menjadi 30 Juni 2023.

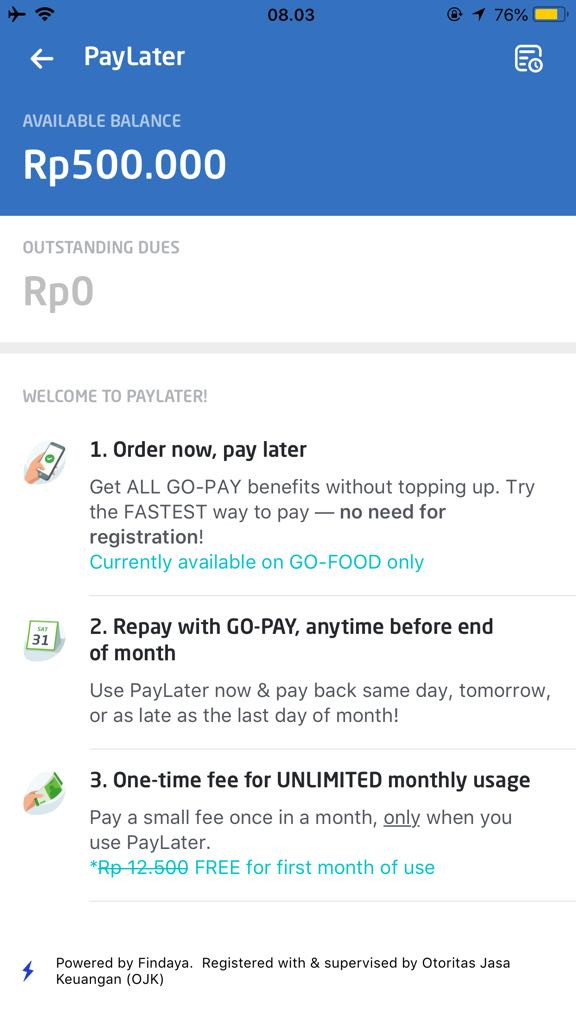

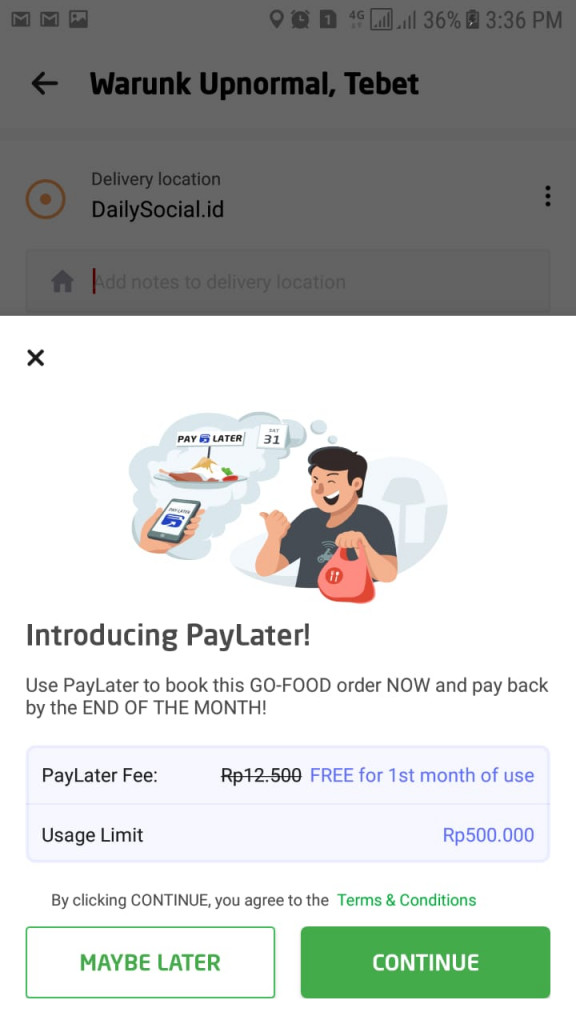

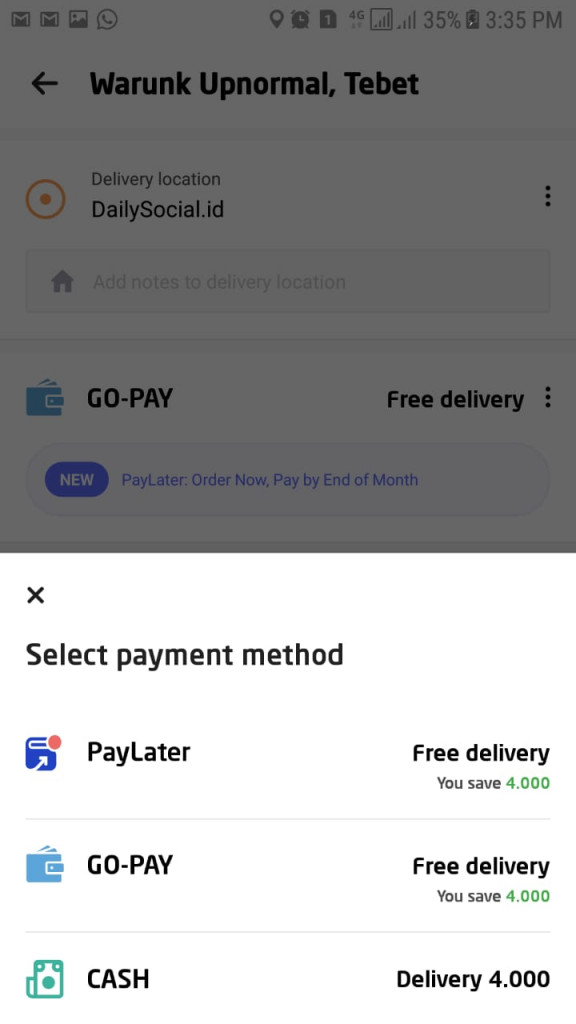

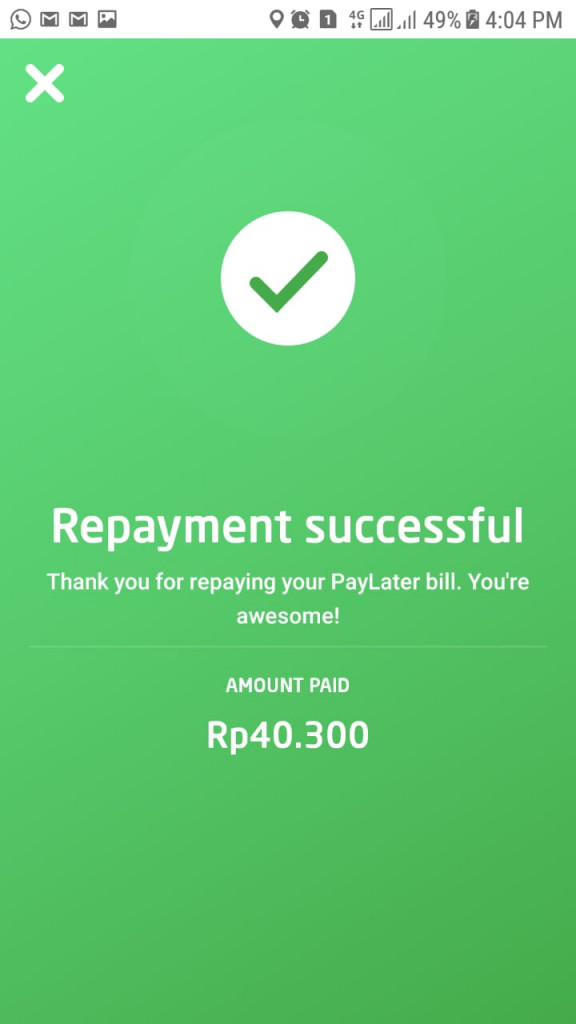

Sebagian besar pemegang kartu kredit Indonesia disebut memiliki pendapatan tahunan melebihi 500 juta, yang dianggap berpenghasilan tinggi. Sementara kelas menengah yang memiliki akses yang lebih sedikit untuk kartu kredit, pembayaran kode QR telah menjadi alternatif yang populer. Konsep berbelanja menggunakan paylater juga tengah naik daun.