Startup fintech paylater Pace sedang mengajukan proses likuidasi, setelah mengajukan penghentian bisnis secara sukarela pada Agustus 2023 karena ada masalah dalam liabilitasnya.

Kabar ini pertama kali diwartakan oleh Vulcan Post mengutip dari dokumen yang diunggah di otoritas setempat Singapura pada 8 September 2023.

Dokumen tersebut menyampaikan, Rapat Umum Luar Biasa telah diselenggarakan pada 29 Agustus 2023 dan disimpulkan bahwa perseroan tidak dapat melanjutkan usahanya karena liabilitasnya.

“[..] dengan demikian Perseroan berakhir secara sukarela [..] dan dengan ini menunjuk gabungan dan beberapa likuidator untuk keperluan penyelesaian urusan perusahaan,” tulis perusahaan.

Belum ada pernyataan resmi yang disampaikan Pace kepada media mengenai kabar tersebut. Akun media sosial dan App Store-nya telah dihujani dengan komentar dari para penggunanya yang kebingungan karena tidak tersedianya layanan penukaran di dalam aplikasinya. Situs Pace juga sudah tidak bisa diakses.

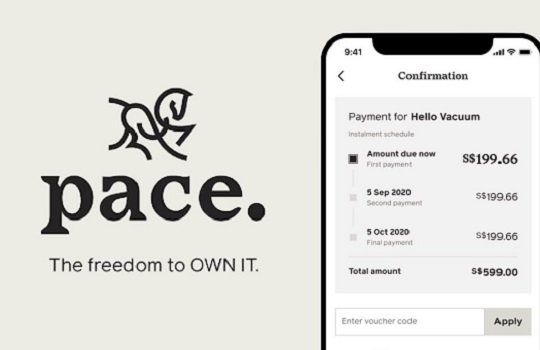

Pace didirikan di Singapura oleh pengusaha kelahiran Indonesia Turochas ‘T’ Fuad pada 2021. Startup ini memungkinkan konsumen untuk membagi tagihan pembelian mereka menjadi tiga kali pembayaran bebas bunga selama 60 hari, melalui pengalaman omnichannel yang membantu konsumen berbelanja secara berkelanjutan.

Langkah tersebut bertujuan untuk menciptakan inklusi keuangan bagi konsumen, sembari membantu mereka mengendalikan dan berbelanja sesuai keinginan dan membantu pedagang memenuhi permintaan konsumen yang meningkat dan meningkatkan efisiensi penjualan. Perusahaan ini belum beroperasi di Indonesia, kabar terakhir mereka hadir di Singapura, Malaysia, Hong Kong, dan Thailand dengan lebih dari 3 ribu titik penjualan.

Pace telah mengumpulkan pendanaan seri A sebesar $40 juta dari sejumlahnya investor, seperti UOB Venture Management, Marubeni Ventures, Atinum Partners, AppWorks, dan serangkaian kantor keluarga dari Jepang dan Indonesia. Vertex Ventures Southeast Asia, Alpha JWC Ventures, dan Genesis Alternative Ventures juga berpartisipasi juga turut berpartisipasi.

Setahun berdiri, perusahaan mengakuisisi kompetitornya Rely sebagai bagian dari ekspansinya. Sebulan kemudian, meluncurkan Pace Card yang bertujuan untuk menciptakan pengalaman pembayaran online yang lebih sederhana dan aman.

Aturan Kode Etik di Singapura

Di saat yang bersamaan dengan berita likuidasi Pace, kelompok kerja BNPL mendorong pemain yang ada untuk segera mematuhi kode etik yang diperbarui mulai 1 November 2023 dan diakreditasi paling lambat 31 Maret 2024. Pemain baru juga harus melalui proses yang sama sebelum menawarkan layanan BNPL ke publik.

Kelompok kerja ini dibentuk oleh Asosiasi Fintech Singapura (SFA) dan para pelaku industri, di bawah bimbingan Otoritas Moneter Singapura (MAS).

Kode Etik BNPL pertama kali diumumkan pada akhir tahun lalu untuk memandu pemain dan memastikan bahwa pengguna tidak mengambil terlalu banyak utang. Disebutkan para pelaku pasar harus memenuhi dan terlibat dengan dua standar baru.

Pertama, terhubung dengan biro swasta yang telah dibentuk oleh perusahaan IT global Experian untuk memfasilitasi proses berbagi informasi kredit. Ini akan memungkinkan pemain BNPL untuk mempertimbangkan saldo konsumen di seluruh penyedia BNPL ketika melakukan penilaian kredit lebih lanjut.

Selanjutnya, pemain BNPL wajib menjalani audit oleh penilai independen untuk memastikan mereka mematuhi kode etik. Setelah itu, SFA akan menilai kualifikasi mereka untuk akreditasi. Hanya yang lolos akreditasi, pemain BNPL diizinkan untuk menunjukkan tanda terakreditasi di situs resmi mereka mulai 1 April 2024. Tanda tersebut hanya berlaku selama tiga tahun dan harus diakreditasi ulang setelahnya.

Terdapat komite pengawas yang telah dibentuk untuk mengawasi dan memantau kepatuhan kode etik.

Sejak aturan diberlakukan, ada delapan pemain BNPL yang mengikuti, yakni Atome, Grab, ShopBack, Ablr, Latitude Pay, Pace, Split, dan SeaMoney. Kini tersisa enam pemain BNPL yang beroperasi dengan kode ini, kecuali Pace dan Split. Keenamnya menunjuk PwC sebagai konsultan independen untuk penilaian pertama mereka.

Dalam iterasi pertama kode etik BNPL yang mulai berlaku pada 1 November 2022, pemain harus mematuhi lima standar. Di antaranya, pemain BNPL hanya dapat menawarkan layanan mereka hanya kepada pelanggan yang berusia minimal 18 tahun, dan mengizinkan pelanggan untuk mengumpulkan pembayaran terutang tidak lebih dari $2.000 pada satu waktu.

Penyedia BNPL juga telah berkomitmen untuk membuat biaya dan tarif mereka jelas dan transparan kepada pelanggan, dan memastikan bahwa iklan produk dan layanan mematuhi Undang-Undang Perlindungan Konsumen.

Mengutip dari The Edge Singapore, Direktur Eksekutif (Departemen Kebijakan Prudential) MAS Andrew Tan mengatakan, industri telah bekerja keras selama setahun terakhir untuk menerapkan standar dan pengamanan dalam Kode BNPL, khususnya untuk membangun proses berbagi informasi kredit.

“Kami menantikan keberhasilan akreditasi perusahaan BNPL dan perolehan tanda kepercayaan pada bulan April 2024. Ini akan membantu konsumen mengenali perusahaan yang telah menerapkan Kode ini sepenuhnya. Penerapan Kode BNPL yang efektif akan meningkatkan hasil konsumen bagi pengguna BNPL dan memitigasi risiko akumulasi utang,” ujar Tan.