Bursa saham Amerika Serikat menjadi rumah buat banyak perusahaan teknologi glpbal karena ramah dari segi regulasi dan penetrasi investor yang begitu matang. Meski demikian, tidak selalu ada cerita indah di sana. Banyak pelajaran yang bisa dipetik dan menjadi bahan pembelajaran buat regulator di Indonesia.

Kesuksesan IPO Bukalapak pada Agustus kemarin, menjadi pembuktian bahwa regulator di Indonesia siap untuk menerima perusahaan teknologi, juga dapat menyerap dana yang dibidik Bukalapak. Selain Bukalapak, masih banyak perusahaan teknologi yang sudah menyatakan rencananya untuk segera melantai di bursa saham.

Agar semakin mudah dalam memahami paradigma terkini mengenai regulasi IPO baik di Indonesia maupun di pasar global. Mandiri Group menyusun whitepaper yang berjudul, “The Billion Dollar Moment: A Paradigm Shift for Indonesian IPOs”. Studi itu merupakan hasil kerja sama Mandiri Group, yakni Mandiri Capital Indonesia, Mandiri Sekuritas, dan Mandiri Institute.

Secara umum, studi tersebut mendeskripsikan pandangan makro terkait strategi pengumpulan dana perusahaan teknologi di Asia Tenggara, proses IPO untuk perusahaan rintisan teknologi, dan perbandingan kebijakan IPO di dalam dan luar negeri. Beberapa kesimpulan studi ini adalah laju volume IPO perusahaan teknologi di BEI diperkirakan akan terus melonjak ke depannya.

Kemudian, kesuksesan Bukalapak telah membuktikan kepada regulator dan pemangku kepentingan bahwa IPO perusahaan teknologi yang berkembang akan memberikan manfaat besar bagi perekonomian dan kesejahteraan masyarakat Indonesia.

“Dengan debut pasar yang memecahkan rekor dari salah satu unicorn teknologi, pembuat kebijakan terus aktif mengubah BEI menjadi lingkungan keluar yang lebih ramah untuk startup,” tulis studi tersebut.

Dalam whitepaper dipaparkan, setidaknya ada 14 perusahaan teknologi yang melakukan IPO di BEI sepanjang 2002-2021. Sejak 2002-2016, tercatat hanya ada tiga perusahaan yang IPO, yakni PT Limas Indonesia Makmur (2002), Multipolar (2013), Anabatic (2015). Kemudian bertambah menjadi 11 emiten sepanjang 2017-2021.

Berdasarkan klasifikasi bisnisnya terbagi menjadi lima kelompok, yakni e-commerce, fintech, SME solutions, IT & Data Security, dan digital trade marketing. PT Limas Indonesia Makmur pada saat itu IPO dengan kapitalisasi pasar sebesar Rp242 miliar. Sementara, PT Bukalapak.com melakukan IPO dengan kapitalisasi pasar mencapai Rp87 triliun.

Di pasar regional, tren pengumpulan dana melalui aksi merger dan akuisisi diprediksi akan mencapai $75 miliar pada tahun ini, setelah lebih dari satu dekade angkanya stagnan di kisaran $20 miliar di tiap tahunnya. Pada tahun ini saja, setidaknya ada tiga aksi merger dan akusisi antar perusahaan teknologi dengan total nilai transaksi lebih dari $245 juta. Aksi itu dilakukan oleh Carsome (akuisisi iCar Asia), Mekari (akuisisi Qontak), dan Warung Pintar (akuisisi Bizzy).

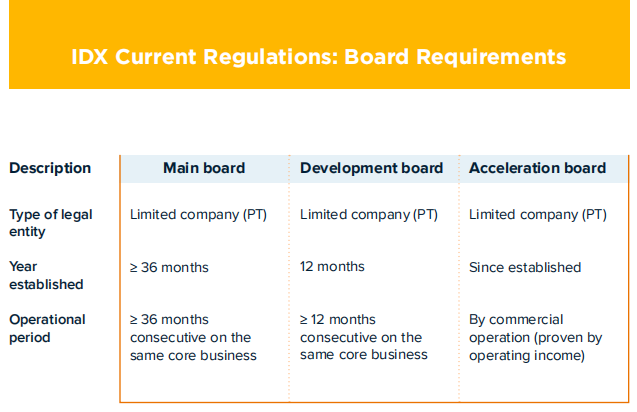

BEI dan OJK juga lebih adaptif dalam melakukan banyak relaksasi untuk menyambut lebih banyak perusahaan teknologi agar melantai di bursa lokal. Relaksasi tersebut adalah menyeragamkan metode penghitungan indeks saham berdasarkan jumlah saham publik yang beredar alias free float dengan menggunakan IHSG sebagai indeks acuan utama.

Mereka juga melakukan penyesuaian atas kriteria pemilihan indeks yang memungkinkan emiten dapat dipertimbangkan segera masuk (fast entry) ke dalam konstituen LQ45, IDX30, IDX80, JII, JII70, IDX BUMN20 serta IDX-MES BUMN 17.

Belajar dari IPO di negara Barat

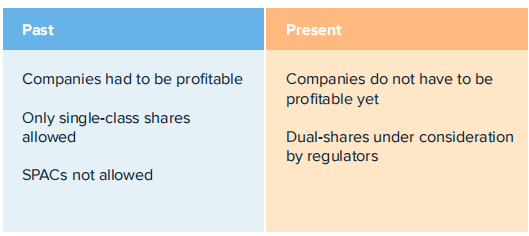

Perlu diakui, langkah BEI dan OJK untuk mendukung gairah perusahaan teknologi lokal untuk melantai di bursa lokal patut diacungi jempol. Salah satu yang menjadi permintaan para founer lokal adalah kemungkinan untuk pemberlakuan aturan dual class stock (DSC). Yang mana, aturan ini baru diluncurkan OJK setelah dinanti-nanti.

Praktek ini dibutuhkan perusahaan teknologi karena ada empat alasan. Pertama, memberikan ketenangan bagi founder yang ingin mengakses pasar modal publik untuk pendanaan tetapi tidak ingin melepaskan kendali atas bisnis mereka; memungkinkan pemilik perusahaan yang tumbuh cepat untuk mengakses pasar ekuitas publik tanpa melepaskan kendali total voting.

Kemudian, manajemen dapat fokus pada perolehan kekayaan jangka panjang alih-alih menjadi terganggu oleh tujuan kinerja jangka pendek; memberikan keamanan jika terjadi pengambilalihan potensial atau ancaman strategis, khususnya di era meningkatnya aktivitas pemegang saham; dan investor mungkin tidak terlalu khawatir tentang potensi kerugian dari struktur kelas ganda ketika dievaluasi terhadap manfaat berinvestasi di perusahaan yang dipimpin oleh seorang eksekutif atau pendiri terkenal.

“Dari 2017 hingga 2019, hampir 30% IPO menawarkan saham kelas ganda. Jenis struktur ini sangat populer di kalangan perusahaan teknologi yang pendirinya ingin mempertahankan hak suara dan kendali atas perusahaan.”

Tak hanya soal DCS, SPAC atau hal lainnya, perlu dicatat bahwa tidak semua debut IPO perusahaan teknologi di negara Barat berjalan dengan lancar pada tahap awalnya. Hal ini menandakan skeptisisme investor yang sehat. Kendati suatu perusahaan memiliki neraca keuanga yang sehat dan terus berada di posisi teratas, namun tidak selalu menandakan bahwa IPO akan berkinerja baik dalam waktu dekat.

Sekali lagi, ini adalah kondisi yang sehat karena menunjukkan bahwa menjual perusahaan kepada investor publik menjadi lebih menantang dan volume valuasinya jauh dari level dot-com-mania. Ambil contoh dari harga saham Airbnb, saat IPO dihargai $68 per lembar, sekarang tembus ke angka $170.

Kemudian, SEA adalah contoh kasus yang menarik karena sejak IPO di Oktober 2017, sahamnya dihargai $15 per lembar, tapi pergerakannya tidak dramatis sampai akhirnya di pertengahan Oktober 2020 meledak. Per kuartal III 2021, harga saham SEA naik 25 kali lipat dari harga IPO menjadi lebih dari $360 per lembar.

“Ini hanyalah salah satu contoh yang menunjukkan bahwa investasi teknologi adalah permainan yang panjang. Bahkan jika harga saham turun tak lama setelah IPO, potensi pertumbuhan dan keuntungan jangka panjang sering kali terasa bernilai.”