There was a time when corporations saw startups as a challenge. However, as years passed by, this assumption is getting hazier when the two parties are now collaborating with each other, to complete each other out in winning the market.

In the banking sector, a new phenomenon has occurred, that large startups have started to invest and become majority shareholders in banks that have just transformed into digital banks. For example, Akulaku joined Bank Neo Commerce (BNC), then Gojek invested in Bank Jago, and Sea Group, Shopee’s holding company, which reportedly entered the Bank Kesejahteraan Ekonomi (BKE).

Currently, Akulaku, through PT Akulaku Silvrr Indonesia, is trying to extend ownership in BNC through the rights issue scheme. Therefore, Akulaku’s ownership is to increase from 24.98% to 27.25%. Akulaku has been a shareholder of BNC since 2019.

Moreover, in mid-December 2020, Gojek Group through its subsidiary GoPay (PT Dompet Anak Karya Bangsa) has invested into Bank Jago in the form of 22% equity at the end of 2020.

Meanwhile, there has not been any confirmation regarding the involvement of Sea Group in BKE. However, there is already strong evidence based on information from the recruitment website which says there is a new placement at “Sea Money-Bank BKE”.

Overseas, the dynamics of digital banks are escalated quickly. For instance, the Monetary Authority of Singapore (MAS) has issued digital bank operating licenses to four corporate groups. The four companies receiving these licenses are (1) Ant Group, a subsidiary of Alibaba Group, (2) the Grab-Singapore Telecommunication Limited (Singtel) consortium, (3) the parent Sea Group of Shopee, and (4) a consortium consisting of companies from China, including Greenland Financial Holdings.

Thus, what is the meaning of this synergy between startups and digital banks? How can the synergy between the two be mutually beneficial without breaking the existing rules? The banking sector is a highly regulated sector with high-risk management when it comes to product and service development.

Strong capital and innovation development

Although the terminology for digital banking and the supporting regulations is still unclear, the sign for digital banks has occurred when BTPN launched Jenius. This step was followed by DBS through Digibank. It’s just that Jenius and Digibank are not quite legitimate as digital banks as their business processes are still under the owner’s company.

Therefore, digital banks such as Bank Jago and BNC are experiencing a massive transformation by changing faces and new branding in order to strengthen their position as a digital bank. Bank Jago is a new identity (previously Bank Artos), while BNC was previously named Bank Yudha Bhakti (BYB).

Bank Jago changed the name in June 2020 following its acquisition by a group of investors led by Jerry Ng and Patrick Waluyo through PT Metamorfosis Indonesia (MEI) and Wealth Track Technology (WTT). Jerry Ng is the former President Director of BTPN for a decade and also the person behind the development of Jenius, while Patrick Waluyo is the Co-Founder of Northstar Group, one of the former BTPN owners.

Next, Akulaku became a shareholder in BNC for the first time in March 2019 with 8.9% ownership of the current controlling shareholder, PT Gozco Capital. This fintech platform continues to increase its share ownership to become the controlling shareholder.

In previous reports, Bank Yudha Bhakti’s President Director, Tjandra Gunawan emphasized that his team is transferring the entire work process and business model from a conventional bank to digital, including the existence of branch offices with limited numbers.

In developing internal human resources, BNC recruited many talents in the technology sector, assisted by the collaboration of two giant technology companies, namely Huawei and Sunline.

In recent contact with DailySocial, Gunawan highlighted that BNC is trying to come up with a different positioning through its collaboration with Akulaku. It will target the retail and MSME segments through a number of digital banking products.

“Akulaku as one of the shareholders in BNC is a fintech company that focuses on e-commerce, B2B financing, and other digital financings, therefore, BNC and Akulaku is to combine market segments in the future,” said Tjandra.

Meanwhile, it is still unclear why Sea Group entered through BKE. If it is true, it is possible that BKE will have the same fate as the two banks mentioned above, coming with a new identity. It seems difficult to move forward without a new identity for legacy companies looking to undertake a major transformation.

Product development and integration to the ecosystem

The involvement of Gojek, Akulaku, and Shopee (Sea Group) has the same common thread, namely efforts to integrate innovation into a digital service ecosystem for people who are yet to be exposed to banking services.

Banks are a business of trust, while digital platforms have the strength in technological innovation. In this case, banks can push financial services into a broader platform services ecosystem with a large customer base.

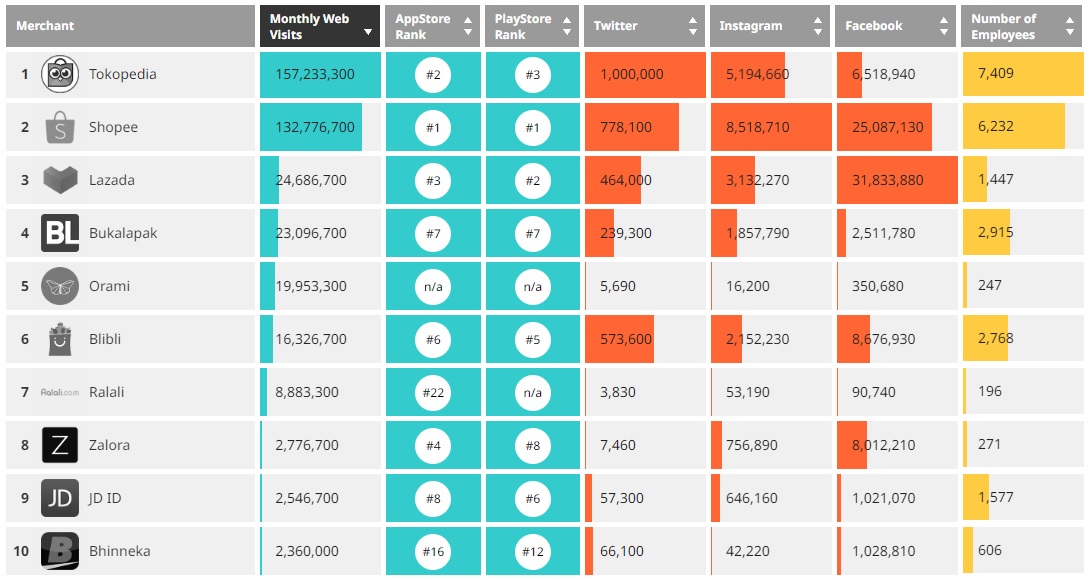

Gojek already has an A to Z service ecosystem. Likewise, Shopee, according to iPrice data, is the e-commerce with the largest monthly visitors in Indonesia in the first quarter of 2020. Meanwhile, Akulaku is targeting a comprehensive financial ecosystem, from marketplaces, P2P lending, to financing.

Quoting KrAsia, Akulaku’s CEO, William Li said that the potential of digital banking in Southeast Asia is enormous. “There are 400 million workers, but only 5% -10% are using digital banking services. That means, we have 300 million potential customers,” Li said. He thought, if Akulaku can work on around 5% -10% of the market share, the company could potentially reap greater achievements.

In terms of technology, Tjandra also said that his team would optimize technology development and digitization of the loan origination system and online financing related to granting approval and lending. In the future, this coordination and integration can become a pilot ecosystem that can be replicated to other marketplaces.

In addition, BNC will develop open banking in the payment system through the formulation of Open API Standards, therefore, the transaction and identification process will be more seamless. “This is a piloting project of the digital product on Akulaku platform as well as the use of the BNC Virtual Account to make it easier for customers to make payments,” Gunawan added.

| Platform |

Category |

Service Ecosystem |

User/Visitor |

| Gojek |

Ride-hailing |

(GoFood, GoShop, GoMart, GoMall

(GoTix, GoPlay, GoGames)

(GoPay, GoInvestasi, GoPulsa)

(GoCar, GoRide, GoSend, GoBox) |

29,2 million (Nov 2019) |

| Shopee |

E-commerce |

(Shopee Mall, Shopee Mart)

(Shopee Pay, Shopee PayLate)

(Dikelola Shopee) |

71,5 million (Q1 2020) |

| Akulaku |

Fintech |

- Marketplace

- P2P Lending

- Multifinance

|

6 million (2020) |

Meanwhile, Gojek’s Chief Corporate Affairs, Nila Marita revealed that Gojek and Bank Jago are currently preparing a synergy for digital banking services. This is in line with the company’s efforts to increase financial inclusion at all levels of society.

Based on reports from Google, Temasek, and Bain & Company, as many as 52% or around 95 million adults in Indonesia do not have bank accounts and more than 47 million adults do not have adequate access to credit, investment, and insurance. On the other hand, smartphone penetration in Indonesia has reached up to 70% -80%. This indicates that the Indonesian people are ready to accept digital banking services.

“The number is quite large of people who do not have a bank account in Indonesia. Therefore, Gojek and Bank Jago will provide digital banking services on the Gojek platform to facilitate access to financial services,” she told DailySocial.

Referring to this, collaboration between startups and digital banks can encourage penetration of financial inclusion. One use case is that the digital platform can be a front-end channel for opening an online account. This is what Gojek and Bank Jago are currently preparing as their initial synergy plan. A number of banks in Indonesia have implemented a similar concept, such as opening a BRI online account on the Grab platform.

By utilizing the platform as an entry point, the public can be exposed to the integrated platform service ecosystem. Bank Jago can take advantage of the Gojek service ecosystem to increase its service penetration, as well as BNC-Akulaku and Sea Group-BKE. This means that the government’s efforts to encourage financial inclusion at all levels of society can be realized more quickly.

The next step is technology transfer. This is an expensive price to pay to leverage the technological innovations that have been built by Gojek, Shopee, and Akulaku. It will be free to develop innovations than to work together without investment commitments.

However, considering the current regulations have not accommodated digital banks, financial innovation players are still waiting and wondering about the limitations and potentials for future business development.

–

Original article is in Indonesian, translated by Kristin Siagian