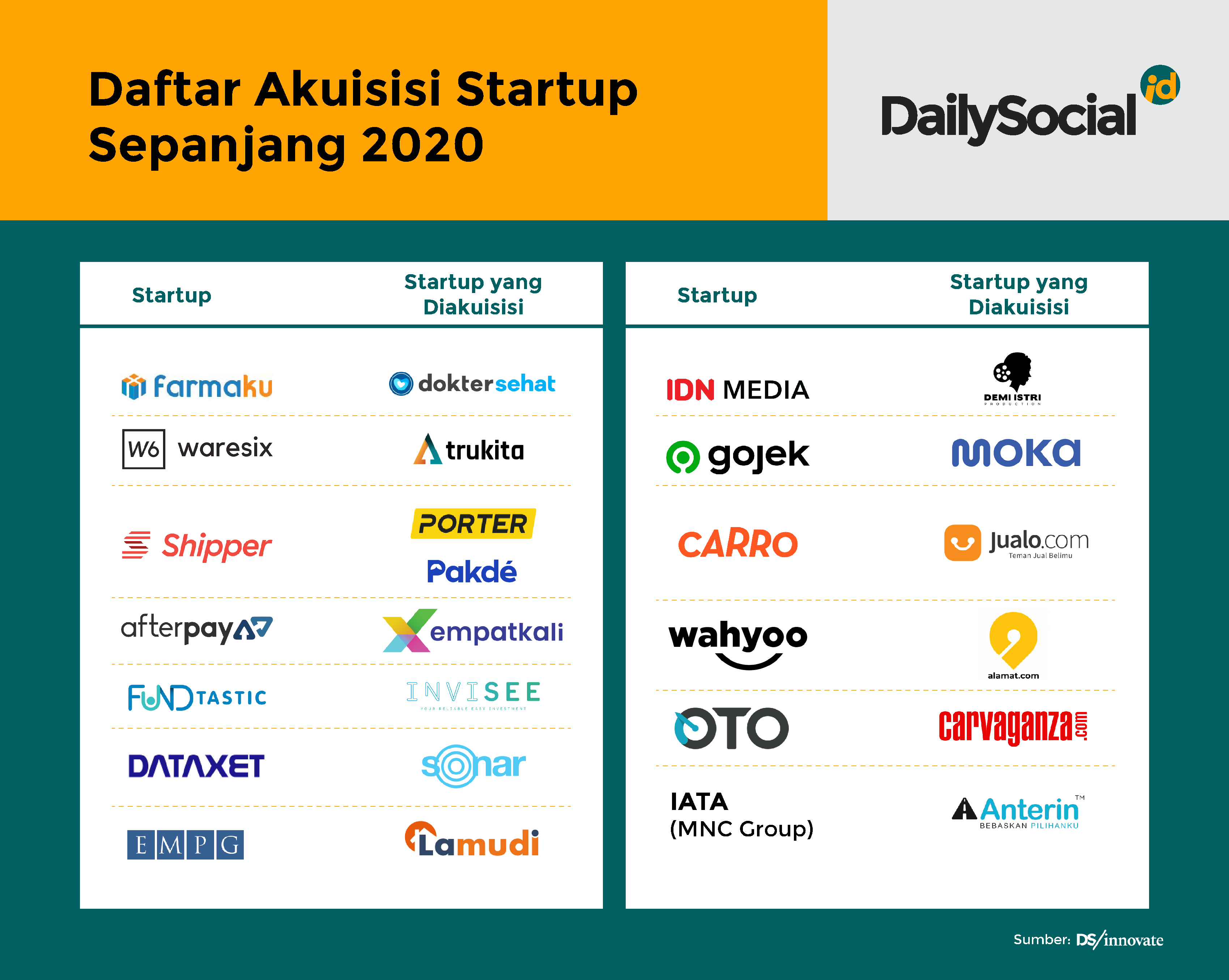

Berdasarkan kaleidoskop ekosistem startup Indonesia 2020, sepanjang tahun lalu tercatat 13 aksi korporasi dalam bentuk merger and acquisition (M&A). Sebagian besar akuisisi dilakukan untuk memperkuat atau menambah model bisnis yang dimiliki oleh startup terkait. Misalnya saat platform agregator logistik Shipper mengakuisisi Porter dan Pakde dibarengi dengan inisiatif perusahaan memperluas cakupan bisnis ke pergudangan dan fulfillment. Belum lagi soal rumor yang santer beredar, terkait rencana merger antara Gojek dan Tokopedia.

Di tahun 2021, banyak pihak mengatakan tren konsolidasi bakal makin diprioritaskan oleh para startup. Managing Partner East Ventures Willson Cuaca dalam kesempatan wawancara bersama DailySocial mengatakan, “Konsolidasi akan banyak lagi di tahun ini. Semakin segmented pasar, kita akan melihat banyak orang mengerjakan hal berbeda-beda. Konsepnya seperti ini, kalau ada satu startup ditambah satu hasilnya bisa lebih dari dua, dalam artian bisa lebih efisiensi dan memperbesar peluang, maka konsolidasi sangat memungkinkan untuk membuat lebih powerful.”

Bagi startup yang sudah besar, misalnya di level unicorn, konsolidasi juga bisa dipandang sebagai strategi untuk memperluas cakupan model bisnis – semua ingin menjadi super app. Pilihannya memang ada dua, mereka bisa saja mengembangkan layanan serupa di internal. Namun beberapa tahun belakang tampaknya pola pikirnya mulai bergeser ke arah konsolidasi. Seperti yang dilakukan oleh Gojek yang beberapa tahun terakhir sibuk melakukan akuisisi, totalnya sampai 13 startup termasuk yang paling baru pemimpin bisnis point-of-sales lokal, Moka.

Ada banyak variabel penentu, namun yang paling diperhitungkan terkait biaya. Membuat semuanya dari baru, selain harus menyiapkan semua dari nol (tim, infrastruktur, pengetahuan dll), perusahaan dihadapkan dengan tantangan untuk melakukan edukasi pasar, akuisisi pengguna, bahkan melawan pesaingnya. Akuisisi bisa saja bernilai sama dalam hitung-hitungan tersebut, namun dengan tempo yang jauh lebih singkat. Contohnya kolaborasi cepat yang dilakukan Gojek dan Moka melahirkan GoStore pasca proses akuisisi rampung.

Peluang kolaborasi juga makin luas cakupannya, tidak hanya antarpemain di segmen pasar yang sama. Hal ini diceritakan oleh Co-Founder & CEO Mekari Suwandi Soh, bisnisnya adalah layanan SaaS untuk UKM dan korporasi. Ia mengatakan, sepanjang 2020 banyak sekali kesempatan kemitraan yang mendekat. Kolaborasinya juga tidak hanya sekadar membahas integrasi produk lewat API, tapi meliputi proses bisnis, sampai strategi go-to-market. Beberapa perusahaan yang menawarkan kerja sama pun beragam, termasuk perbankan dan asuransi. “Jadi 2021 ke depan itu harusnya makin banyak opportunity untuk kolaborasi,” ujar Suwandi.

Lebarkan bisnis

Di sisi startup, kebanyakan memang cukup terbuka untuk menjajaki kolaborasi mutual. Misalnya disampaikan oleh perwakilan OVO, “Kami selalu terbuka untuk melakukan win-win collaboration. Kesediaan kami untuk berkolaborasi telah menjadi ciri khas dari strategi dan pendorong pertumbuhan kami. Kemitraan dengan Grab dan Tokopedia, misalnya, membantu meningkatkan penerimaan OVO secara signifikan dalam perjalanannya menjadi platform [berskala] nasional.”

Baik Tokopedia dan Grab sama-sama memiliki persentase saham di OVO. Dan untuk memperkuat inti bisnisnya, OVO sendiri juga sempat melakukan akuisisi terhadap startup fintech lending Taralite dan fintech investment Brareksa. Narasumber kami tersebut juga mengatakan, dengan misi kolaborasi yang digenggam, secara sistem OVO juga didesain untuk mampu menciptakan interoperabilitas untuk membantu mitra strategis terhubung ke dalam ekosistem aplikasinya.

Hal serupa juga dikatakan oleh CMO Halodoc Dionisius Nathaniel, di perusahaannya peluang kolaborasi adalah sesuatu yang dijalakan terus menerus. Fokusnya bukan ke siapanya, tapi lebih ke sinergi apa yang dapat mendukung vii masing-masing. Halodoc sendiri saat ini juga telah terintegrasi ke super app Gojek, diawali dengan investasi yang diberikan decacorn tersebut dalam seri A pada tahun 2016.

Konsolidasi juga tidak hanya berbicara antara startup dengan startup. Lebih dari itu, saat ini tidak jarang korporasi tertarik untuk melakukan sinergi dengan startup demi mendapatkan percepatan inovasi bisnis. Di sisi korporasi, corporate venture capital (CVC) menjadi strategi yang sejauh ini paling ampuh digunakan untuk menjaring kandidat startup potensial. Salah satunya dilakukan oleh MDI Ventures, CVC di bawah naungan Telkom Group yang kini diberi mandat untuk memperlebar jangkau integrasi, tidak hanya ke perusahaan induknya tapi juga ke perusahaan lain di lingkungan BUMN.

Kepada DailySocial, CEO MDI Ventures Donald Wihardja mengatakan, “Kami memiliki dua KPI utama yang terukur, yakni menciptakan valuation growth dari investasi yang diberikan dan men-deliver sinergi dengan Telkom dan perusahaan BUMN lainnya. Tugas kami memastikan startup terkait sudah terbukti, misalnya terkait market fit dan unit economic, sehingga ketika di-plug in ke korporasi dapat memberikan nilai lebih kepada masing-masing. Startup butuh kapital dan pasar, korporasi punya itu. Sementara korporasi membutuhkan inovasi digital, startup memiliki itu.”

MDI Ventures banyak memberikan pendanaan kepada startup later stage, seri B ke atas. Menurutnya ini juga menjadi proven layer untuk memastikan startup tersebut memang sudah benar-benar matang. Terkait konsolidasi startup dengan BUMN, ia juga bercerita tentang inisiatif “ecosystem building” yang digarap bersama CVC BUMN lainnya. Pada dasarnya ini adalah sebuah working group untuk mendorong digitalisasi di beberapa sektor strategis, mulai dari kesehatan, pertanian, dan logistik. Serta menjembatani inovasi potensial dengan perusahaan di lingkungan BUMN.

Dorongan exit

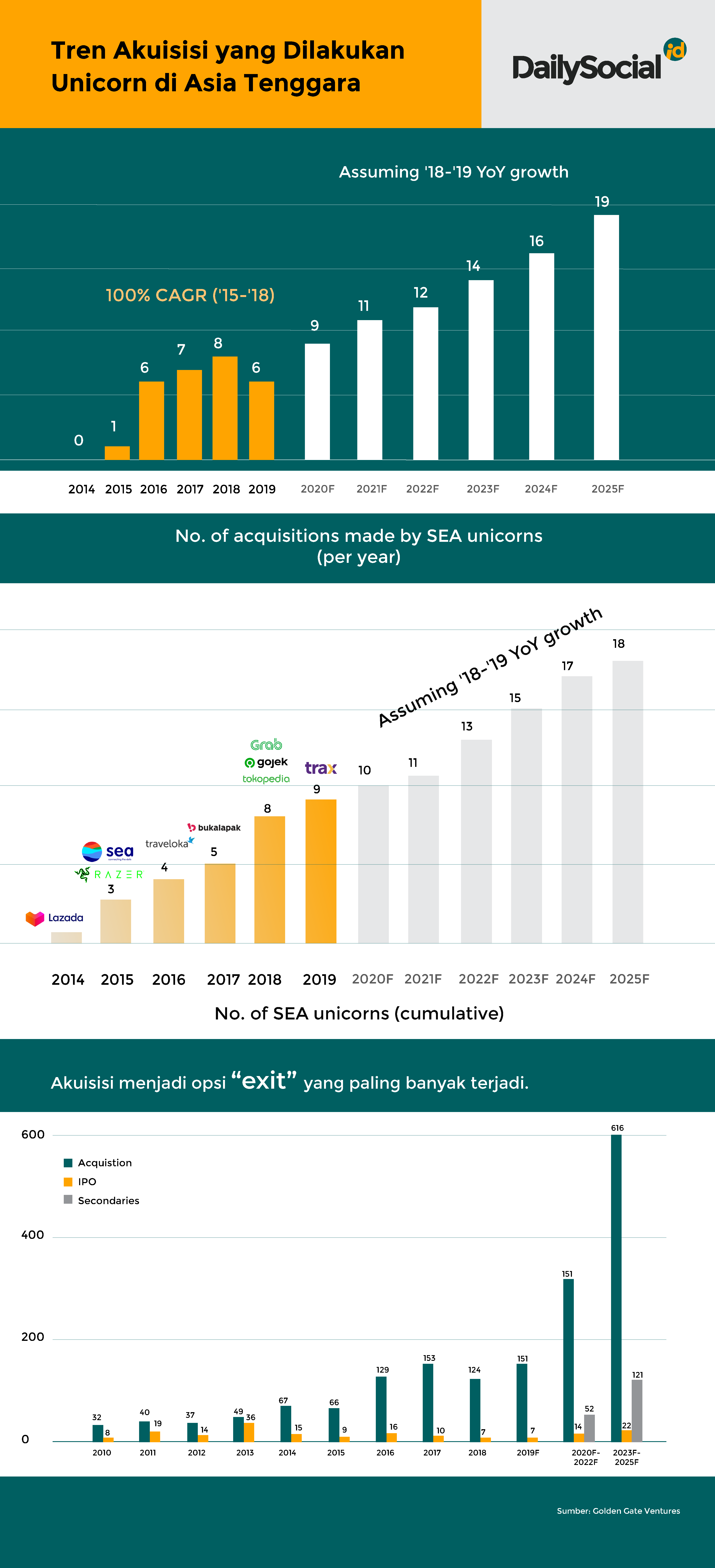

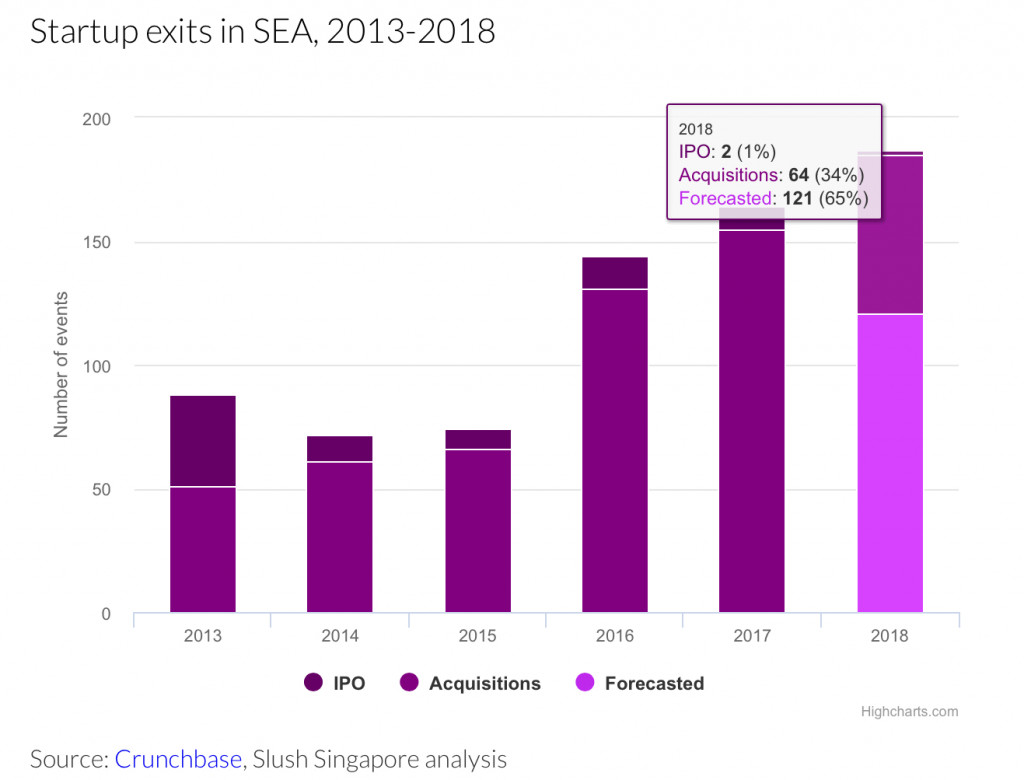

Golden Gate Ventures dalam laporannya berjudul “Southeast Asia Exit Landscape: A New Frontier” mengatakan, bahwa kematangan ekosistem startup di Asia Tenggara juga akan berimplikasi pada meningkatnya jumlah exit. Dorongan pemain besar regional untuk melakukan akuisisi membuat M&A jadi opsi keberhasilan exit yang akan banyak dicapai. Laporan tersebut dibuat sebelum pandemi melanda, namun dari sinyal yang diberikan pasar, justru banyak terjadi percepatan.

Jika ditelisik lebih dalam, M&A menjadi jalur exit ideal untuk portofolio yang tengah dalam tahap pertumbuhan (maksimal dengan valuasi setara centaur), sementara untuk startup yang sudah mapan IPO tetap jadi jalur yang terus diupayakan. Beberapa unicorn lokal sudah menggaungkan rencana untuk melantai di bursa dalam waktu dekat. Menanggapi ini Willson juga mengatakan bahwa memang sudah saatnya para startup di Indonesia memperhitungkan IPO sebagai jalur exit mereka.

“Ada pandemi ataupun tidak, IPO memang sudah waktunya. Contohnya, Tokopedia sudah 11 tahun, Traveloka 8 tahun dan lain-lain. Selain itu monetisasi sudah mulai clear, banyak yang sudah mulai profitable, banyak yang makin jelas roadmap-nya, jadi tinggal bagaimana cara IPO-nya. Tapi karena pandemi, pemerintah banyak mengeluarkan stimulus. Khususnya di US, mereka mulai cetak uang, maka nilai uang jadi turun. Dan membuat public market semakin liquid, makanya semua stock market lagi hijau semua, masih murah melebihi tahun 2008. Jadi membuat kesempatan untuk IPO lebih dipercepat,” jelas Willson.

Untuk persiapan IPO, konsolidasi juga dapat memiliki arti. Pertama adalah untuk meningkatkan nilai dari perusahaan itu sendiri. Kedua, untuk mempersempit peluang persaingan pasar – terlebih jika kedua perusahaan dapat saling memperkuat lini bisnisnya. Dan yang ketiga, untuk meningkatkan kepercayaan publik terkait kekuatan bisnisnya. Belum banyak contoh startup melantai di papan pengembangan, menjadi penting untuk debutnya nanti benar-benar memberikan pengalaman terbaik bagi ekosistem.

–

Gambar Header: Depositphotos.com