Langkah FinAccel untuk segera melantai di bursa saham NASDAQ terpaksa tertunda. Induk usaha Kredivo ini mengumumkan batal merger dengan perusahaan cek kosong (SPAC), yakni VPC Impact Acquisition Holdings II (VPCB). Sebagai gantinya, Victory Park Capital akan memberikan pendanaan ke Kredivo dengan memimpin sebesar $145 juta atau sekitar 2 triliun Rupiah.

Sebagai informasi, VPCB merupakan afiliasi dari Victory Park Capital (VPC), firma investasi global yang sudah beberapa kali memberikan fasilitas kredit kepada Kredivo.

Pernyataan pembatalan merger ini disampaikan kemarin, Senin (14/3) oleh kedua belah pihak dengan alasan situasi pasar yang sedang tidak menguntungkan dan proses merger yang tertunda. Menurut Co-CEO VPCB dan Partner di VPC Gordon Watson, kedua faktor ini membuat FinAccel dan VPC tidak dapat menutup transaksi sesuai ketentuan perjanjian yang disepakati.

“Kami berupaya melaksanakan proses ini agar dapat memenuhi kepentingan para pemegang saham sebagai prioritas utama kami. Namun, situasi pasar dan proses yang tertunda di luar kendali kami telah memengaruhi jadwal transaksi kedua belah pihak dalam menyelesaikan penggabungan bisnis ini,” ujar Watson seperti dilansir DealStreetAsia.

Sementara itu, Co-founder dan CEO FinAccel Akshay Garg menambahkan, pihaknya tetap berupaya memperkuat hubungan erat dengan VPC dan investor-investor terbaik lewat putaran pendanaan baru meskipun rencananya untuk go public harus tertunda dulu saat ini.

Lebih lanjut, baik FinAccel maupun VPCB tengah mempertimbangkan opsi alternatif lainnya untuk merealisasikan rencana merger dengan kendaraan SPAC. Apabila VPC dilikuidasi, Kredivo akan menerbitkan penny warrant sehingga dapat mengakuisisi saham setara dengan 3,5% dari ekuitas Kredivo yang sepenuhnya terdilusi.

Rencana ekspansi FinAccel

FinAccel pertama kali mengumumkan rencana IPO pada Agustus 2021. Saat ini, perusahaan menyebut telah memasuki tahap perjanjian definitif untuk menggabungkan bisnisnya usai VPCB menyelesaikan IPO pada Maret 2021. Kedua belah pihak telah mengajukan dokumen kepada Komisi Sekuritas dan Bursa Amerika Serikat (US Securities and Exchange Commission/SEC)

Sejak awal, perusahaan mengincar IPO di bursa Amerika Serikat (AS) agar memiliki kesempatan mendapatkan likuiditas yang jauh lebih besar. Apalagi bursa AS selama ini identik sebagai “rumah” bagi banyak perusahaan teknologi global. FinAccel pun membuka opsi untuk dual listing alias melantai di Bursa Efek Indonesia (BEI) meski belum ada kepastian lebih lanjut.

Merger dengan perusahaan SPAC diestimasi membawa valuasi FinAccel di kisaran $2,5 miliar, asumsinya tidak ada penebusan. Lewat IPO ini, perusahaan membidik dana segar sebesar $430 juta atau lebih dari Rp6,1 triliun dalam bentuk tunai pada neraca keuangan perusahaan gabungan.

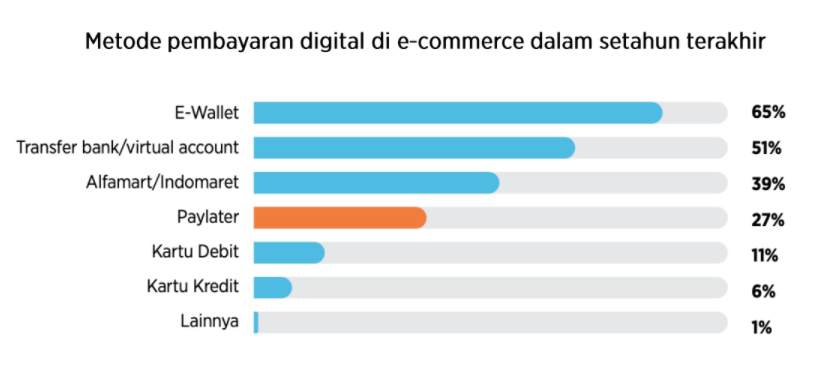

Kala itu, Garg mengungkap dana tersebut akan dimanfaatkan untuk memperkuat posisi FinAccel di kawasan Asia Tenggara, terutama lewat Kredivo yang saat ini memimpin pasar BNPL (Buy Now Pay Later) di Indonesia.

FinAccel juga tengah mempersiapkan langkahnya untuk masuk ke bank digital di tahun ini dengan resmi menjadi pengendali Bank Bisnis Internasional Tbk (IDX: BBSI). Sebelumnya, FinAccel mencaplok 24% saham Bank Bisnis pada Mei 2021. Kemudian, perusahaan kembali meningkatkan porsi kepemilikannya menjadi 40% pada Oktober 2021. Dengan demikian, FinAccel kini menguasai 75% saham Bank Bisnis.